Quand on a les moyens, quand on s’ennuie, quand on veut brûler des calories, on peut choisir de s’inscrire dans un club de gym et se trémousser l’arrière-train sur des musiques technos. On peut aussi déménager : c’est un exercice très consommateur d’énergie, qui, outre des calories, brûle aussi pas mal d’argent. Et si, en plus, cet argent n’est pas le vôtre, mais celui du contribuable, on peut alors dire « banco ! » et tenter les déplacements temporaires pour amuser la galerie. En plus, à 250.000 euros, ce serait dommage de se priver. En réalité, on l’aura compris, le déménagement, pour ceux de la France-d’en-bas, c’est surtout un gros stress. Et avec ce qui se profile à l’horizon dans le domaine de l’immobilier, ce stress n’est pas près de diminuer…

Car il ne faut pas se leurrer : ce qui est au devant de nous risque de ranger, pour les Français, la crise américaine des subprimes au rang d’amusante péripétie aoûtienne quand la bise sera venue.

Pour l’avoir déjà évoqué ici à quelques reprises, l’immobilier en France constitue en effet une belle bulle totalement artificielle, surgonflée et dont le dégonflement est déjà en cours. A l’image d’un gros ballon plein d’air chaud qui se dégonfle bruyamment et dont le maximum de vitesse n’est atteint qu’après quelques secondes de fuites sonores, l’accélération dans la descente est sur le point d’arriver. Actuellement, les nouvelles officielles des principaux intéressés du secteur (agents immobiliers, notaires) pointent dans un sens général assez simple : diminution de l’augmentation des prix, c’est-à-dire que le prix des biens vendus augmente moins vite que l’année dernière à pareille époque (8% au lieu de 14% selon l’article). Ces agents semblent admettre du bout des lèvres qu’une petite baisse de régime est en cours.

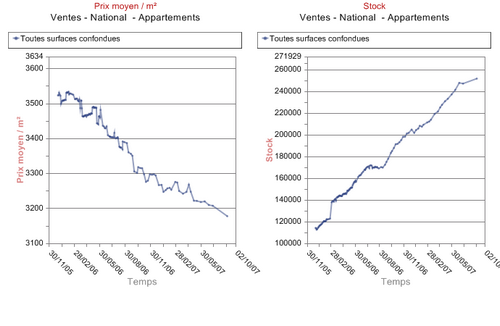

On pourra, à bon droit, se demander si la présentation officielle des chiffres de ces agents n’est pas teintée d’un petit chouya discret de manipulations « créatives » quand, d’un autre côté, on va voir la compilation des chiffres de ventes et mises en locations réellement observés sur le marché, en direct, comme ici par exemple, et qu’on obtient un graphique comme celui-ci :

Apparemment, on ne peut pas vraiment constater une tendance très nette à la hausse sur le premier graphique (les prix), ni une tendance très nette à la baisse dans le second (les stocks), même en regardant de très près. L’hypothèse d’une petite bidouille innovante de la part de nos joyeux thuriféraire de l’Immobilier Facile Pour Les Nuls n’est donc pas à exclure.

Ceci posé, qu’en déduire ? Compte-tenu de l’agitation fébrile qui prend progressivement corps dans les banques, dont certaines n’hésitent pas à dire que les biens immobiliers leur semblent surévalués de 40%, on peut arriver à la conclusion que les prochaines années verront effectivement les prix baisser. Soyons clairs : le krach immobilier n’est plus du tout une impossibilité, et cette hypothèse recommence à pointer le bout de son nez dans la presse quotidienne dont la bonne humeur haussière était pourtant plastronnée il y a encore quelques mois.

Quoiqu’il arrive, nous verrons bien. Mais si baisse significative il y a, le comportement général des acteurs de ce marché sera alors fort intéressant : dès lors que les prix se seront durablement effondrés, nombre de petites agences immobilières dont les revenus dépendent directement des transactions et du niveau de celles-ci se retrouveront sur la paille. Dans le même temps, tous les nouveaux propriétaires qui auront acheté au plus haut se retrouveront dans la position de devoir rembourser un bien dont la valeur aura dégringolé.

A partir de ce moment, la presse se fera l’écho des déboires des uns et des autres ou des mésaventures causées par des agences peu scrupuleuses. De fil en aiguille, la grogne s’installera et, comme toujours en France où, devant un problème, on ne recherche pas la solution mais bien le coupable, on s’empressera de désigner un ou plusieurs boucs-émissaires à la vindicte populaire dont les hurlements seront d’autant plus forts que la baisse sera prononcée.

A partir de ce point, on sortira l’excuse des trois Z.

Tout d’abord, il s’agira du syndrome des Zagences Véreuses pour expliquer une partie des déroutes constatées. Celles-ci seront en effet directement responsables d’avoir surestimé des biens, d’avoir fait croire qu’on pouvait vendre une cahutte pourrie au prix d’une résidence d’été de nabab ventripotent, et d’avoir fait miroiter au gogo vendeur des plus-values juteuses à la limite de l’indécence.

Viendront ensuite les proverbiaux méchants Zacheteurs Zétrangers, pour expliquer la hausse indue et stratosphérique des produits immobiliers : dans l’image d’Epinal (et d’ailleurs), ce sont bien les Anglois qui boutent le François hors de sa chaumière par l’opulence de leur portefeuille jeté en pâture aux pauvres propriétaires que nous sommes, et qui viennent jusque dans nos bras acheter nos villes et nos campagnes !

Enfin, en toute bonne logique, les Zignobles Spéculateurs fermeront le bal des vampires à phynances venus ponctionner sans vergogne le propriétaire lambda, le primo-accédant et le jeune couple endetté jusqu’à l’os dans de lentes succions gargouillées et glaireuses jusqu’à ce que mort s’en suive, comme aurait dit Desproges ; dans ces spéculateurs, on trouvera mélangés les grandes banques vicieuses qui auront prêté monceaux d’or sans sourciller à des ménages sans le sous, ajoutant créances douteuses sur gestion hasardeuse, les fonds de placement immobiliers, alliés objectifs du Grand Kâpital dans la lutte pour la domination de la planète par les ultra-libéraux mangeurs d’enfants en haut de forme, et les classes favorisées et dirigeantes qui, usant sans honte des lois Robiens, se seront gavées tant et plus d’investissements locatifs pour exploiter le locataire sans la moindre pitié.

Zagences véreuses, Zacheteurs Zétrangers, Zignobles spéculateurs, tout y est pour déclencher – outre la perplexité des observateurs extérieurs – un appel poignant et lacrymogène aux instances étatiques. Dans un coeur émouvant de cris et de larmes parfaitement orchestré sur un fond sonore pour ‘Dies Irae’, les lobbys immobiliers pousseront le gouvernement et ses sbires à « agir » : il faudra de nouvelles lois pour empêcher que les banques prêtent n’importe comment, que les gens achètent n’importe comment, que les fonds investissent n’importe comment et que les agences marchandent n’importe comment, parce que, comprennez-vous, si le Marché Immobilier s’est effondré, c’est bien à cause de ce fichu Libéralisme Qui A Laissé Trop de Bride A Tous Ces Gens Pleins de Mauvaises Intentions, pardi ! Evidemment, personne ne s’expliquera vraiment pourquoi les lois qui existaient déjà furent de si mauvaises barrières …

Médiatisées par un Sarkozy effervescent d’agir en brassant de l’air et bouillonnant de promptitude à fustiger un capitalisme déraisonnable qui opprime la veuve et fait rôtir l’orphelin, les interventions stato-fumistes commenceront notamment par la couverture de tout ou partie des dettes des uns et des autres par la Banque Centrale (lisez : le contribuable), comme cela s’est déjà passé pour les subprimes aux USA. On ajoutera par la suite moult couches à un code de l’immobilier particulièrement touffu, histoire de colmater tous les petits trous qui pouvaient encore exister et qui laissaient un peu respirer le marché. Totalement corseté, le propriétaire foncier de plus d’un bien sera montré du doigt et jugé « parvenu », « exploiteur » et – pire que tout – riche !

Dès lors, la chasse sera officiellement ouverte : tout un nouvel ensemble de lois (comprenez : vexations punitives) seront mises en branle pour que le possédant paye durement sa condition. Le lynchage sera peut-être caché derrière une batterie de députés à l’Assemblée Nationale, il n’en restera pas moins un lynchage en gants blancs.

Maintenant, avant que la horde se déchaîne, on peut tout de même se poser quelques questions.

On peut par exemple constater que des lois sur l’achat ou la vente de biens, on n’en manque pas. On ne manque pas non plus de notaires et d’agences qui sont théoriquement capables d’évaluer un bien, un marché. On dispose aussi de banques dont le métier est précisément d’éviter de prendre des risques avec l’argent qu’elles prêtent. Cependant, malgré ces acteurs qui, normalement, devraient éviter de tels mouvements spéculatifs, le marché de l’immobilier reste soumis en France à d’important mouvements de hausse ou de baisse. On constatera aussi que les mouvements de hausse sont d’autant plus fort que la tension à l’achat est forte, et que cette tension est d’autant plus forte que les contraintes encadrant la possession et la location immobilière sont importantes.

En effet, c’est l’Etat, et non le propriétaire d’un terrain, qui détermine le SI du « si l’on peut y bâtir ou non ». C’est l’Etat qui détermine indirectement le CE, du « ce qu’on peut y bâtir ou pas », et le COMMENT, du comment on va construire ; les récentes « avancées » en matière de normes d’isolation écolochondriaques en sont une preuve supplémentaire… C’est l’Etat qui balise de façon extrêmement tatillonne le parcours du propriétaire dans son achat, au profit monopolistique d’une profession surprotégée, les notaires. C’est ce même Etat qui fourre officiellement son gros nez malpropre dans l’occupation même qui sera faite du bien immobilier, surtout s’il s’agit de location, en imposant moult préavis et forces avantages au locataire qui, par voie de conséquence, doit présenter de plus en plus de garanties au propriétaire verrouillé dans une situation parfois délicate avec des débiteurs indélicats.

La location devient de plus en plus compliquée, les garanties deviennent de plus en plus difficiles à réunir, à commencer par la garantie que représente, en soi, un loyer important, qui élimine de fait les foyers les plus modestes, ceux-là même qui sont les plus susceptibles de se retrouver débiteurs problématiques. La location devenant un problème insoluble, l’Etat pousse ainsi artificiellement mais sûrement des foyers à s’endetter lourdement pour devenir eux-mêmes propriétaires. Et pour mettre de l’huile dans les rouages bancaires, on aide l’accession avec des prêts garantis par l’Etat ou à taux zéro (i.e. garantis ou payés par le contribuable), sur des durées de plus en plus obscènes. L’augmentation progressive et constante de primo-accédants dope le marché, d’autant aidé par l’effet auto-catalytique de la hausse qui pousse les uns à revendre en fantasmant sur une plus-value hypothétique et les autres à acheter avant de ne plus pouvoir payer du tout.

Devant cet interventionnisme massif de l’Etat aux différents niveaux des transactions dans l’immobilier, il y aura effectivement beau jeu de dénoncer, une fois la catastrophe arrivée, la « trop grande liberté » dont ont pu jouir les acteurs de ce marché. En réalité, c’est bien le manque total de souplesse, les règlementations déjà en vigueur et les tripotages répétés des politiques pour « favoriser » l’accession à la propriété qui ont été le ferment efficace de la situation actuelle. Il n’est qu’à constater les marchés où les règlementations à la location sont beaucoup plus souples pour constater que l’endettement des ménages, par exemple, est en moyenne bien plus sain et permet de bien mieux résister aux fluctuations des prix.

Evidemment, la crise qui nous pend au nez ne saurait se résumer à ces quelques facteurs. Mais il ne faut pas perdre de vue que ces données amplifient énormément les mouvements : en augmentant la taille de l’élastique, on permet certes à plus de personne de s’y accrocher, mais on entraîne aussi des mouvements d’autant plus violents. Et quand la panique aura cédé la place à la colère, tout ce que voudra la foule, bien avant une solution, sera un coupable ; et tout ce que pourra produire le politicien, pour la calmer, sera des lois, des lois, des lois.

Or, si les lois résolvaient les problèmes, vu leur nombre en France, nous n’aurions plus de problèmes…

L’essentiel comme vous le dites si bien, et c’est le rôle de nos politiques, est qu’il faudra trouver des coupables autres que nous mêmes…

Le peuple sera content, il aura eu son pain, son vin, son …oursin ( aille !!! ), et se dira, c’est pas moi, c’est l’autre : heureusement que mon gentil étatiste était là pour me défendre. Les gars du chateau y rigoleront encore bien : on les a encore bien eus ces couillons. Not’ place elle est pô près de disparaitre !!!

La situation est parfaitement identique en Belgique, à ceci près que la surévaluation a aussi été dopée par la présence d’innombrables fonctionnaires européen, aux revenus aussi indécents qu’injustifiés. Ceci conduit au paradoxe de voir dans une ville comme Bruxelles, dont le taux de chômage dépasse allègrement les 20%, une flambée immobilière….cherchez l’erreur.

Il y a quelques années, je m’étais déjà livré è un petit exercice qui pourtant devrait tomber sous le sens, en valorisant des immeubles par le truchement d’un "discounted cash flow"…Dans certain cas, la surévaluation frôlait les 300%. Mon analyse tenait encore la route lorsque je comparais le chiffre obtenu, avec certain ratios utilisé par les assurances incendies, ou encore en termes d’impôt foncier.

Bien sur c’était il y a environs 4 ans, càd au moment de la plus forte accélération des prix sur la place de Bruxelles.

J’avais même créé une petite macro Excel, car j’étais à l’affut d’un bon coup immobilier en vilain capitaliste que je suis.

L’autre volet de cette histoire, c’est de "l’insider information" que je détiens de certains de mes clients banquiers. De fait, ils font dans leurs froques tant le risque pris sur les crédits immobilier commence à peser. Au cœur de l’engouement pour la brique, rappelez-vous, les taux d’intérêts étaient très très bas, poussant les acquérant à opter pour des formules à taux fixe, sur des très longues durées (25 ans par exemple).

Moralité, dans ce monde de dur concurrence, les banques ont écrasé leurs marges et exagéré la valeur des collatéraux, tronquant non seulement la rentabilité réel des opérations mais sous estimant notoirement leur exposition.

A la première bourrasque un peu sérieuse sur le marché de l’emploi, il y aura un paquet d’immobilier à vendre par conséquent à des prix largement inférieur à la valeur de garantie enregistrée…

La faille de ton raisonnement c’est que les Etats-Unis, qui ont une réglementation beaucoup plus libérales ont connu exactement la même bulle.

Je pense que nous aurions parfaitement pu en France éviter la bulle immobilière si les pouvoirs publiques avait pris conscience de cette bulle et avait utilisé leurs moyens à l’empécher. Au lieu de cela, il les ont utilisés à l’amplifier, seuls quelques éléments de la régulation agissant dans le sens positif pour à travers les contraintes sur les ratios de prêt pour éviter certains excés comme les prêts menteurs dans les sub-prime.

Bref 1 partout la balle au centre sur ce dossier entre la France et les Etats-Unis, la question étant comment faire mieux ? La régulation aurait pu faire mieux, mais avec un régulateur plus intelligent, est-ce réaliste ?

H16: excellent, comme d’habitude. Et excellent résumé de la situation, ainsi que de son futur, malheureusement.

jmdesp: si je puis me permettre, deux remarques:

– le problème des subprimes provient essentiellement de l’obligation légale faite aux banques américaines de prêter aux ménages modestes, en dépit des risques potentiels de remboursement (source: http://www.u-blog.net/liberte/no...

– la situation immobilière américaine est extrêmement contrastée, et les bulles très localisées, justement dans les villes et régions qui avaient des législations restrictives en matière immobilière (source: http://www.u-blog.net/liberte/no...

Bonjour,

Excellent article, au ton dynamique.

Pour en revenir au contenu, c’est vrai que les différents acteurs portent tous une part de responsabilité, y compris l’état.

Lorsque le lynchage commencera, je doute malheureusement que les différentes parties concernées fassent leur mea culpa. Or, cela est particulièrement important pour que cela ne se reproduise plus à l’avenir.

Mais on peut toujours rêver 😉

Excellent article, merci. Je vous recommande mon reportage en caméra cachée, si vous ne l’avez déjà vu. A voir sur la page d’accueil de Bulle-Immobiliere.org

De toute façon il y a de quoi être optimiste, on tend quand même vers la baisse du prix de l’immobilier à moins que…à moins que…à moins que… Non, encore l’Etat perturbateur!

@jmdesp:

"La faille de ton raisonnement c’est que les Etats-Unis, qui ont une réglementation beaucoup plus libérales ont connu exactement la même bulle."

N’importe quoi. La réglementation US est encore PIRE et anti-libérale qu’en France en matière d’immobilier sur un grand nombre de points. Tu as déjà entendu parler de "zoning" ?

"Je pense que nous aurions parfaitement pu en France éviter la bulle immobilière si les pouvoirs publiques avait pris conscience de cette bulle et avait utilisé leurs moyens à l’empécher."

Les "pouvoirs publics" sont totalement impuissants. Ils n’ont aucun des pouvoirs mystiques dont tu les pares. Ils ne peuvent rien faire sinon aggraver les choses. Exemple avec ta suggestion:

"quelques éléments de la régulation agissant dans le sens positif pour à travers les contraintes sur les ratios de prêt"

Ce genre d’ânerie ne fait qu’aggraver la situation, puisqu’elle comprime artificiellement l’offre de crédit en y ajoutant un coût de gestion qui n’a rien à y faire. Ça aggrave la situation de l’immobilier.

@jmdesp : laurett et ylyad ont répondu ce que j’aurai dit en substance. Si le marché américain était effectivement plus libéral, pourquoi diable les banques auraient-elles pris tous ces risques ? Deux réponses possibles :

– ils veulent du profit « à tout prix ». Oui, mais à moins de considérer les actionnaires, les managers et les responsables de ces banques comme idiots (ce qui serait une affirmation à soutenir avec de solides preuves), je ne vois pas pourquoi ils se mettraient en danger direct alors que, dans bien d’autres secteurs, ils n’y songent même pas et ne l’ont jamais fait… Les banques ne sont pourtant pas réputées distribuer de l’argent à qui le demande, c’est même (oh!) une des critiques antilibérales les plus courantes (« on ne prête qu’aux riches »).

– on les oblige à prendre ces risques…

Evidemment, vous avez peut-être une explication plus solide.

@jmpoure : j’ai été voir les vidéos. [Edi|Terri]fiantes

Article bien senti, mais attribuer à l’état ( et à son contrôle du foncier ) la paternité de cette bulle n’est pas évident. Des bulles peuvent parfaitement être génerée de manière libérale, comme par exemple "la bulle internet" qui, à moins que je ne me trompe lourdement, n’a pas eu pour origine des réglementations ou des lois en surnombres.

"Si le marché américain était effectivement plus libéral, pourquoi diable les banques auraient-elles pris tous ces risques ?"

Pour la crise de l’immobilier US ("subprimes") voir cet article très complet:

http://www.u-blog.net/liberte/no...

C’est la législation qui a tout fait ou presque, au nom de la volonté politique d’avoir des "logements pas chers". La route de la banqueroute personnelle…

Et en France, on en a, de la "volonté politique" pour plaire aux électeurs…

A) "nombre de petites agences immobilières … se retrouveront sur la paille"

Il est certain que lorsque le nombre de transactions diminuera , leur marge diminuera. Cependant la baisse des prix leur permettra aussi de remonter leur part sans que cela soit criant : il inciteront alors les vendeurs à baisser ‘à tout prix’ , et de plus ils resisteront mieux aux négociations qui portent parfois sur la marge de l’agence. Evidemment il faudra , pour cela, réaliser des ventes : donc ce seront les plus dynamiques qui s’en sortiront.

B) Difficile de reprocher à la profession de faire preuve de créativité dans la présentation des chiffres : si la semi-intox fonctionne, elle se légitime et devient réalité (ou plutôt "sauve quelques meubles" … et immeubles).

C) Si le krack s’étale sur plusieurs années, il dilue alors ses effets néfastes dans le temps et devient alors supportable et gérable d’un certain point de vue. L’élastique est alors lent parce que peu ductile .

D) Le krack peut très bien être assez injuste dans la répartion de ses effets néfastes. Certaines zones immobilières n’ont jamais suivi ni l’évolution des revenus , ni l’augmentation de la richesse nationale : elles les ont surperformés et ne reviendront jamais à leur niveau intial.

E) Ca ne sera pas la fin du monde : tout le monde n’a pas acheté entre 2002 et 2007 . Moi j’ai acheté en 1997. J’ai fini de payer . Que je vende ou pas quelle importance que mon bien baisse de 40 % (Il a fait semble -t-il du 150%) ?

Bref , les cocus sont les derniers joueurs de la martingale à patate chaude , comme d’hab. D’accord, pour eux ça fait mal. Ceci étant tant qu’ils ne bougent pas, ils ne perdent pas.

Par contre les primo-accédants vont voir l’horizon se dégager un peu !

Ceci étant votre article est top (fond et forme!).

j’aime bien quand les commentaires sont bons comme ici.

merci les zamis 🙂