Pour réussir une performance olympique, le facteur clé est la constance dans l’effort, l’endurance de la volonté. Et c’est avec cette endurance et cette constance que les politiciens ont décidé de piloter l’Europe droit dans le mur…

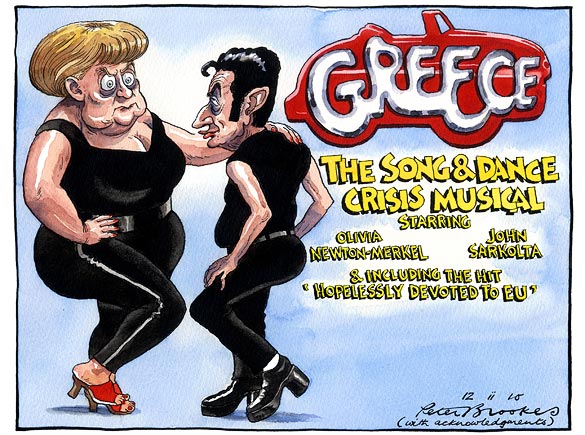

Depuis l’avènement de la criiiiise, deux acteurs se sont dégagés assez rapidement de l’ensemble européen : l’Allemagne, bien sûr, essentiellement dans le rôle âpre de l’ordre, de la morale, de la rigueur et du principal bailleur de fonds pour les pays en difficultés. Et de l’autre côté, la France aura joué un rôle ambigu, tantôt poussant à la roue allemande et cherchant à s’assurer que l’édifice européen tiendra la route aussi longtemps que nécessaire, tantôt essayant de modérer la politique austère d’une chancelière et d’un ministre de l’économie allemands plutôt tatillons sur les questions de budget.

L’année 2010, à ce titre, aura été particulièrement éclairante : finalement, tout se passe comme si Angela Merkel affichait une rectitude de façade, façade sur laquelle on pouvait voir des lézardes provoquées par la clef de bras que semble infliger d’autres dirigeants européens à la chancelière, à commencer par Nicolas.

Ainsi, en mai 2009, on se souviendra sans mal que les principes les plus fondamentaux de la BCE ont été foulés aux pieds dans la peur panique d’un effondrement du bazar : voilà la banque centrale autorisée à racheter très cher les dettes des pays qui n’arrivent plus à écouler leurs bons en carton, ce qui revient, à terme, à booster l’inflation.

Il faut dire que l’inflation, lorsqu’on nage confortablement dans un océan de dettes puantes, c’est bien pratique. Mais voilà : les méchants spéculateurs du marché dont le but est, comme chacun peut le comprendre, de couler des pays pour répandre la misère et la destruction, n’entendent pas se faire lessiver par une inflation provoquée par des états dont le but est, comme chacun peut le comprendre, de sauvegarder les économies des petits contribuables et de distribuer équitablement les richesses et la prospérité.

Bilan : pendant que la clef de bras se poursuit, les dirigeants européens assistent, un peu hébétés, à l’augmentation compulsive des CDS, instruments qui mesurent de façon indirecte la probabilité ressentie d’un défaut majeur sur le pays considéré.

Tout augmente, ma brave dame, surtout les fraises (on est hors-saison) et les CDS (on est en pleine saison). Alors vite, réunissons-nous et décidons de concert de créer un magnifique fonds de réserve européen pour aider les pays en difficultés. Et rendons-le permanent, on ne sait jamais.

Voilà qui est particulièrement rassurant : on va avoir besoin de tout l’argent disponible, vite, et de façon permanente, parce que, comprenez-vous, l’euro est très solide. La subtilité de l’implication est impressionnante.

Notons au passage que ce fonds n’est que la prolongation ad vitam aeternam du fonds d’urgence créé en mai dernier, date officielle de la mort de l’indépendance politique de la BCE, et qui devait s’arrêter courant 2013. Fonds dont on ne sait pas exactement d’où venait l’argent si ce n’est en pures écritures sur différents bilans confus répartis entre les états membres, la BCE et le FMI, tant aucune de ces entités n’a les moyens, actuellement, de sortir autant de billets (750 milliards, tout de même) sans que ça se voie.

D’ailleurs, c’est maintenant officiel, la BCE, se rendant compte qu’elle a prêté un sacré paquet de bon argent tout frais imprimé en échange de petites crottes sèches de pays en déliquescence avancée, elle réclame quelques petits milliards histoire de recapitaliser tout ça dans la décontraction : c’est la période des fêtes, après tout, tout le monde a le droit de faire un vœu. D’ailleurs, les petits et grands enfants qui nous dirigent, s’ils ne croient pas tous au Père Noël, font cependant celui que les contribuables n’y verront que du feu, moyennant une inflation galopante et des remboursements en petite mensualités douloureuses.

Et ça marche : avec un peu de fanfreluche et de paillettes champibulées, on peut facilement faire prendre des vessies pour des lanternes, des accords politiques foireux pour de saines bases économiques, et des billets de monopoly pour du vrai argent. Le tout, c’est d’y croire en fermant les yeux et ses petits poings.

Et quand la monnaie adulée par les innocents aux mains vides se prend des claques, ce n’est pas parce qu’elle ne vaut plus rien, c’est parce que ce sont, là encore, les méchants marchés financiers qui font rien qu’à l’embêter : ils n’ont rien compris à la belle solidarité européenne, et sont juste des méchants.

Pendant ce temps, plus prosaïquement, les agences financières de notation se rendent à l’évidence : la Grèce continue de merder et va encore se voir dégradée tant ses « efforts » sont minimaux, et l’Irlande se prend elle aussi une rétrogradation tant son bilan financier est tendu.

On se demande ce qui, finalement, est le plus angoissant : le fait que les chiffres, têtus, pointent tous dans la même direction, à savoir une inflation galopante, de grands moments de panique et pas mal de misère pour tous, ou le fait, encore plus stressant, que ceux qui nous gouvernent (et les folliculaires groupies qui les relaient) sont complètement à côté de la plaque.

Avec un peu de recul, on ne peut se dire qu’une chose : cette Europe est foutue.

Je ne peux que ploussoyer…

L’Europe est foutue… est-ce une grosse perte ? J’en suis de moins en moins sûr !

Heu…j’ai un PEL d’environ 20KE…j’en fais quoi? La suisse? Singapour? …

La Suisse est un excellent choix. Le CHF reste une monnaie défensive.

L’or est un meilleur choix que le Franc Suisse, parce que la bande de bras cassés aux commandes de la BNS sont des mercantilistes de la pire espèce, ils sont prêts à flinguer la valeur de la monnaie du pays pour « soutenir les exportations. »

– L’euro tombe!

– Vite, achetons de l’euro pour soutenir les cours!

(quelques milliards de francs grillés en vain plus tard)

– L’euro tombe toujours! Et on a plus de fric!

– Vite, faisons tomber nos taux pour affaiblir notre monnaie!

– L’euro tombe toujours! Et nos taux sont à presque zéro!

– Démarrez les imprimantes, on va pas se laisser distancer!

On dirait des mecs qui percent des trous dans leur chaloupe parce qu’ils ne veulent pas « trop d’écart » avec le Titanic qu’ils voient couler non loin de là. Tout ça au nom de la défense des entreprises d’export en direction de l’UE, comme si la Suisse n’importait rien, et comme si l’Europe en faillite en avait encore quoi que ce soit à foutre des montres de luxe.

Consternant.

Allez en Suisse, louez un coffre dans une banque et mettez-y du métal jaune. Là vous aurez quelque chose de solide. Le CHF est peut-être une bonne monnaie défensive sur le papier, mais il faut tenir compte de la propension de nos apprentis-sorciers à le bousiller.

100 % d’accord sur l’or, et l’argent-métal d’ailleurs.

Mais si on veut rester en devises, le CHF est, selon moi, la meilleure (moins pire) option. L’Aussie est aussi un bon choix.

Sur l’or, je ne mettrai qu’un bémol : le système de garde en banque (même Suisse) est le pire qui soit.

L’or sera extrêmement utile en cas de chute globale du système, encore faut-il pouvoir en disposer. Et on commence à voir des banques Suisses qui tardent des mois pour rendre de l’or et de l’argent physique à leurs titulaires légaux. Si ça s’aggrave, le métal sera tout simplement irrécupérable.

sur le principe, la creation d une monnaie unique n etait pas une mauvaise idee en soit, dans la realite il aurait fallu d abord une convergence fiscal et economique des pays.

comme d habitude l europe et ses gouvernants ont mis la charrue avec les boeufs et on voit le resultat. il y a autant de convergence entre l allemagne et la grece, qu entre une poule et une baleine.

rajouter la dessus un truandage, il n y a pas d autres mots, des comptes publics. mais la france ferait mieux de se taire, car en matiere de tripatouillage des comptes, on est pas les derniers.

philippe seguin, paix a son ame, denoncait alors qu il etait president de la cour des comptes, les petis et grands arrangements pour que le deficit de l etat soit dans les clous des 3%, pour permettre a la france de rentrer dans la zone euro.

roubini, il a quelques jours, n a pas hesite comparer les finances de la france a celle de la grece, et il n a pas tout a fait tort. a ce jour la dette publique francaise est de + de 1600 milliards d euros, mais ne sont pas comptes les dettes des hlm 90 milliards, des hopitaux 20 milliards par exemple. ne sont pas pris en compte non plus, la provision pour les retraites des fonctionnaires, au bas mot 500 milliards. d ailleurs, les 30 milliards du fond des retraites des fonctionanires a ete verse en catiminie a la cades (la caisse d amortisemnt de la dette sociale). ca joue au bouche trou.

le definit 2009 se monte a 150 milliards, pour 2010 quasiment idem ainsi que 2011, en 3 ans 450 millards d euros, soit 3000 milliards de francs!!!!

le gouvernement table sur une croissance absolument irrealiste de 2% et plus, alors qu il a ete prouve qu avec des prelevements fiscaux superieurs a 50% du pib comme actuellement il est mathematiquement impossible de faire plus de 1% de croissance.

les agences de notation considerent que l irlande et la grece ne font pas assez d effort pour resorber leurs deficits abyssaux et vont donc encore les degrader, ceux ne sont que des petits signes pour indiquer aux gros pays que sont l espagne et surtout la france qui ne fait aucun effort que leur tour ne va pas tarder. la note des banques espagnoles vient justement d etre degradee cette semaine, ce qui indique que celui de l espagne ne devrait pas tarder.

malgre les propos qui se veulent rassurant des politiques, on sent bien la febrilite, la cocotte est sur le point d exploser et plus la pression monte plus les degats seront importants.

« au bas mot 500 milliards ».

Vous rigolez ? C’est au moins le double : 900-1000 milliards en 2007 si je ne me trompe pas. Les retraites à crédit c’est une bombe thermonucléaire.

La BCE devient une bad banque. Elle achète les obligations pourries pour soulager les banques. Ainsi lorsque les PIGS feront défaut (ce qui est le plus probable), les banques ne plongeront pas. C’est à mon avis le scénario le plus crédible. Un défaut c’est quand même plus sain qu’un QE sans limites façon US (et qui ne résout rien).

Je ne suis pas sûr qu’il y ait pour l’instant une véritable création monétaire. D’ailleurs en cas de défaut on aurait une déflation.

Intéressant. Je veux bien une analyse plus détaillée pour ce dernier point, sur la déflation.

Un défaut, une faillite, c’est de la monnaie qui disparaît en masse monétaire M3 ou M4. Voir ici : http://fr.wikipedia.org/wiki/Masse_mon%C3%A9taire

Oui, ok, mais justement, là, comme les états font tout pour noyer les dettes dans de la monnaie toute fraîche, s’il y a déflation, elle ne viendra pas de là. Je voyais plutôt via une diminution des prix d’autres domaines (immobilier lorsqu’une bulle explose). Or, si c’était possible dans les mois précédents, on sent qu’actuellement, ce n’est pas clair.

Quand une dette n’est pas honoré, il y a une perte. C’est comme Madoff. Les gens croyaient avoir 50 G$ mais pof faillite, plus rien, nada : déflation (moins d’argent en circulation, les prix doivent baisser pour trouver preneur).

La BCE ne fait pas de QE, enfin pour le moment. Elle fait d’ailleurs une augmentation de capital pour éviter d’avoir à le faire. Sa caution rassure car la BCE ne peut pas faire faillite, puisqu’elle peut faire de la monnaie.

Bon après qu’est ce qui est vrai ou pas, je ne suis pas spécialiste. Mais politiquement si les électeurs allemands perdent confiance dans la BCE, l’Euro est fini. Donc les dirigeants européens doivent être très prudent.

Le problème est que je ne suis pas sur qu’un défaut soit le meilleur scénario pour les politiciens, il ne le laisseront pas se produire, je pense cependant qu’il serait le moins pire pour les gens.(mais mon manque de culture économique ne me permet pas de le dire de façon certaine)

Soit c’est le QE d’emblée comme aux USA; soit c’est le QE après le défaut. Car qui prêtera encore après cela, en euro, aux états qui auront faits défaut ? la BCE en monétisant ?

Voilà.

Cependant, le défaut est au moins une façon claire d’annoncer la couleur. Sans le défaut, c’est l’inflation galopante ET l’hypocrisie.

l’hyper inflation est absolumment impossible tant que la dette des pays européens est également détenue par des pays hors zone euro et tant que ces pays détiennent des euros. Je rappelle que l’euro est la deuxième monnaie de réserve au niveau mondial. quand les choses se précipiteront, amenant ces pays hors zone euro à vendre les obligations euro, ils les échangeront contre des euros. Donc raréfieront le nbre d’euros en circulation. donc hausse de l’euro qui baissera, mais seulement ensuite, vis à vis du USD, une fois que le marché oblig européen sera purgé.

Ceci n’exclut pas du tout une hausse des prix en euro pour compenser la baisse de la demande, mais cette hausse sera éphémère, les entreprises se trouvant forcées de brader baisseront leur prix … sans trouver d’acheteur bien sût pour cause de chômage comac. la déflation se renforcera …

jusqu’à la purge du marché oblig mondial …

Je n’ai absolument pas parlé d’hyperinflation. Je vois plus une inflation majeure (>5%).

Irlande : Moody’s abaisse la note de cinq crans

Moody’s Investors Service a annoncé vendredi avoir abaissé de cinq crans sa note souveraine attachée à l’Irlande, qui passe ainsi de Aa2 à Baa1, tout en disant que d’autres abaissements pourraient suivre si Dublin ne parvenait pas à stabiliser les paramètres de sa dette dans un avenir prévisible.

http://www.lesechos.fr/economie-politique/monde/actu/reuters_00307305-irlande-moody-s-abaisse-sa-note-de-cinq-crans.htm

…Ce qui, soit dit en passant, montre à quel point ces histoires de note sont du foutage de gueule.

Alors que des fois ils font les précautionneux avec leurs « perspectives négatives » la bouche en cul de poule, à d’autres ils balancent le bébé, l’eau du bain, la baignoire et la baraque en descendant la note de *cinq* crans d’un coup.

De qui se moque-t-on? Que s’est-il passé depuis, disons, lundi, qui justifiie un effondrement aussi soudain? Rien du tout, et c’est bien ça le problème. L’Irlande est en difficultés mais ça n’a rien de nouveau, c’est pas comme si un volcan était soudainement entré en éruption.

Les agences de notation sont comme des météorologues qui annoncent le temps qu’il faisait hier.

En fait, c’est très logique : lorsqu’il s’agit d’un pays dans lequel la crise n’a pas eu lieu, baisser la note peut être vu comme provoquant la crise (et haro sur le baudet, les méchantes zagences). En revanche, une fois que ça a cassé, on peut remettre la note directement au niveau de ce qu’elle vaut vraiment. Et pan, 5 crans de moins : il n’y a plus de risques.

Ce sera pareil pour la France : elle aura son triple AAA jusqu’à la veille de sa faillite.

Bernard Maris est économiste. Bernard Maris est actuellement professeur des universités à l’institut d’études européennes de l’université Paris-VIII.

En 1992, il s’était prononcé pour le oui au référendum sur le traité de Maastricht. En 2005, il s’était prononcé pour le oui au référendum sur la Constitution européenne. En 2008, il s’était prononcé pour le oui au traité de Lisbonne.

Mais aujourd’hui, il a bien changé.

Mercredi 15 décembre 2010, à la page 6 de Charlie Hebdo, Bernard Maris écrit dans sa chronique :

« Moi-même, je pense qu’il y aura une nouvelle crise financière, que la zone euro éclatera, que l’Europe se balkanisera – elle est déjà balkanisée. Mais un certain nombre d’événements surgis depuis dix ans n’étaient pas prévisibles : la méga-crise financière, qui pouvait vraiment la prévoir ? Les Twin Towers ? »

Ce mec sent le vent, il ira loin.

J’aurais dit qu’il sentait plutôt le sapin. Question de point de vue, finalement.

C’est le moins que l’on puisse dire vu ses antécédents… n’y a-t-il antinomie profonde à se prétendre économiste et à être un « marxiste » étatiste convaincu?

Bernard Maris est un con très moyen. Communiste, de surcroît, comme si le pléonasme n’existait pas.

une autre economie est possible!

ah? laquelle? Celle du Goulag où l’on casse des cailloux par – 25?

😉 😉

Habitant du XVIe arrondissement de Paris, Bernard Maris se présente en 2002 aux législatives dans le Xe arrondissement sous l’étiquette des Verts, parti où il milite.

http://fr.wikipedia.org/wiki/Bernard_Maris#Vie_politique

Bernard Maris n’est donc pas un communiste : c’est un militant des Verts qui habite le XVIème arrondissement.

Je savais qu’il vous plairait !

La politique moderne est daltonienne. Vert et rouge, c’est exactement la même chose.

Effectivement 🙂 Lol.

« Il a reçu à ce titre 110 000 euros de dividendes pour l’exercice 2006 ».

Soit une dizaine d’années de salaire d’un smicard. On comprend mieux pourquoi il est communiste/vert de terre.

Oui ..bein …qu’elle se dépeche !!!

Pas la peine de trainer pour mieux sauter ….

De toutes façons , on est dans la merde …

Vive l’ Europe des gauchards puérils !

Le point de vue de JP Chevallier: http://www.jpchevallier.com/article-euro-et-productivite-63196091.html

J’ai bien peur qu’il ait raison.

Ca claque hein ? :

Aujourd’hui, sous la pression des marchés, les moins vertueux de la zone menacent tout le système, obligeant leurs voisins à les sauver de la faillite. La fragilité du traité de Maastricht est mise à nu. La solidarité s’est imposée, de force plus que de gré au point de balayer le principe de responsabilité individuelle. Pourtant, les autorités allemandes n’ont pas voulu toucher à cet article 125 qui doit rester le garde fou de leur engagement européen et le fondement d’une zone euro idéale, véritablement intégrée et sans grave déséquilibre entre ses membres. Le traité de Lisbonne dit donc désormais une chose et son contraire. Il est désormais aussi bancal que la situation financière de l’Europe.

http://www.lesechos.fr/economie-politique/monde/actu/0201013021562-crise-de-la-dette-le-grand-ecart-du-traite-de-lisbonne.htm

Jeudi 16 décembre 2010 :

Angela Merkel est contre les « euro-bonds » (des obligations qui seraient émises par l’ensemble de la zone euro).

La chancelière Angela Merkel s’est ainsi montrée particulièrement sévère dans une interview au Bild parue jeudi 16 décembre :

« Avec ces ‘euro-bonds’, les faiblesses en Europe ne disparaîtraient pas, mais se propageraient au contraire à tout le monde. Et plus aucune pression ne s’exercerait sur les Etats endettés pour qu’ils remettent leurs budgets en ordre. »

Cette position tranchée s’explique sans doute par une montée de l’euroscepticisme outre-Rhin.

Selon un sondage réalisé la semaine dernière, quatre Allemands sur dix réclament le retour au deutsch mark.

http://www.lejdd.fr/Economie/Actualite/Quatre-Allemands-sur-dix-pour-le-retour-du-mark-241621/

Bonjour,

L’Union européenne et l’euro sont bien foutus, je suis d’accord avec vous. D’ailleurs il y a 1 personnage qui le dit haut et fort depuis 4 ans je crois 😉

http://www.facebook.com/upr.francoisasselineau?ref=ts

H16 écrit : « la BCE, se rendant compte qu’elle a prêté un sacré paquet de bon argent tout frais imprimé en échange de petites crottes sèches de pays en déliquescence avancée, elle réclame quelques petits milliards histoire de recapitaliser tout ça dans la décontraction. »

Vous voulez savoir combien de milliards d’euros de petites crottes sèches rachète la BCE ?

Vous voulez savoir combien de milliards d’euros d’obligations pourries rachète la BCE ?

Alors il faut regarder la rubrique 7.1 intitulée « Titres détenus à des fins de politique monétaire ».

Dans la semaine du 1er au 5 novembre, la BCE a racheté 711 millions d’euros d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101109.fr.html

Dans la semaine du 8 au 12 novembre, la BCE a racheté 1,073 milliard d’euros d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101116.fr.html

Dans la semaine du 15 au 19 novembre, la BCE a racheté 672 millions d’euros d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101123.fr.html

Dans la semaine du 22 au 26 novembre 2010, la BCE a racheté 1,348 milliard d’euros d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101130.fr.html

Dans la semaine du 29 novembre au 3 décembre, la BCE a racheté 1,965 milliard d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101207.fr.html

Dans la semaine du 6 au 10 décembre, la BCE a racheté 2,667 milliards d’obligations pourries.

http://www.ecb.int/press/pr/wfs/2010/html/fs101214.fr.html

Pour une fois, je ne vais pas totalement abonder dans votre sens.

Je suis d’accord avec vous sur l’essentiel : l’Euro disparaîtra (à moins que nous ayons une dictature bruxelloise enrobée de bisounoursisme -hypothèse pas inimaginable puisque déjà en partie réalisée).

Cependant, je ne crois pas que cela ira aussi vite que vous croyez pour deux raisons :

> les capacités de subterfuges, de menteries et de manipulations de nos politiciens et technocrates sont presque aussi vastes que l’univers. Regardez les banques espagnoles : elles ne sont pas en crise parce que leurs comptes sont insincères avec la complicité tacite de tous les «parlants».

> les peuples en ont tellement pris dans la tête, ont été si abrutis, ont été tellement habitués à se courber sous le joug européiste, qu’on pourra encore leur demander beaucoup de sacrifices pour préserver le fantasme supranational des bruxellistes avant qu’ils ne se révoltent.

Je pense que cela ira vite car la machine « Eurosystème » est devenue folle.

La machine « Eurosystème » s’est emballée.

Le capital et les réserves de l’Eurosystème sont de 78 milliards 189 millions d’euros.

Les soi-disants « actifs » de l’Eurosystème sont de 1951 milliards 661 millions d’euros.

L’effet de levier est donc de 24,96 !

http://www.ecb.int/press/pr/wfs/2010/html/fs101214.fr.html

Mais parmi ces soi-disant « actifs » de l’Eurosystème, combien y a-t-il de centaines de milliards d’euros d’obligations pourries ?

Parmi ces soi-disant 1951 milliards d’euros d’ « actifs », combien y a-t-il de centaines de milliards d’euros d’obligations dont la valeur réelle est égale à zéro ?

Parmi ces soi-disant 1951 milliards d’euros d’ « actifs », combien y a-t-il de créances irrécouvrables ?

Premier article de presse à lire absolument :

« Mais le problème de fond n’est pas au niveau des chiffres. L’Eurosystème souscrit depuis un bon moment aux emprunts d’Etat émis par des pays de second rang comme l’Irlande, la Grèce, le Portugal ou l’Espagne, les fameux « PIGS ». Si un seul se déclarait en faillite, la banque centrale perdrait gros.

L’Eurosystème a aussi accordé des prêts aux banques de ces pays pour 334 milliards d’euros. »

http://www.lemonde.fr/economie/article/2010/12/15/les-banques-centrales-des-pigs-doivent-se-recapitaliser-sans-tarder_1453711_3234.html

Deuxième article de presse à lire absolument :

http://www.lepoint.fr/economie/les-lecons-de-l-augmentation-de-capital-exceptionnelle-de-la-bce-17-12-2010-1276862_28.php