Tout se déroule comme prévu, c’est-à-dire assez mal. Le 11 décembre dernier, dans l’indifférence des médias grand public mais avec un net bruissement du côté d’internet, le Parlement Européen a entériné le principe de bail-in. Comme je l’avais mentionné dans un précédent billet, Chypre n’était bien qu’une répétition et à la prochaine occurrence d’un problème financier majeur dans l’union, le procédé employé en mars de cette année dans l’île méditerranéenne pourra s’appliquer aux autres déposants européens.

Et c’est donc sous les applaudissements (ou quasiment) que le Parlement Européen a voté l’ensemble des dispositifs permettant la mise en place de bail-in dans les banques de l’Union Européenne, qui sera opérationnel en janvier 2016 (pour le moment – on n’est pas à l’abri d’une accélération du besoin). Pour rappel, au contraire d’un bail-out où c’est la puissance publique (donc le contribuable) qui injecte des fonds dans les banques défaillantes pour leur éviter la catastrophe pourtant amplement méritée, le principe d’un bail-in consiste à faire payer les actionnaires de la banque, les détenteurs d’obligation, puis, bien sûr, les déposants. Ça tombe bien, ils sont très nombreux. Comme les contribuables, du reste, et ce n’est pas une coïncidence.

Fondamentalement, on pourra m’objecter à raison que ce n’est donc pas complètement anti-libéral : après tout, tout déposant qui fait confiance à une banque en lui apportant l’argent de ses revenus devrait faire ses « due diligences », c’est-à-dire éplucher l’état général de la banque et juger, en son âme et conscience et en fonction des informations honnêtes que la banque lui aura fournies s’il doit ou non en devenir client. Soit. Cependant, nous ne sommes pas dans ce monde idyllique : en pratique, les informations bancaires sont rarement aussi honnêtes qu’on le souhaiterait ; les stress-tests prouvent assez bien qu’on peut faire dire ce qu’on veut aux chiffres et que nos amis financiers s’y entendent assez bien en matière d’obscurcissement de leurs comptes. À ceci on rajoutera la législation bancaire fluctuante que les États adaptent en fonction de leurs besoins ou des urgences de l’actualité.

Difficile de ne pas justement voir dans ce dernier rebondissement législatif bancaire une modification de dernière minute des règles du jeu afin de sauvegarder les apparences sur le mode « Les déposants trinqueront, mais après tout, c’est de bonne guerre : ils sont clients de cette banque et doivent bien participer à son renflouement s’ils ne veulent pas tout perdre ». Le fait que, de nos jours, les futurs participants des bail-ins qui se profilent sont en réalité des clients captifs d’un système hautement cartélisé donne une tournure bien particulière à cette responsabilité des déposants. Le fait que les règles minimales de prudence ne soient pas connues des déposants et qu’il y ait aussi peu de publicité à leur sujet apporte encore cette impression d’entourloupe discrète ; combien de déposants savent vraiment qu’un dépôt en banque revient, en réalité, à faire un prêt à son banquier, et qu’il comporte une part de risque ? Le fait qu’on en vienne à faire une loi, actuellement, alors que ce principe est normalement logique puisque tout client d’une entreprise devient, à un moment, partenaire de celle-ci le temps de l’exécution des contrats, montre assez bien que cette notion de responsabilité des déposants n’est absolument pas ancrée ni dans les esprits, ni dans les habitudes. Et c’est tellement vrai que si une loi peut, magiquement, rendre les déposants responsables (ou leur rappeler leurs responsabilités), une autre peut les sortir complètement du tableau, comme il est actuellement envisagé en Islande depuis le début du mois, avec l’annulation unilatérale de la dette des ménages islandais.

En réalité, on comprend avec ce genre de bidouillage législatif que les États et les cartels bancaires sont plus qu’étroitement liés : ils forment les deux faces d’une même pièce d’un « capitalisme » de connivence qui n’a plus rien à voir avec le capitalisme, ou même de la gestion financière saine et responsable.

En réalité, on comprend avec ce genre de bidouillage législatif que les États et les cartels bancaires sont plus qu’étroitement liés : ils forment les deux faces d’une même pièce d’un « capitalisme » de connivence qui n’a plus rien à voir avec le capitalisme, ou même de la gestion financière saine et responsable.

Et dans le cas de la France, cela prend des proportions épiques : il faut voir le pedigree des patrons des principales banques françaises et leurs accointances avec le milieu politique, leurs réseaux et leurs entrées dans les couloirs du gouvernement ou de l’Assemblée ; difficile de ne pas admettre qu’ici, ministre ou patron de grande banque sont des fonctions parfaitement interchangeables.

Cette collusion complète entre l’État et les banques pourrait presque être amusante s’il ne s’agissait pas d’une telle masse de pognon et d’une telle quantité de déposants qui risquent, dans les prochains mois, de se retrouver tous nus. Pour le moment en effet, on n’entend que de vagues rumeurs sur les difficultés de l’État français à boucler ses fins de mois. Les récentes passes d’armes avec les Suisses (évoquées dans un précédent billet) illustrent assez bien les tensions qui sont à l’œuvre du côté de Bercy. Mais il faudrait être naïf pour croire que ce n’est qu’une petite mauvaise passe pour les finances de l’État.

En réalité, tant les tentatives de rattacher les frontaliers à la fiscalité française que les augmentations tous azimuts de taxes diverses, que les rumeurs de fiscalité à l’américaine (i.e. même les contribuables expatriés devront payer leur écot à la Mère Patrie), tendent à prouver que le Léviathan se sent un peu mal aux entournures.

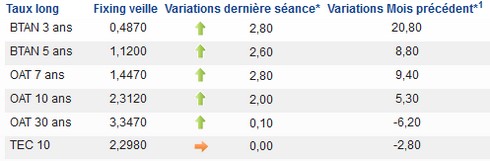

Et il y a de quoi s’inquiéter encore lorsqu’on regarde les intérêts des emprunts d’Etat à court terme : comme le note Pierre Parrillo dans un récent article de son blog, si les taux d’emprunts des bons du trésor français sur le long terme ne varient guère (on tourne toujours autour de 2.5 à 3% l’an sur les OAT à 10 ans) les intérêts des emprunts à très court terme (quelques mois), eux, montrent de jolis signes d’embellie.

Ils continuent à grimper joyeusement : dans le détail, la dernière opération menée par l’Agence France Trésor (qui s’occupe de l’absence de trésor français) a permis d’emprunter 3,496 milliards d’euros à échéance 3 mois (13 semaines) à un taux de 0,120% contre 0,088% lors de la dernière opération comparable le 2 décembre (ce qui fait une hausse de plus d’un tiers du taux demandé) et 1,496 milliard d’euros à échéance 6 mois (22 semaines) à un taux de 0,158% contre 0,112% (soit là encore une hausse des taux de plus d’un tiers) et 1,497 milliard d’euros à échéance un an (48 semaines) à un taux de 0,191% contre 0,137% (et plus d’un tiers de hausse là encore).

Les montants sont à comparer sur le mois précédent, ou même sur le mois de juillet, mais ne laissent aucun doute : les taux montent, de façon soutenue.

Pour résumer, nous avons donc d’un côté un système bancaire qui est parvenu à coincer définitivement des millions de petits déposants dans l’enviable position de recours de la dernière chance en cas de pépin. De l’autre, nous avons un secteur public exsangue qui continue de faire des acrobaties financières de plus en plus risquées, qui montre des signes évidents de fatigue, et qui multiplie les dispositions pour que les petits moutontribuables se retrouvent en bout de ligne avec la facture et ne puissent y échapper. Franchement, heureusement que c’est un gouvernement socialiste qui n’osera jamais faire payer aux pauvresriches les incuries des très riches !

Oh. Wait …

Et un autre HS …

Les lois votées en France sont même commentées dans le

New-York Times…

http://www.nytimes.com/2013/12/15/world/europe/france-broadens-its-surveillance-power.html?_r=0

Salut h16,

Vu le niveau de risque systémique actuel il serait illusoire de toute façon de trouver une banque ou se mettre à l’abri. Ce que tu oublies c’est que le bail in (aussi bien que le bail out) ont servi et serviront à sauver le marché des contrats sur produits dérivés qui est un immense château de cartes de 700.000 milliards de dollars (au moins).

On a 2 possibilités : soit on sauve les dépôts, soit on sauve le marché des dérivés (même si tous les dépôts ni suffiraient pas). La deuxième solution est une fuite en avant qui demandera toujours plus de bail in et out et de planche à billet et qui se finira de toute façon en crash global complet ou en hyper inflation globale.

La seule solution viable est de sauver les dépôts, et pour ça il faut simplement rétablir le Glass_Steagall, la séparation stricte des banques.

Le Glass Truc n’a rien à voir avec ça. Il faut arrêter avec ces obsessions compulsives, ça obscurcit le jugement.

Les 700 000 milliards de dollars de produits dérivés représentent (je le dis pour l’avoir lu quelque part, et j’ai la flemme de chercher) environ 50 fois la richesse mondiale… donc le terme « chateau de cartes » est singulièrement pertinent…

J’ai aussi le chiffre de 50x mais je souffre de la même flemme!

Non, environ 20 fois le PNB mondial

As-tu un lien, mon bon Ludwig ?

http://eurasianfinance.com/2013/10/comment-est-repartie-la-richesse-dans-le-monde/

Sur ce site une estimation de 241 trillions de dollars

donc seulement trois fois la totalité de la richesse mondiale pour les produits dérivés…. c’est moins que 50 fois, si l’on en croit le Crédit Suisse, mais cela permet malgré tout de voir que ces produits boursiers reposent sur de l’air…

http://www.youtube.com/watch?v=CgWHbpMVQ1U

En fait ils ont crée une boule puante mondiale ! il faut investir comme notre hôte dans un masque à gaz!

Lors de l’effondrement de 2008, j’avais lu sous la plume de Rifkin que ce même montant était à l’époque de 300 ou 350 000 milliards de dollars. J’ai suivi cette évolution du coin de l’oeil, car c’est une jolie bombe à retardement : qu’il s’agisse de comparaison avec le PNB ou la richesse mondiale, ces produits dérivés ne reposent plus sur rien de concret… who’s going to call the shots ?

On ne parle pas de richesse mondiale, mais de produits dérivés.–il s’agit bien de 🙂 700 000 milliards de dollar. Voir le site de la Bank of International Settlement

certes, c’est çà le pire ! c’est pas de l’investissement !

Ca ne veut rien dire, le ratio (valeur nominal des produits derives / PIB) n’a aucun sens pratique. C’est tout a fait normal d’y voir un gros chiffre.

hé bien, je suis heureux de l’apprendre : et je comprends ta jovialité….

Bien évidemment que ça n’a aucun sens pratique !!!!????; c’est juste pour donner un ordre d ‘idée … C’est pour mieux visualiser l’énorme déséquilibre entre l’économie réelle et l’économie virtuelle …

D’ailleurs, dans ma jeunesse, on appelait ça une bulle … qui éclatait régulièrement d’ailleurs

Vous savez bien que dans tout débouclage d’opération de type swap, il est vital que la contrepartie puisse assurer son rôle, ce qui n’est plus le cas dans le cas des effondrement systémiques de type Lehman, Bear Stearn ou autre ; il n’y a plus personne en face pour honorer vos contrats (remember AIG, qui s’est effondré en 48h?) http://www.theguardian.com/business/2009/mar/02/aig-insurance-loss

Il a fallu que la FED mette 7700 milliards de dollars sur la table (50% du PNB américain … sorry, c’est plus fort que moi …) pour arrêter l’hémorragie , et sauver le système bancaire US…

Questions :

que se passerait il si la France devait allonger 1000 milliards d’euros (50% de son PNB) pour sauver son système bancaire ???

a- Bail out ??? impossible, on a perdu les clefs de la planche à billet !!!

b- Bail in ??? là ça devient intéressant … entre ponction sur les actionnaires, détenteurs d’obligations (qui ne vont pas être contents du tout…) ils sont même capable de se débarrasser d’autres papiers ‘français’, et ponction sur l’épargne des français (au hasard 50% des contrats d’assurance vie, et on a 600 milliards en caisse… et environ 2?3 ? … 4 ??? millions de français dans les rues ?

Pas bon pour la réelection tout ça …

quant à la rengaine qui serine que (prendre l’accent Science PO Paris) : ‘Mais Monsieur, les gens ne comprennent pas le modèle de banque universelle à la française …voyons …’ ; quand on sait que les banques françaises sont parmi les plus exposées au risque systémique , on croit rêver …http://www.crml.ch/index.php?id=39

Question 2 :

que se serait il passé si Hank Paulson, patron de la FED à l’époque,, n’avait pas injecté les 7700 milliards dans le système bancaire US ???

et bien, tout simplement, l’ensemble du système bancaire mondial se serait effondré, dans une réaction en chaîne incontrôlable, engloutissant toutes les banques, y compris nos belles banques ‘universelles’

un remake de 1929 – en pire – avec son cortège de soupes populaires dans Paris, et 10 à 15 millions de chômeurs de plus … ce n’est pas moi qui le dit… c’est le Docteur Ben Bernanke, spécialiste de la crise de 1929.

Heureusement, les ricains ont encore les clefs de la planche à billet ; ça n’a pas été (jusqu’à présent) trop douloureux pour les citizens…

vous vivez dans quel monde ?

C’est quoi l’accent Sciences po Paris ? 0_o

Un mix Montebourg – Fabius … toujours le nez en l’air, et l’air pincé … succès garanti …essaye, .. une fois

Je vais m’entraîner mais je crois que s’il existait vraiment, je serais déjà foutue. 😉

Faire un procès aux produits dérivés c’est pratique, ca permet de trouver un coupable vu que 99% n’y comprennent rien alors que eux memes utilise l’effet de levier tous les jours.

Tout grossiste travaille uniquement sur l’effet de levier. Les grandes surfaces en sont le meilleur exemple car elles peuvent approvisionner et revendre 10 fois le produit avant meme d’avoir payé le fournisseur pour le 1er livré.

Celui qui achete un bien immo avec seulement 20% d’acompte acheté avec un levier de 5.

Et en revendant ce meme bien au bout de 3 ans avec une plus value nette de 10% il aura eu un rendement de 50% sur ces 3 ans.

Idem quand on parle de short sur le marché financier c-a-d vendre a decouvert : vendre cash qque chose que l’on n’a pas quitte a l’acheter et payer plus tard. C’est exactement ce que fait un fournisseur qui n’a pas le produit en stock.

Vous pourriez vous aussi faire la meme chose en etant l’intermediaire entre un vendeur et un avcheteur sans avoir un sous en poche.

@Tout grossiste travaille uniquement sur l’effet de levier. Les grandes surfaces en sont le meilleur exemple car elles peuvent approvisionner et revendre 10 fois le produit avant meme d’avoir payé le fournisseur pour le 1er livré.

Oui mais j’ajouterais que

L’effet de levier hormis le délai de paiement c est surtout d avoir un moyen de pression sur le fournisseur, 1 camion de marchandises livrées = 1ou 2 palettes de marchandises gratuites en plus des efforts consentis sur les prix .

Les 700 000 milliards de dollars sont le résultat d’une addition stupide des dettes de Pierre à Paul et de Paul à Pierre. Ce chiffre n’a aucun sens économique et ne sert qu’à effrayer les gogos et les convaincre de l’absurdité du capitalisme.

Glass… le père de la Fed, 100 ans cette année… hmm! je manque d’enthousiasme, même si son père combattit du côté Dixie…

http://en.wikipedia.org/wiki/Carter_Glass

Parait que le krach est pour Février, alors…la taxe sur une épargne qui vaudra plus rien.

Effectivement, beaucoup de rumeurs pas infondées annoncent le krack pour février/mars/avril 2014 (« UNE PERIODE PERSISTANTE REVIENT SUR LE TAPIS: FEVRIER-AVRIL 2014 », http://jovanovic.com/blog).

Plus précisément 95,14% de chances que l’euro explose avant le 17 avril 2014 (https://secure.publications-agora.fr/SSW18/PSSWP702/index.htm).

95,17% de chance?

C’est un peu vague. Vous ne pourriez pas rajouter les milliemes?

Si l’Economie est le système sanguin, conçu pour alimenter les organes, et l’argent, le sang … Il serait mauvais que le sang s’accumula en quelqu’endroit, non ?

Ce n’est pas anti-libéral ! Si ?

;-D

Tu lis trop de CR d’autopsies, mon ami….

Concernant le marché des dérivés, je pense qu’il faut d’abord en relever les quelques aspects particuliers qui ont fait dire à Warren Buffet que c’étaient des armes financieres de destruction massive (voir : http://www.fintools.com/docs/Warren%20Buffet%20on%20Derivatives.pdf)

1- ce sont des produits très complexes, et il n’est pas rare que le seul qui comprenne (et qui ai lu jusqu’au bout l’intégralité de la documentation technique y afférente) soit le matheux qui a créé le produit; Nassim Taleb a longuement critiqué ce premier point (voir littérature diverse)

2- ce sont des produits qui s’échangent, dans leur majorité, sur des marchés non régulés, sous forme d’OTC, c’est à dire sans contrepartie aisément identifiable ; en général les transactions passent par des ‘dark pools’, (voir: http://lexicon.ft.com/term?term=dark-pools

ou autres plateformes exotiques)

(voir

http://www.zerohedge.com/news/five-banks-account-96-250-trillion-outstanding-derivative-exposure-morgan-stanley-sitting-fx-de

et

http://www.bis.org/statistics/dt1920a.pdf

3- les transactions sur les marchés de dérivés représentent d’énormes profits pour les banques, en général jusqu’au 2/3 des profits générés sur l’ensemble de l’activité de trading (voir :

http://prospect.org/article/shadow-derivatives-market-lives)

on parle donc de ‘real money’, et de montants colossaux, parfaitement capable de renverser des gouvernements, ou de faire s’effondrer l’économie mondiale.

Je pense donc que Warren Buffet a totalement raison, et qu’ une seule étincelle peut faire exploser la planète finance ; Etant moi même dans ce milieu, je peux vous dire qu’il y a des Kerviels partout, dont les exploits sont habilement maquillés par les divers responsables ; pensez donc, si les gens n’ont plus confiance …

entre nous, le bail in risque d’être un peu court si le Big One arrive, quand on voit les montants engagés lors des derniers sauvetage des banques aux USA (voir l’excellent sketch de Jon Stewart à ce sujet – il y a même un chaton pour faire plaisir à H16..(

http://www.thedailyshow.com/watch/thu-december-1-2011/america-s-next-tarp-model

on pourrait en écrire des tonnes à ce sujet… mais pour ceux qui ont encore un doute, revoyez le film ‘Margin Call’ – tout, ou presque – est dit

http://www.youtube.com/watch?v=Y2DqFRsPrns

et aujourd’hui, même les gouvernements sont dans la combine …http://www.youtube.com/watch?v=FzrBurlJUNk

Lehman Brother n’était qu’un coup d’essai … accrochez vous, le moment venu … il y aura du sport

C’est facile de faire beaucoup de blé lorsque d’une part on a l’assurrance d’être sauvé si jamais on se plantez, et d’autre part on organise des arnaques gigantesques comme la manipulation du Libor.

Le Glass-Steagall a mis fin aux arnaques de ce genre et a permit d’avoir un système financier stable pendant des décénies, jusqu’à ce qu’il soit détricoté puis abrogé. Aujourd’hui tout les 5 à 10 ans on a un crash, et je ne sais si vous avez remarqué mais ils sont de plus en plus gros!

Au fait, Lehman, c’était une banque de détail ?

Ah tiens, non.

Et Bear Stearns ?

Et AIG ?

Ah non aussi.

Ce truc est un détail. Tout comme la loi de 1973 est devenu une idée fixe pour d’autres et en réalité un parfait détail.

Si les banques de dépôts n’avaient eu des titres à risque dans leurs bilan, peu importe que toutes les banques de wall street fassent faillite ou pas. Mais il n’y avait plus en 2008 un Glass-Steagall pour purement et simplement interdire aux banques de dépôts de jouer à ça.

Je ne comprends pas … la Société Générale, Banque ‘Universelle’ devant l’éternel … est un des champions du monde des marchés dérivés …

c’est la connivence Etat / Capital qui fout le bordel … la FED imprime les milliards dont Washington a besoin pour se maintenir et poursuivre une politique suicidaire, Washington qui a son tour cire les pompes de Wall Street… je ne vois vraiment pas ce qu’il y a de compliqué … tout le monde connait le revolving door entre le gouvernement US (FED et Treasury) et Goldman Sachs par exemple

voir et revoir http://www.youtube.com/watch?v=GTQnarzmTOc

d’où le succès du bitcoin, devise qui ne dépend d’aucun gouvernement ou banque centrale en particulier

C’est vrai, mais ça n’empêche pas de remettre en place un Glass-Steagall. Il se pourrait même que ça remettre un peu d’ordre dans ce mélange des genres.

Sans avoir ses connaissances – aussi bien dans l’acception « accointances » qu’au sens de « bagage intellectuel » – du milieu financier, je partage le pessimisme de notre bon Ludwig : on va vers le Big One…

Et ça va être rock and roll… alors les petites disputations sur l’importance du quantum des produits dérivés et son influence sur la solvabilité réelle des bourses, n’est-ce pas…

Mais merci à Ludwig pour ses explications, et son style… pour paraphraser Renan, il a roulé la Phynance dans le linceul de pourpre où dorment les Dieux morts…

Merci HB

et … … mais … no way

vaya con Dios

Ludwig : aussi longtemps que tient ton anonymat, you’re sitting pretty…

Still, CYA….

j’ai peur pour eux s’ils piochent dans les comptes

quand ils seront face à nous

Ca sera un peu plus subtil que ce qui s’est passé à Chypre.

Je vois bien un truc du style : emprunt obligatoire ou échange de cash contre des obligations françaises (bien entendu, on empêche tout de même les gens de retirer leur pognon, faut pas déconner, ils veulent nous faire vivre chez les bisounours, mais ils ne sont pas assez cons pour nous permettre de vider les comptes)

Juste une précision (et sauf erreur de ma part), le texte adopté par Bruxelles prévoit que seul les dépôts supérieurs à 100.000 euros seront mis à contribution, et ce en dernier ressort après actionnaires et créanciers. Ce qui en pratique concerne assez peu de personnes finalement et qui peut facilement se détourner en ouvrant plusieurs comptes pour ne pas avoir plus de 100K sur un même compte…

a/ Rassurez-vous, le seuil pourra être et sera descendu au besoin

b/ Il ne faudra pas avoir vendu une maison, des actions, une entreprise juste le mauvais week-end. Il ne faudra pas être dans une entreprise qui a un fond de roulement de 100K€. Et tout ça, c’est finalement bien plus fréquent…

Le père Noël passera dans la nuit du 24 au 25 décembre. N’obstruez pas votre cheminée, SVP.

En sus de la réponse d’h16,

Ouvrir plusieurs comptes pour encore offrir minimum 70€ de “frais“ à chaque autre banque? Es-tu sérieux?

L’état aide déjà bien assez les banques en nous obligeant à avoir un compte…

L’état aide déjà bien assez les banques en endettant à mort le pays.

L’état aide déjà bien assez les banques en organisant le partage du poids des pertes de ces joueurs de roulette.

[…]

Je ne connais pas de secteur aussi aidé que les banques, je n’ai aucunement l’intention d’apporter une contribution volontaire supplémentaire au CA de ces structures au fonctionnement inique.

« L’état aide déjà bien assez les banques en nous obligeant à avoir un compte… »

Faux : ce sont les » travailleurs » qui ont exige une loi pour avoir le droit d’ouvrir un compte bancaire, contre l’interet des banques..

Par ailleurs l’endetement c’est le socialisme, pas les banques…

Enfin, si l’Etat regule, il est responsable, donc doit payer.

Pas de secteur aussi » aidé » ? Avec tous les impots versé depuis cent ans par les banques, ont sait qui s’en est mis plein les poches !

Dans la realite, bien sur, on prend tout. Ne croyez oas un mot de ces hidtoire de seuils…