C’est la fin de la crise. C’est la reprise, lente, timide et progressive. Tous les clignotants sont au vert. Les sourires se font moins crispés, les discours plus calmes et les actions plus posées. C’est pourquoi, cette semaine, Mario Draghi, le patron de la BCE, a lancé un programme de mesure hors-normes. Parce que tout va bien.

Et comme tout va bien, qu’il y a juste la bonne quantité d’inflation, que la croissance montre des signes évidents de positivité ragaillardie, que le spectre du chômage semble s’éloigner, Mario a décidé plusieurs choses essentielles pour la conduite monétaire de la zone euro.

Tout d’abord, il a abaissé le taux directeur de la Banque Centrale, de 0,25% à 0,15%, ce qui est un nouveau plus bas historique. Comme les fois précédentes avaient merveilleusement marché, le fait de retenter la même chose va évidemment apporter une vraie solution durable.

Tout d’abord, il a abaissé le taux directeur de la Banque Centrale, de 0,25% à 0,15%, ce qui est un nouveau plus bas historique. Comme les fois précédentes avaient merveilleusement marché, le fait de retenter la même chose va évidemment apporter une vraie solution durable.

On peut noter calmement que ce que tente de faire Draghi avec ce nouvel abaissement, les Japonais l’ont tenté avant lui, sur au moins une dizaine d’années, avec un résultat qu’on pourrait qualifier de modeste, même une fois dopé à l’optimistine, cette drogue dure que nos dirigeants s’enfilent par kilo.

Ensuite, le patron de la BCE a annoncé une batterie de mesures financières ciblées, comme la mise en place de « Long Term Refinancing Operations » (LTRO) spécifiques, la fin de la stérilisation des titres de dettes achetés dans le cadre du « Securities Market Program » (SMP) et la préparation d’achats d’Asset Backed Securities (ABS) — qui sont des actifs adossés à des titres de créances (crédits immobiliers, cartes de crédit, prêts automobile, …) — pour soutenir le crédit aux petites et moyennes entreprises. Pour faire court, les LTRO sont simplement des prêts à long terme avec des taux-cadeaux, genre Semaine Commerciale BCE. Les SMP sont des achats d’obligations souveraines sur le marché secondaire de la dette, et leur stérilisation consiste à neutraliser l’effet des achats en reprenant les liquidités correspondantes. En gros, c’est de la création monétaire (« Print, baby ! Print ! ») à peine déguisée.

Mais Mario ne se contente pas d’un ou deux coups de canon. Pour lui, il fallait aller plus loin et ce fut chose faite avec l’introduction des taux d’intérêts négatifs (-0,10%) sur les dépôts laissés par les banques en garde à la BCE. Oui, vous avez bien compris : comme tout va bien, la Banque Centrale a clairement décidé de punir les banques européennes si jamais elles venaient à parquer des avoirs dans ses coffres au lieu de distribuer la manne financière à tous ceux qui le demandent.

L’idée, derrière cette mesure hardie, est d’inciter les banques à ouvrir les sprinklers à crédit pour tous, à commencer par les entreprises dont l’activité et la production dépendent parfois d’investissement coûteux. Bonus supplémentaire espéré : une telle mesure aurait normalement tendance à rediriger les investisseurs hors de l’Euro, ce qui fait baisser la monnaie (par rapport au dollar, notamment) ce qui donne une petite marge de manœuvre, au moins temporaire, aux exportations.

Tout va donc très bien, sauf que ces actions musclées s’apparentent vraiment très mal à des mesurettes d’ajustement dans une situation maîtrisée tendant à l’amélioration. Tout montre qu’il s’agit plutôt de tentatives vigoureuses d’infléchir une orientation franchement négative.

Amener ainsi le taux directeur à des niveaux si bas montre clairement que les différents efforts menés jusqu’à présent, et qui visaient précisément à créer de l’inflation, n’ont pas porté leurs fruits. En effet, la BCE a été obligée de revoir ses prévisions d’inflation à la baisse, sachant que cet indicateur était déjà assez éloigné d’un 2% qu’on juge nécessaire à la bonne marche de l’économie (et surtout, à la lente érosion de la dette par l’inflation). En outre, les prévisions de croissance sont suffisamment mauvaises pour que la Banque Centrale soit allée plus loin encore que les attentes du marché.

Autrement dit, la situation est probablement bien plus mauvaise que prévu, et les manœuvres de Draghi, qui visent essentiellement à distribuer du pognon fraîchement imprimé, risquent surtout d’alimenter les bulles existantes ou en formation. Pour rappel, toutes ces opérations financières aux acronymes rigolos (LTRO, SMP, ABS) ne sont que l’expression concrète de cette titrisation qui, il y a quelques années aux US, a provoqué le précédent krach. On peut feindre, comme la BCE et Le Monde derrière elle, de croire que les recettes globalement identiques fourniront un résultat globalement différent, mais l’expérience passée ne permet pas un optimisme débordant. Et en tout état de cause, on comprend assez vite que les efforts entrepris ne résolvent pas les problèmes de base (un excès gigantesque de dettes étatiques, partout) et qu’ils ne feront que retarder le moment où la facture sera acquittée.

En France cependant, ces annonces et l’idée même que la situation économique sous-jacente serait assez pourrie n’effleurent même pas la fine équipe de clowns posés à Bercy ces derniers mois. Alternativement, si ses tenants et ses aboutissants leur sont connus, ils ont la présence d’esprit de n’en rien montrer et d’afficher une naïveté confondante qui donne le vertige si elle est simulée.

Pour Michel Sapin, ces décisions sont exactement ce qu’il fallait faire. Peu importe que cela ne résolve absolument rien, puisqu’à présent, les banques vont pouvoir prêter comme jamais. Et s’il le faut, Michel ira vérifier, guichet par guichet, que chaque entreprise repart bien avec son petit chèque ou ses liasses de gros billets joufflus fraîchement imprimés :

« Je veillerai à ce que les entreprises françaises trouvent auprès de leurs banques, ou directement sur les marchés financiers, les prêts à faible coût dont elles ont besoin. »

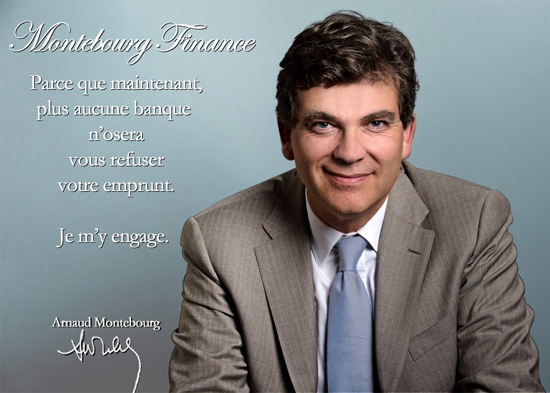

Quant à Arnaud Montebourg, le ministre de l’économie, des redressements, de la productivité, des frétillances et des vibrations patriotiques favorables, il trouve que, je cite :

« Les banques n’auront plus aucune excuse pour ne pas prêter aux entreprises. »

Il est clair que l’absence de perspectives économiques pour l’emprunteur ne sera pas un obstacle, voyons ! Même si l’emploi est en berne, cela n’empêchera pas de contracter un joli petit crédit, n’est-ce pas ? Pas de croissance peut-être, mais ce n’est pas une raison pour ne pas reprendre une bonne louchée d’emprunt, n’est-ce pas ? Et puis surtout, la France a bien prouvé sur les 40 dernières années qu’avec une telle stabilité fiscale, il n’y avait aucun risque à hypothéquer son entreprise, bien sûr.

Bah, oublions bien vite les calamiteuses calembredaines gouvernementales qui montrent simplement que les showmen au crâne vide sont toujours dans la place.

La suite, on a déjà une petite idée de ce que qu’elle sera. Les premiers mois, les gesticulations de Draghi permettront peut-être de calmer la déflation qui s’est bel et bien installée ; à ce titre, les matières premières (énergies et nourriture, essentiellement) vont continuer à se renchérir pendant que tout le reste (de l’accessoire à l’optionnel) continuera de se déprécier. Après tout, les gens seront toujours obligés de se nourrir et de se chauffer et ceci restera donc le seul endroit où des profits et des richesses palpables seront créés. C’est déjà ce qu’on observe, et les actions menées n’y changeront pas grand-chose. Les tensions monétaires, les bulles et les mauvaises allocations de capital vont continuer de plus belle. Ceci finira, inévitablement, par un krach, plus ou moins violent.

Ensuite, tout est possible, depuis le chyprage des comptes épargne et d’assurance-vie (en l’échange, bien sûr, de jolis papiers colorés assurant un remboursement dans 10 ou 20 ans avec intérêts dans une monnaie qui tiendra plus du singe que de l’or), jusqu’à la décennie perdue à la japonaise, en passant par l’effondrement des prix immobiliers, ou un mélange plus ou moins fort de tout cela. Sur le long terme, les nations surendettées n’ont jamais finalement que deux choix : annuler leurs dettes d’une façon ou d’une autre (par répudiation ou hyperinflation), ou faire la guerre ou la révolution. Bien que fort peu probables, ces possibilités ne sont pas non plus à écarter.

Heureusement, avec l’équipe en place, nous sommes en de bonnes mains.

Une baisse des prix immobiliers serait des plus souhaitables mais pas un effondrement. Mais comme aucune décision technique ne sera prise en cette direction par ce qui feint d’ être un gouvernement, les prix resteront élevés et ne baisseront qu’ à la marge. Comme tu le dis, H16, les gens ayant impérativement besoin de se loger, n’ ont guère le choix d’ agir différemment…

Sauf que si la déflation est réellement perçue (c’est en train de s’installer), l’attentisme sera de rigueur. La question est alors : combien de temps un vendeur peut-il tenir son prix ?

Ceux qui habitent leur bien et n’ ont aucun motif impérieux de vendre resteront » inébranlables » préférant souvent retirer le bien de la vente que de consentir à une « perte ». Actuellement les taux immobiliers sont très bas mais les banques freinent des quatre fers : obligation d’ un apport consistant, solidité financière de l’ acquéreur, abandon des durées de prêt >20ans, etc… Elles n’ ont sûrement pas manqué de prendre en compte la hausse des impôts qui réduit d’ autant la capacité des acquéreurs.

Les faits sont têtus :

a/ la population vieillit

b/ il y a 2 millions de biens sans occupants sur le marché

c/ les prix sont décorrélés des salaires

d/ un bien est occupé 7 ans en moyenne.

Factorisez tout ça et tirez en la conclusion que vous voulez. Les prix en France sont 20% trop chers, au moins.

Un petit lien pour étayer tout ça : http://fr.wikipedia.org/wiki/Tunnel_de_Friggit (ouvrir le tableau qui illustre la TOTALE déconnexion du marché et du pouvoir d’achat – on est TRES loin des 20%).

Le soucis dans les mouvements de baisse, c’est que cela devient vite incontrôlable. Le fait de dire qu’il serait bon d’avoir un ajustement est une ineptie car c’est sans compter l’effet moutons de Panurge « vendons avant la déroute ». les gros poissons feront comme dab’, soit ils anticiperont, soit il conserveront.

Certes certains rentiers feront de la résistance, mais il ne s’agit que de la partie émergée de l’iceberg. Les 90% du marché fonctionne à la nécessité de vendre ou d’acheter pour de multiples raisons et en particulier pour payer son du à l’état glouton de bon pognon successoral.

L’effet sera surtout dévastateur pour la construction car la une fois le prix du foncier rabattu même au ras des pâquerettes, le coût des matériaux et de la mise en oeuvre selon les normes débiles imposées par nos prêtres du risque zéro et du satanique CO² mettront hors compétition le neuf par-rapport à l’ancien. Nos killers clowns essayeront de jongler une fois de plus avec les crétineries insitativo-punitives mais le résultat sera forcément douloureux, comme une radiothérapie massive sur un cancéreux condamné.

On voit que vous bossez dans l’ immobilier…

Vivi 😉

Quel barjot, ce Friggit…

Ok, je sors…

J ai une petite idee sur les prix de l’immo qui n’engage que moi : d’accord avec H16 et keko : les prix sont trop hauts pour les raisons citées. l’immo est en grande partie détenue par les générations agées (> 60) . Ces gens ont été échaudés par les crises boursières récentes et leur « pari » immo depuis leur naissance a toujours payé , même si ça s’écroule , ils seront toujours gagnants , eux pas nous ( 😉 ) (pas grave on est habitués !!) donc ils ne lâcheront pas l’immo pour autre chose.

La seule personne qui risque grave à ce que cela tombe est l’état : les « vieux » vont « partir » et l’état attend en bavant les successions . Si ça tombe trop tôt : quel manquement à gagner .

Mon « guess » est : l’état sifflera la fin de la récré lorsqu’il sera passé à la caisse (ie.fin de vie du baby boom ie. : 2030 environ pas avant)

Ce qui confirme ce type de guess est par exemple la loi duflot qui a l’effet opposé à ce qui est officiellement affiché.

Bon je sais c’est tordu comme raisonnement , mais keko , qu’en penses tu, toi qui es dans le buz

Mais vous me lisez ou me comprenez mal pour me répondre cela. Reprenez mes précédents commentaires des mois passés sur les sujets de l’immobilier et vous y verrez que votre texte est soit inapproprié soit défonce les portes que je vous ai ouvertes.

L’essentiel des 2M de biens vacants sont dans des zones où il n’y a aucune pression sensible à l’ achat. Stations balnéaires à résidences secondaires : engouement en berne malgré des baisses de prix visibles et des renégociations de prix qui aboutissent, contrairement à ce qui prévalait il y a encore trois ou quatre ans (source : un des notaires de Carnac qui est le mari d’ une cousine germaine de mon épouse),

la désertification des campagnes « reculées »ou qui se sont enclavées par déplacement des flux économiques. Pratiquant la RN6 deux à trois fois par an, il est aisé de constater la permanence de biens à vendre durant des années tout au long du plateau du Morvan entre Ste Magnance et Chagny (mine de rien, c’est 80kms) y compris dans les bourgs type Saulieu ou Arnay le Duc. Et pour un oeil francilien, malgré des prix « donnés ». L’ ennui est qu’ il n’y a relativement personne dans ces contrées. Autre indice:construction neuve rarissime surtout en collectif dans ces zones…

Il y a aussi des biens en vrac résultant de constructions de défiscalisation (Sellier par ex) entassées dans des communes ne nécessitant pas un tel effort de construction et qui restent vacantes pour double cause de manque de locataires et de loyers trop hauts pour le local… En revanche, dans les grandes agglo telles que l’ IDF ou la CUDLille Roubaix Tourcoing, il y a du manque toujours constatable dû à de nombreuses raisons, par exemple, la réduction continue de la taille des ménages adultes où les divorces obligent à près de deux logements pour un auparavant… Tout ce qui y reste à vendre ou à louer longtemps n’ est dû qu’ à une seule cause : excès de petunage de béton par le proprio quant à la valeur de son bien.

Je suis dans les premiers à dire que la hausse extravagante de l’ immobilier des vingt (à la louche pour le chiffre rond) dernières années est contre-productive à tous niveaux : l’ effet d’ enrichissement est factice puisque si vous vendez un bien pour en acheter un autre dans la même zone, vous constaterez vite que le soi-disant enrichissement perçu est concrètement heu, ben bof, mais où est-il donc passé ornicar? En revanche, ce pseudo-enrichissement n’ est pas une perte pour tout le monde : droits de mutation en hausse tout aussi extravagante permettant aux soces à la sauce Delanoë de dépenser à tout va un Pactole non pérenne pour autant… Idem pour l’ Etat, etc… qui peut au passage pondre des taxations de la plus value qui coincent le marché en final… J’ arrete, je vais exploser vos mémoires…

« L’essentiel des 2M de biens vacants sont dans des zones où il n’y a aucune pression sensible à l’ achat. »

Ben non. Sur Paris seulement, on en compte 136.000 … 22.000 à Lyon même, 28.000 à Marseille, etc… C’est un exemple, mais ce que vous décrivez n’est qu’une partie des biens concernés.

Et sinon, le vieillissement de la population fera le reste.

Pitié ! Pas vous, H 16 de prendre des chiffres officiels au pied de la lettre sans relativiser leur mode et raisonnement de calcul alors même que les émetteurs desdits le font! (sniff !!! 🙁 )

136.000 logts vacants à Paris (estimation mais admettons là potable! )

Je sais bien que cela représente officiellement à peu près 10% du parc réel de Paris intra muros mais Paris est quand même un cas à part en Grance, sur ce sujet comme dans d’autres.

Déjà sur 1,36 M de logts, il n’y a aucun espoir d’avoir un taux de 100% de remplissage à un quelconque instant T puisqu’il y a de la vacance à cause des successions, des relocations, mises en vente, etc…

Si je lui applique le taux de Lille (§infra) cela donne déjà un parc de 85/90.000 logts « vacants normaux »).

Ensuite, vous ne pouvez ignorer la politique de la Ville de Paris qui préempte à tout va, en particulier des immeubles complets privés pour sa politique de création d’HLM. Or Paris était historiquement une ville de bailleurs (majoritaires en nombre de logts/total) qui se désengagent depuis quelques décennies, y compris de simples particuliers, ce qui fait que ces immeubles patrimoniaux sont encore nombreux. Je vous renvoie aux différentes lois pondues par Jospin et autres sur les ventes à la découpe…

C’est souvent conflictuel et toujours long (exemple : bld Auriol, il y a des placards sur un immeuble dans lequel la VDP se vante de bientôt créer une quinzaine de logts locatifs -depuis au moins quatre ans). Les archives de Delanopolis (le site) sont surement instructives sur le sujet. Il y a aussi de multiples opérations d’urbanisme à fort contenu conflictuel, politique, médiatiques telles que celles du secteur Masséna (en cours de terminaison mais qui a pesé dans les stats dispo) ou celles du secteur des Batignolles. Je vous rappelle qu’en raison des conditions des réglements d’urbanisme, etc… tous les immeubles ne sont plus systématiquement rasés à zéro donc demeurant avec une existence administrative officielle de logements dont la disponibilité n’existe plus que dans les fichiers. Même quand il y a des démolitions à zéro, il y a souvent tellement de recours contre les démolitions par toutes les assoces bien pensantes y compris celles de copropriétés voisines contre des opérations « simples » de promotion dans une dent creuse (j’en eus à gérer dans une précédente existence), à purger que cela prend facilement des années pendant lesquelles l’immeuble à démolir est toujours debout, toujours enregistré comme disponible non utilisé donc vacant…

Pour parler de Lille que je connais bien, il y a officiellement 7.800 logts vacants pour 123.000 soit du 6,x% qui me paraît être dans ce que l’on peut espérer comme normal.

ET pour les chiffres, y compris les explications qui ne sont pas pour une fois outrancières (APUR = pas vraiment des potes accointés au grand Kapital ultra-néo-etc… même s’ils reçoivent avec plaisir de la subvention à donf)

http://www.apur.org/sites/default/files/documents/BROAPU168_01.pdf

http://www.apur.org/etude/logements-vacants-paris-logements-vacants-paris-1-caracteristiques-parc-vacant-apres-recenseme

http://www.cartesfrance.fr/Lille-59800/logement-Lille.html

Je n’ai pas le temps d’éplucher internet là dessus mais si on prend comme base tous ces chiffres de logts vacants des grandes villes et qu’on extrapole à la louche, on doit arriver à du 5 ou 600.000 logts pour les agglo et le reste en diffus dans la Grance.

Dans un autre ordre d’idées, la construction ne va pas bien :

http://www.capital.fr/immobilier/actualites/recul-des-mises-en-chantier-et-des-permis-de-construire-en-2013-906033

(il manque 170.000 logts en 2013 par rapport à l’objectif fumeux des 500.000 logts de Duflop &cie)

Quant au vieillissement de la population, la résidence en Belgique me paraît vous égarer le jugement : les gens vivent en moyenne plus vieux et plus longtemps, surtout en « bonne santé », la natalité grançaise frise encore les deux marmots/femme procréatrice, l’immigration nette n’est pas négative, loin s’en faut…

Tout ceci est bel et bien bon, mais constatez qu’il y a comme un souci :

– la population en France vieillit lentement mais sûrement, et pas depuis 1 ou 2 ans, mais depuis 40 ans.

– l’augmentation du nombre d’habitants est connue, l’augmentation du nombre de logements aussi

– on construit tous les ans des dizaines de milliers de nouveaux logements, on en réhabilite un paquet, et il y a toujours un stock vacant relativement important.

– et malgré tout ça, … il y aurait une grave pénurie ?

Pourquoi y aurait-il une grave pénurie en France et pas en Allemagne, en Angleterre ou en … Espagne ?

La réalité (il n’y a pas pénurie) est là, mais elle fait peur (parce qu’elle veut dire « bulle immo ») et on trouve donc plein de bonnes raisons pour ne pas l’affronter : il y a de plus en plus de divorces, le nb de logements construits n’est pas suffisants, les immigrés/les Anglais nous piquent nos logements, etc… Le simple fait que l’Etat intervienne massivement de tous les côtés de ce marché devrait pourtant sonner l’alarme.

Vous ai-je dit ici, céans ou à un moment antérieur, que grave pénurie de logements était dans l’étendue de la doulce Grance ? Nenni! Ceux qui racontent cela sont les ânes endimanchés qui servent d’apparence de gvt à la mode de Duflop & vie. Il y a des pénuries partielles très locales et concentrées dans les agglos où sévit la loi sur la taxation des logements vacants, justement. Il y a surtout pénurie de logements à prix raisonnable que les HLM tentent de résorber en vain puisque leur mode de fonctionnement détraque davantage le marché plutôt qu’ il ne l’ améliore ainsi que cela a déjà été mis en valeur sur Contrepoints ou ici ou encore sur d’autres blogs. Et bien que la production de logements est par nature lente (construire un banal pavillon requiert au minimum un an et demi, un immeuble un minimum de trois ans, tout étant optimisé), l’Adm à tous ses niveaux, ne cesse d’en remettre des couches de règlementations rendant les choses toujours plus complexes et coûteuses pour des gains invisibles ou peu palpables…

Bon ben donc on est d’accord ?

Mais sur l’ essentiel, absolument, en particulier que l’ Etat (par tous ses niveaux du gouvernement jusqu’ au maire) s’ occupe beaucoup trop de l’ immobilier pour que cela marche convenablement…

Je partage complètement la vue d’Aristarque, dans tous ses posts.

Il est interressant de comparer avec le Royaume-Uni.

On ne peut pas accuser cet Etat de socialisme interventionniste. Pourtant, mêmes causes, mêmes effets. Les familles monoparentales, l’immigration importante, la nécessité de vivre là où il y a de l’emploi, et peut-être aussi tout simplement l’attrait pour les grandes villes en elles-mêmes (touristique, volonté d’avoir un « pied à terre »), font que les populations se concentrent sur les capitales et grandes villes de tous les pays du monde et Paris n’est pas une exception et cela entraine une tension sur le bâti, puisque tout le monde convoite les mêmes endroits.

Paris, NYC, Londres, sont des villes où les prix sont trop chers par rapport au revenu. Mais les habitants ne s’entassent pas dans des clapiers pour s’amuser, mais simplement parce qu’il est difficile de trouver un logement.

Les mesures restrictives en France (emploi, droit du locataire, taxes, urbanisme ..) ont peut etre tendance à encore accentuer ce phénomène.

Quant au tunnel de Friggit (un fonk, tiens tiens…) apparu dans la discussion, c’est une grosse blagounette. Faire de 30 années d’après guerre, exceptionnelles par la natalité (baby boom) la courbe de veillesse (guerre) et la vigueur économique (30 glorieuses), un tunnel « normal » des prix est simplement stupide.

Un libéral sait que les prix ne se décrètent pas, ils dépendent de trop de paramètres pour connaître « le bon prix ». Seul le marché sait faire cela car ils les intègre tous.

Surtout que le19ème siècle a démontré que le rapport prix-immo/salaire pouvait tenir des décennies à des niveaux de prix comparables à aujourd’hui. Sans doute pour des raisons différentes. Mais chaque époque à sa raison.

Je ne veux pas rentrer dans les détails car même moi ça fini par m’ennuyer 🙂

Il faut c’est vrai parler de marchés immobiliers car les situations sont radicalement différentes selon l’endroit dont on parle. Cependant, le mouvement global est dicté par le vieillissement des propriétaires et par le pouvoir d’épargne des ménages. En marge, on peut éventuellement impliquer la clientèle étrangère qui se fait de plus en plus rare en dehors de biens luxueux.

Quant au pseudo enrichissement, le pseudo ne vaut que pour ceux qui n’en ont pas profité. Certains se sont fait des testicules en platine en jouant avec l’immobilier. En tout cas, beaucoup ont gagné des sommes qu’ils n’auraient pas pu gagner avec le fruit de leur travail, fut-il très bien rémunéré.

Mon ami, vous ne gagnerez vraiment en pépètes sonnantes et trébuchantes la plus-value que si vous êtes vendeur net d’un bien immobilier dans une « bonne » zone que vous allez réutiliser à tout autre chose qu’un rachat immobilier dans le même secteur. Et il vous faut 30 ans de patience… Je parle évidemment de la Grance de 2014 pas de celle d’avant (1981) qu’on pouvait appeler encore France à peu près convenablement.

Petit apport personnel sur le vieillissement de la population et son effet sur les ventes:

Ma propriétaire à Bordeaux est en train de vendre l’ensemble de ses bien immobiliers.

Vu que je suis locataire dans un des immeubles qu’elle vend (vieux Bordeaux en pierre, sept appartements T2 et T3, loués) j’ai eu la joie des visites de futurs acquéreurs, une journée de foutue pour les diagnostics divers et variées, etc …

J’en ai donc profité pour lui demander la raison de la vente vu que nous avons de très bonne relations. Et sa réponse fut: pour deux raisons extrêmement simples:

– elle se fait vieille et en a marre de gérer les problèmes divers avec certains locataires (les agences par lesquelles elle passe ne faisant que très moyennement leur boulot pour être poli)

– elle désire organiser dans le temps la transmission de ses actifs à ses enfants qui ont du mal à s’en sortir en ce moment

Ayant des connaissances dans le milieu immobilier, j’ai eu vent que ce n’était pas la seule dans ce cas à vouloir vendre pour cause de vieillesse et d’organisation de la succession avant spoliation par l’impôt …

Si elle vend son immeuble par lots et non pas en bloc, elle devra vous faire une offre officielle d’acquisition de votre logement. Bon à savoir éventuellement pour vous sachant qu’ une décote de 15 à 20% est courante sur un bien vendu occupé.

Je connaissais le fait qu’elle devait me faire une offre dans ce cas

Mais non, elle vend le lot complet. Nouveau proprio à venir donc, à priori parisien …

Oui. Et à mon avis, la tendance va se transformer en bousculade…

Pas sûr, car c’est un mouvement de fond depuis de nombreuses années.

Les bailleurs ont d’ailleurs tellement vendu de biens que ça a fini par ce voir et qu’on a même fait des lois ! Comme la loi sur la vente à la découpe …

Vu le niveau de prix par rapport aux loyers et vu les embetements et taxes diverses et variées, faut être vraiment téméraire pour acheter en vue de louer. Mais ce n’est que mon avis bien sur.

Vrai si tu raisonnes en « bon père de famille » mais faux si te poses en investisseur pur et dur. L’achat-revente a donc été TRES profitable à certains propriétaires de leurs résidences principales et qui ont investi à côté en dégageant de la plus-value. Ça et quelques placements boursiers en complément…

Le contexte actuel n’est effectivement plus le même. Le risque est aujourd’hui beaucoup plus élevé et le potentiel de gain beaucoup moins fort, même dans les « bonnes » zones. Le fait est qu’un nombre non négligeable de français aisés a déserté le pays ou redirige ses fonds vers des rivages plus fiscalement accueillants!

Pour info, les plus fortes plus-values ont été réalisées entre 1998 et 2007 (voir tunnel de Friggit).

C’était en réponse à Aristarque!

Je m’ en doutais bien avant de lire ta dernière précision. Effectivement ce genre de démarche reste permis pour le propriétaire de l’ habitation principale mais au prix de contraintes accessoires pas toujours si négligeables que cela. J’ ai connu des cas dans les ventes de bailleurs institutionnels à leurs locataires où certains ont pu réaliser de belles pirouettes mais cela reste du domaine de l’ anecdote et non de la tendance lourde puisque c’est le résultat du hasard, impliquant d’ habiter la bonne opération au bon moment et impliquant que le prix Domaines soit très différent du prix marché. Normalement ces acquéreurs sont tenus de garder le bien cinq ans avant de le revendre pour éviter toute remise en cause de l’ opération mais j’ en ai connu qui le larguaient à peine acheté sans encourir ce qui était annoncé par les textes…

En Haute -Savoie, où j’habite, je dirai plutôt 30%!

Le même sujet traité par le Contrarien

http://www.lecontrarien.com/les-taux-dinteret-negatifs-de-la-bce-une-premiere-historique-06-06-2014-edito

Sur l’article du monde , il est écrit à la fin …

« Mais la titrisation peut aussi être vertueu… » Les trois petits points sont bien jolis mais cela n’explique pas en quoi cela peut-être vertueux … Je reste sur ma faim ou ma fin … au choix pour l’orthographe 🙄

Pas le choix. Dans cette expression, c’est faim qui s’emploie. 😐

Rentre le titre de l’article dans Google et tu auras la suite BM…

O.k Merci 😛

http://www.lemonde.fr/economie/article/2014/03/29/pourquoi-la-bce-aime-la-titrisation_4391919_3234.html#no_mobile

Bizarre cela a refait pareil …C’est démentiel ce truc

« Mais la titrisation peut aussi être vertueuse, insiste Bruxelles. Encadrée avec sérieux, elle pourrait soulager le bilan des banques et doper le financement des 22 millions d’entreprises européennes, qui en ont bien besoin. Car si elles ne recommencent pas à investir, et vite, la croissance restera anémique…. »

C’est la magie du socialisme, on va créer de la croissance sans remplir le carnet de commandes.

Ne sais-tu pas que ce qui freine les investissements dans les entreprises c’est que les banques ne prêtent pas et les taux d’intérêts usuriers ?

Le fait que les carnets de commandes se raccourssissent ou que les clients en cessation de paiement laissent des ardoises ne sont que balivernes nazilibérales.

Eh ben, nos ancêtres ne connaissaient rien aux animaux : Montebourg va faire mentir la sagesse populaire et prouver qu’on peut faire boire un âne qui n’a pas soif…

Rassissent ou raccourcissent, il faut choisir 🙂

:'(

Décidément, il faut que je fasse plus gaffe et que je passe tous les mots à google…

» une batterie de mesures financières ciblés » ahem …

Bon , c ‘ est Dimanche aussi hein : )

Seuls endroits où l’ immobilier a nettement baissé, c’est dans les zones truffées de résidences secondaires où ces habitations sont hors sol par rapport aux besoins des autochtones. Nous avons constaté récemment à Carnac mais c’est sûrement valable ailleurs que :

– les agences immobilières regorgeaient de biens en vitrine à des prix nettement plus faibles qu’il y a trois ou quatre ans (sauf peut-être les biens directement face à la mer, compte tenu de la prime d’emplacement)

– les pannonceaux à vendre pullulaient,

– deux agences étaient défuntes,

– nombre de cellules commerciales habituellement louées pour la saison, restaient vides et disponibles à une semaine de juin…

Bref, le tonus était évident….

J’ ai oublié de citer que plusieurs opérations de promotion (petits immeubles ou lotissements de pavillons) annoncées depuis 2012 à coup de pannonceaux 4×3 sur le lieu d’ édification, n’ ont toujours pas vu le moindre premier coup de pioche…

Ce qui montre bien qu’il y a un écart entre la réalité (méventes) et la fiction populaire (l’immo monte toujours, il y a forte pénurie, il faut construire)…

Actuellement, un projet de logements collectifs ou de bureaux met en moyenne 2 ans pour sortir des cartons (il faut que 30 à 50% des locaux soit vendu).

Ceci sans tenir compte du fait que de nombreux programmes sont plantés en cours de construction, et ce sont les organismes HLM qui les reprennent ….

Si je rassemble tout ce que j’ai compris :

-on a des cycles économiques avec des phases de croissance (investissements et échanges en hausses) suivis de phase de décroissance (investissement moins rentables et échanges qui baissent)

-on a le crédit dont l’un des avantages est de doper les échanges en mobilisant un capital qu’on ne possède pas encore.

On a un scénario qui a été joué des milliers de fois au cours des millénaires précédant et les stats sur les 150 à 200 dernières années nous permettent de voir que lors d’une phase de rémission, les dettes sont épongées et les mauvaises allocations de capital doivent être payées. Les seules différences avec les fois précédentes est la taille du crédit qui a été alloué depuis le début de la crise (2008 si j’ai bieen compris) et le caractère généralisé de cette crise vu que l’économie s’est mondialisée. Donc, on va vivre la même chose que les fois précédentes mais en beaucoup, beaucoup…beaucoup pire vu la taille de la montagne de dette à éponger.Ce Draghi n’est donc pas mauvais mais dangereux, voire criminel.

L’analyse et surtout les attendus de mon raisonnement sont-ils corrects?

Oui.

J’ai une question : leur stratégie, si on peut nommer cette série de mesure avec un substantif qui implique réflexion et vision à long terme, consiste à acheter du temps avant le krak final. La question que je me pose est de savoir si on peut donner une prévision de ce temps qu’ils ont acheté à crédit. Ça ne se chiffre surement pas en dizaine d’années mais est-ce qu’ils ont gagné six mois ou plutôt deux ans? Quel ordre d’idée? Ou autre scénario, est-ce que ce renchérissement dans le crédit va accélérer l’arrivée des années vraiment difficiles par effet de bord non prévisible par leur logiciel économique dépassé?

« donner une prévision de ce temps qu’ils ont acheté à crédit »

C’est un exercice auquel je ne me risque plus. Ca doit se compter en mois, tout au plus, mais comme on ne sait pas ce qu’ils vont faire ensuite, tous les paris sont ouverts.

Charle Sannat du contrarien prévoit environ 18 mois avec ces dernières mesures

Analyse tiré de Attali

http://www.lecontrarien.com/nous-avons-au-mieux-18-mois-devant-nous-02-06-2014-edito

Il reste encore le QE officiel made in BCE à tenter. Je vote pour 12 à 18 mois.

Perso, je vois pas comment on va finir l’année

Dans les PME indus notamment, la trésorerie est à zéro voir en dessous.

Pour le secteur qui me concerne (informatique) tous les investissements sont reportés. Dans la boite où je bosse (jolie PME de près de 150 employés) on a largement dépassé les durées de renouvellement du parc informatique (plus rien sous garantie, gestion au jour le jour des investissements, plus aucun remplacement de poste dans les fonctions support depuis plus de deux ans, etc …)

Les personnes que je connais dans le secteur transport me disent que « l’indice palette » (nombre de nouvelles palettes commandées pour renouveler le parc) est en baisse de 10 à 20%

Dans la compta, j’entends des infos sur le nombre de boîtes en difficultés pour payer les salaires, en retard sur l’ursaff et autres impots, en sauvegarde, etc …

Ce n’est que ma vision locale … si notre hôte à des infos plus globale, je serais preneur

La question que je me suis posé en lisant cet excellent article (si, si, c’est véritablement plaisant de lire ET de s’instruire en même temps) est la suivante:

– Si H16 était à la place de Mario, que ferait-il?

Je comprends bien que la situation soit mauvaise et qu’une remise à zéro des compteurs va arriver plus tôt que tard (si j’ai bien compris votre point de vue). Mais alors, quelle est la marge de main-d’œuvre de la BCE en plus des actions annoncées?

Il faudrait commencer par remonter les taux, franchement. Ça provoquerait quelques petits mauvais moments à passer, mais comme pour les sparadraps, il vaut mieux les enlever d’un coup sec qu’en tirant très très doucement pendant de longues années.

OK. Je comprends la logique biaisée de la BCE (on va prêter de l’argent pour relancer le sainte croissance, alors qu’en effet je ne crois pas que l’absence de crédit soit la principale préoccupation des entreprises mais plutôt une absence de commandes).

Mais alors, si on augmente les taux, on renchérit le crédit, le bon peuple sort son hypothétique argent de son bas de laine et le place ici ou là, n’est pas? On crée donc de l’inflation, ça fait baisser les dettes souveraines et le niveau de vie de la population (en gros on tombe d’une marche). Une dévaluation en somme.

Couplé à une baisse drastique des dépenses d’Etat, ça devrait… aller mieux?

Désolé d’être un cerf-volant, mais j’en profite puisqu’on parle de ces choses là en détail. 🙂

Je peux me tromper, mais ca provoquera surtout la faillite des entités économiques les plus endettées, et surtout… Et toutes les entités financières qui leveragent à tout va, devront lacher les énormes quantités d’actifs sur le marché qu’elles finançaient à crédit-prix-d-amis, ce qui provoquera un effondrement des prix…

(Et des banques qui font faillites, ça ne fera évidemment pas les affaires des états les plus joufflus…)

On renchérit le crédit, mais le capital rapporte de plus en plus. On favorise l’épargne contre l’endettement. Bref, on dégonfle les monceaux de dettes accumulées.

Et non, ça ne crée pas d’inflation (ça provoque même une déflation rapide), mais l’avantage, c’est que c’est rapide. Un ou deux ans après, c’est fini. Là, on en prend peut-être pour 10 ou 20 ans…

Faut surtout arrêter les bibouilles et arrêter de penser que la Banque Centrale fait la pluie et le beau temps.

La seule chose que peut faire une banque centrale en bidouillant c’est gonfler des bulles.

Chaque fois qu’on « corrige » un problème, on le masque, et il revient encore plus fort quelques années après.

La monnaie n’est pas un outil de régulation économique. C’est aux politiciens de réguler.

La monnaie est un outil de paiement, point barre.

Le traité européen avait ceci de bon qu’il donnait à la monnaie son rôle : servir de moyen d’échange. Malheureusement on s’en éloigne de plus en plus. En bout de chaine quelqu’un paiera les bidouilles de Draghi.

Je plussoie évidemment.

Un point peu abordé en général par les économistes c’est que la déflation est provoqué par ceux qui s’en défendent.

La ponction effectuée sur les revenus obligent les consommateurs à arbitrer leurs dépenses et créé une pression sur les prix qui par effet de cascade reporte cette pression sur l’emploi et les salaires et oblige les enseignes à une guerre qui fait des morts au niveau des entreprises et des salariés.

Les dépenses publiques démolissent l’économie, mais eux croient que ça soutient l’emploi.

http://www.lefigaro.fr/vox/economie/2014/06/05/31007-20140605ARTFIG00164-grande-distribution-halte-a-la-dictature-des-prix-bas.php

Sauf que la déflation est l’état normal de l’économie.

http://www.youtube.com/watch?v=-DdfLtOrBPU

Histoire sans fin en perpétuel répétition des mêmes solutions pour les mêmes problèmes sans jamais les résoudre .

Il y a quelques petites choses que je ne comprend pas,

1. la création monétaire est censée être génératrice d’inflation normalement, pourquoi n’est-ce pas le cas actuellement ?

2. »comme tout va bien, la Banque Centrale a clairement décidé de punir les banques européennes si jamais elles venaient à parquer des avoirs dans ses coffres au lieu de distribuer la manne financière à tous ceux qui le demandent. »

En même temps le TFD était déjà très faible donc peu d’intérêt de place ses avoirs à la BC il me semble.

3.Quelles bulles cela risque-t-il d’alimenter en Europe ?

Merci de vos réponses qui éclairciront mes pensées bien brumeuses en ce moment !

1. Pour qu’il y ait inflation, il faut que les masses monétaires créées soient utilisées. Si elles sont sagement mises de côté, rien ne change. Il y a aussi une question de volume. Si la déflation détruit 1000 milliards de crédit et que l’inflation crée 900 milliards de crédit, vous avez toujours une destruction de 100 milliards au final. Or, les forces déflationnistes sont basées sur des mouvements de foules (on parle de centaines de millions d’êtres humains choisissant plutôt de rembourser leurs crédits, d’arrêter de s’endetter ou de ne pas s’endetter du tout) alors que l’inflation est une création d’un nombre limité d’entités. Force reste à la masse.

2. Peu d’intérêt financier, mais un intérêt en terme de sécurité. Pour une banque, placer ses avoirs dans ses propres coffres, lorsque la situation n’est pas bonne, constitue un risque. Risque qui peut se payer (ce que facture maintenant la BCE).

3. Bulles dans les actions, les obligations un peu moins, l’immobilier, les matières premières et les investissements sur les biens de premières nécessité par exemple. Le CAC au plus haut, c’est un exemple flagrant.

1. D’accord, d’où la volonté d’obliger les banques à prêter et non plus à déposer au TFD.

Du coup le problème qui se pose, si je comprend bien, est le suivant: même avec des taux ultra-méga-trop-super faibles, les ménages, déjà endettés, ne souhaitent pas s’endetter pour consommer. Donc crédit faible, création monétaire inutile, pas d’inflation.

Ai-je bon ?

2. D’accord, merci.

3. L’immobilière se dégonfle actuellement non ?

Éclatement de ces bulles à prévoir ou bien juste dégonflement progressif ?

Petit apport personnel sur le point 3, une bulle quelque soit sa nature ne se dégonfle jamais, elle explose.

Même si au début l’effet constaté semble une baisse raisonnable, l’explosion vient ensuite par effet de masse.

Toute l’histoire économique des cent dernières années environ confirme cela.

Pour le reste je ne suis pas assez expert

Alinea 2 : si la banque estime qu’elle risque de perdre plus à prêter que les 0,10% de la BCE, elle choisira la sureté quand même payante et reportera ce manque à gagner sur les clients existants et prisonniers du système.

Oui

« placer ses avoirs dans ses propres coffres »

C’est surtout que l’argent n’est pas dans ses propres coffres : le cout pour y placer des dizaines de milliards en billets de 500 euros serait delirant, si la manutention est possible. Une banque peu placer ses liquidites a la BCE (payant maintenant) ou chez un confrere (et depuis Lehman – 2008 excusez du peu -, plus personne n’est a l’aise avec cette alternative)…

C’est une triste réalité biologique. Quand l’agonie survient, les sphincters se relâchent et la merde coule du cadavre, sonnant la clochette du repas pour toutes sortes de nécrophages.

Cela dit avec l’Euro, l’agonie risque de durer vu que la finance mondiale est dopée à la BCE. Au même titre que les USA et sa dispendieuse banque centrale, le too big to fail s’applique. Si la vague dépasse les digues, alors le chaos surviendra et 2009 restera comme un petit couac de caneton sans écho.

Je ne suis pas sûr que l’Euro calanche.

A moins d’un effondrement mondial je suis d’accord. La corde est bien serrée autour du cou des états pour que cela arrive « dans les conditions normales d’utilisation ».

En tout cas, bon dimanche H16 et encore merci. Je vais profiter du soleil et de ma petite famille.

Le problème est moins l’euro que le socialisme qu’il finance.

C’est le cœur du problème. Les réformes structurelles qu’il impliquait pour les pays du club med ont été compensées par des taux d’emprunts décorrélés de la réalité économique de ces pays. Il faudra bien désigner ceux qui devront régler la note et c’est facile de parier que ça ne leur fera pas plaisir…

Merci pour cet exercice d’explication, H16.

Pour ma part, je pense qu’un jour ou l’autre, sur le coup d’un événement imprévisible, le dollar et l’euro s’effondreront. Et ensuite advienne que pourra !

« …le dollar et l’euro s’effondreront…

C’est quoi le référentiel ?

Ce sera le Yuan …

Ou le Rouble , car qui détient les ressources énergétique sur son sol ……….

La Chine s’achète une quantité colossale d’OR … Et elle a déjà négocié des échanges avec d’autres pays sans l’intervention du $ américain

Ce sera probablement la fin de billets adossés à du vent, en tout cas…

je ne comprends pas trop en quoi l’immobilier est trop cher…comme certains commentaires l’ont fait remarquer, la plupart du temps on vend et on rachète, dans la même zone. Donc, à ce moment là, le bien que l’on revend est au même prix m² que celui que l’on rachète, donc aucune augmentation des prix.

Par contre pour ceux qui n’ont rien à revendre, là, c’est très dur effectivement, mais si on prenait les salaires bruts, ce serait tout à fait faisable, les plus faibles salaires se situant aux alentours de 2000e et un salaire médian à environ 4000e donc ce n’est pas l’immo qui est trop cher mais la pression fiscale et sécu qui a trop montée ces 20 dernières années et qui ont fait cette décorrélation entre prix et possibilité d’achat. (encore une fois..)

un salaire médian de 4000€, tu as vu ça où?! en Suisse où, je travaille peut-être mais certainement pas en France.

Source Figaro : salaire médian 1650€ brut!

nop, ton patron paye pour ton salaire le double, soit environ 3500e

Et donc?

Le « salaire » versé par mon patron en impôts et cotisations au lieu d’être sur mon compte me permet d’acquérir un appartement? soyons sérieux deux secondes …

et donc, si tu touchais ton salaire complet, tu pourrais effectivement acheter un appartement.

Admettons que tu touches 1500brut. le salaire que verse pour toi ton entreprise est de 3000euros.

si tu touchais 3000euros, tu pourrais te prendre une très bonne assurance santé pour 400euros, ainsi qu’une très bonne retraite pour la même somme. tu n’aurais pas besoin de mutuelle (100e) ni de complémentaire retraite. tu aurais donc, 2200euros net, au lieu de tes à peine 1000e net que tu as en ce moment.

c’est très sérieux vois tu

Pardon d’insister, mais votre commentaire tourne en rond

Donc, si je disposais de mon salaire complet je pourrais me payer un bien immobilier au prix actuel, donc il n’y a pas de problème de déconnexion des prix de l’immobilier par rapports aux salaires actuels …

Étrange raisonnement qui conduit à dire que si la mer bouillait il y aurait beaucoup de poisson cuit à disposition.

Avec des si, avec des si …

Au passage, merci du rappel, mais je connaissais déjà les évidences que vous indiquez, et je ne vous ai pas attendu pour regarder les conséquences du versement du salaire complet (qui au passage aurait des conséquences bien plus amusantes au niveau de comptes de l’état et pas seulement sur les aspects sociaux de notre système).

En attendant, la réalité est là: les salariés ne disposent pas de leur salaire complet, et les prix de l’immobilier sont déconnectés de la réalité des salaires qu’ils touchent.

Ils ne sont pas déconnectés de leurs capacités d’ emprunt ou, dit autrement, de la mensualité qu’ ils sont capables d’ aligner

ce que je dis, c’est que les prix immobiliers et le salaire complet ont suivit la même inflation au cours des 20 dernières années et que c’est la surcharge de la sécurité sociale et de notre pyramide ponzi des retraites qui foutent le bordel.

de plus, comme en toutes choses les prix de l’immobilier sont maintenant Européens, voir mondiaux, donc, même si l’immobilier baissait, les Suisses, Belges, Allemands et autres trouveraient intéressant d’acheter.

Notre pays reste intéressant quand on n’a pas à subir les frasques de notre état.

Enfin bon, attend que Marine arrive et établisse un bon petit national socialisme et là, ça baissera, tu pourras acheter (mais reste à savoir si tu auras envie de rester)

Bof que Marine arrive au pouvoir ou pas, ça ne changera presque rien… Le problème est moins le nationalisme que le socialisme, qui est lui, également réparti dans tous les partis…

« Admettons que tu touches 1500brut. le salaire que verse pour toi ton entreprise est de 3000euros. »

petit rectificatif :

c’est si l’on touche 1500 net, que le cout total pour l’employeur est de 3000 euros.

Dans le cas de 1500 bruts pour l’employé, on sera (à la louche) sur du 1200 net, soit 2400 pour le patron.

C’est déjà assez cher comme ça 😉

Nous allons assister à un évènement historique d’ampleur cataclysmique : l’effondrement complet du système monètaire international.

Vous êtes vous réassuré en achetant au moins une petite quantité d’or pour couvrir vos autres placements?

Il n’est pas compliqué d’interdire au quidam moyen la possession d’or, cela s’est déjà fait, par ailleurs…

C’est sûr, il ne faut pas avoir son or en France…

ou bien enterré dans votre jardin…

« Il fait des bulles, il fait des bulles, le Draghi qui danse »…à suivre!

Décidément, comment peut-on être économiste à ce niveau de responsabilité et avoir tout faux en terme d’analyse de situation.

Il est clair que la faible inflation n’est pas de la déflation, mais une conséquence normale d’une situation Européenne qui manque de perspectives. Vieillissement de la population moins encline à consommer et à investir, pression à la baisse sur les prix des pays (encore) à bas coût de main d’oeuvre, même s’ils nous rattrapent vite, et matraquage fiscal des citoyens de pays Européens hyper-endettés, qui induit aussi une consommation très attentive aux prix: voilà ce qui explique la faible inflation en Europe. Sans perspectives, et il n’y en a pas pour le moment, les injections monétaires massives ont vocation à se transformer en bulles spéculatives. Même un enfant le comprendrait…, mais pas nos dirigeants. C’est affligeant de sottise.

c’est la mafia politique ( fils fabius, fils tournaine etc) qui va être contente de pouvoir crée des société bidons et demander des millions d’euros de crédit fermer la société et partir loin

vegeta , quel mauvais esprit 😉 !!

Qu’est-ce qu’on ne ferait pas pour pousser les banquiers à nous prêter de l’argent ! S’ils se ressourcent auprès de la Banque européenne à 0,15% et qu’ils prêtent à 2,50% ils font 16 fois la culbute. Y’a bon prêter des sous aux blaireaux. Mais même avec ces perspectives de formidables profits, les banques restent frileuses et ne prêtent qu’à coup sûr. Curieuse mentalité… Donc nos politiciens volontaristes devraient peut-être s’en mêler et botter le cul aux banquiers qui font de la rétention de capitaux. Mais justement, les banquiers sont les dernières personnes, au monde, à qui on botte le derche !

Les marchés financiers permettent encore plus de rendement, surtout si l’on pense que too big to fail, la bouée de sauvetage sera automatique si l’on se plante… Il en serait probablement autrement si, sans mettre en faillite la banque, eu égard au danger pour le système bancaire, l’ Etat rinçait les actionnaires de leurs actions pour l’euro symbolique en remerciements d’ avoir laissé faire du n’ importe quoi et surtout pas de la banque traditionnelle. La liste des banquiers ayant subi de désagréables conséquences de leurs errements de la période n’ est pas bien épaisse, en effet….

Voyons voir: Benoît Philippens, Joseph Giampapa, Kenneth Bellando, Gabriel Magee, Ryan Henry Crane, Li Junjie, Jason Alan Salais, Jan-Peter Schmittmann, William Broeksmit, Mike Dueker, Tim Dickenson, Edmund Reilly, Richard Talley, James Stuart, Adnan Sakli,… et le fils Corzine.

Pas beaucoup en effet.

Il ne semble pas que votre liste regorge de banquiers grançais (c’est d’eux dont je parlais).

Pour 100 000€ remboursés en 15 ans à 2,5%, la banque encaisse 20 022€ d’intérêts alors que de son côté elle ne devra payer que 1135€ d’intérêts – soit 18 887€ de bénéf.

Mais elle prends le risque de prêter à une personne qui ne remboursera peut être pas. Quelles garanties exigeriez vous d’une personne qui vient vous voir pour vous emprunter 100 000 € et vous dit « je vous en paye un petit bout tous les mois sur 180 mensualités » ?

En gros, l’opération vous ramène 1 259€ par an.

Alors que le laisser la somme sur un livret A, LDD ou assurance vie vous ramènera 1,25% sans risque (enfin, mis à part chypriotage), soit 120 483€ au bout de 15 années (et en plus, pendant ce temps votre capital reste disponible…)

(120 483€ de capital total à la fin des 15 années, correpondant à un placement initial de 100K€.)

Je viens de lire l’intégralité des commentaires. Si j’ai bien compris nous sommes presque à la fin d’un cycle de 7 ans (renvoi attali de BM). Il est donc temps 1-de ceinturer mon jardin d’une double clôture électrifiée avec miradors aux quatres coins, 2- d’acheter du plan de patates et des poussins, 3-de placer quelques euros dans du bon vieux Kruggerand acheté à Bruxelles, 4-d’expédier mes gosses finir leurs études en Chine ? et de 5-placer le reste de mes biens dans le super fond viager en gestation à la CdC !

Préciser que Mario est un ex de chez Goldman Sachs…

http://vimeo.com/49904381

« Once a Goldman Sachs man, always a Goldman Sachs man »

Un très grand merci à notre hôte et à tous les contributeurs: le conversation d’aujourd’hui était particulièrement instructive… édifiante même.

Comme il a été notamment question de vieillissement de la population, je me rends compte que faire un peu plus d’enfants que la moyenne, et leur apprendre à vivre avec simplicité, c’est être « contrarien »… Ce néologisme a d’ailleurs un aspect nettement performatif, comme une esquive contre le réflexe pavlovien des progressistes diarrhéiques à dégainer le terme « réactionnaire ».

La maladie logique enfantée par le marxisme n’en finit pas de métastaser dans tous les organes de la pensée: pour nos socialistes de gouvernement, tout coulerait et s’enchaînerait selon une causalité qu’ils croient embrasser. Du haut de leur fine dialectique, ils ont compris comment accélérer la transformation du monde dans le sens où il doit aller, vers un triple A: assistanat, androgynie, aplatissement.

En dessous de 0, il y a les nombres relatifs…

+1

J’aurais mis « analphabétisme » au lieu « d’aplatissement ».

Alors là, mon cher h16, je vous lis depuis un bon moment, mais pour une fois je suis en désaccord sur l’analyse !

Même si l’inflation se planque aussi dans les bulles immobilières et boursières, beaucoup de bulles immobilières ont déjà crevé en Europe, et les masses monétaires de l’eurozone n’augmentent pas très vite, et ça se voit dans l’inflation globale qui dégringole.

Quand on regarde l’action de la BCE depuis le début de la crise, la planche à billets, elle l’a fait très peu tourner, au final, surtout en comparaison des autres grandes banques centrales. Les LTRO sont progressivement remboursés par les banques de l’eurozone, la base monétaire n’a pas grossi très vite contrairement aux USA.

J’ai de plus en plus l’impression que la BCE est en fait la réincarnation de la Bundesbank, et même si les teutons sont des « ordo » libéraux qui s’accommodent d’une grosse louche d’Etat, ça reste un nettement moindre mal par rapport à ce qu’on voit aux USA, en Angleterre et au Japon.

En période de crise comme actuellement, c’est parfaitement normal que l’inflation plonge, puisque les entreprises et les particuliers préfèrent se désendetter et renégocier leurs précédents prêts, plutôt que de souscrire de nouveaux crédits. Baisser les taux directeurs n’a donc que très peu d’effet inflationniste dans ce cas là, parce que si les entreprises ne voulaient pas se réendetter quand le cash est à 0.25% d’intérêt, elles ne le feront pas plus à 0.15%.

Le seul moyen de forcer l’inflation quand ces salauds de gens ne veulent pas s’endetter, c’est la monétisation du déficit public. C’est ce qu’ont fait la Fed, la BoE, la BoJ, mais la BCE ne l’a fait que dans des proportions ridicules.

Depuis le début de la crise dans l’eurozone :

-les LTROs ont servi à garantir de la liquidité interbancaire, mais pas à garantir de l’émission supplémentaire de crédit. Je ne cautionne pas pour autant (que les banques se dém*** comme des grandes), mais ça n’a pas eu d’effet inflationniste, du coup, surtout que les LTROs sont en train d’être remboursés

-le rachat de dette publique a été « stérilisé », la BCE revendait de l’actif pour compenser les nouveaux achats. Ces achats sont évidemment des arnaques car pas faits du tout aux prix du marché, mais là encore c’est un moindre mal par rapport à du QE pur et dur

-il n’y a pas eu de monétisation directe massive des dettes publiques. Ca se verrait dans le bilan de la BCE.

Que vient d’annoncer le père Draghi ?

-un taux directeur plus bas ? Comme je disais, les entreprises s’endettaient pas à 0.25%, elles le feront pas à 0.15%. En plus, en régime de free banking, en période de crise le prix du cash chuterait aussi, Draghi en bon monétariste singe le libre marché.

-des taux de re-dépôt négatifs ? Ca inciterait les banques à distribuer du crédit… à condition que les gens en veulent. Si les gens en veulent pas, du cash qui coûte cher, les banques vont simplement s’en débarrasser, en rachetant des actifs à la BCE. Une bonne nouvelle, en fait : on supprime de la fausse monnaie.

-400 milliards de nouveaux LTROs ? Le père Mario a précisé « à condition que ça finance du crédit aux entreprises et particuliers hors immobilier ». Donc personne y touchera, parce que personne ne veut de crédit, là encore

-arrêter la stérilisation des rachats de dette publique ? Là, ça serait peut-être inflationniste, mais ça dépend du volume des rachats. Or, comme l’inflation baisse, les taux d’intérêts sur les nouvelles émissions de dette publique vont continuer de baisser aussi. Si l’objectif de Draghi est de donner un peu de répit aux gouvernements européens qui acceptent d’appliquer la méchante austérité, ça suffira largement, sans passer par la case QE.

La réalité, c’est que la BCE n’a toujours pas lancé de QE.

Si on regarde entre les lignes, ça fait 6 ans que tous les politiques pleurnichards d’Europe réclament que la BCE fasse tourner la planche à bilets, histoire que l’inflation nettoie toutes leurs c****ies. Et ça fait 6 ans que la BCE sort toute sa rhétorique (« oui oui, en cas de soucis on sortira le bazooka ! ») mais qu’en fait elle (c’est à dire les allemands) ne font pas grand chose.

Et ça explique peut être la stratégie politique de Mollusque Ier : moi je veux sortir de la crise par l’inflation, et j’ai des grosses banques bien systémiques pour faire pression si les teutons veulent pas lâcher les rotatives. Donc je joue la montre, j’accumule encore plus la dette et les dépenses, pour que le risque si on vient pas me sauver devienne dantesque.

Mais Weidmann refuse de céder, et Mollusque est contraint de lâcher un peu de lest au moins rhétoriquement s’il veut garder sa tête, en nommant le Valls. Weidmann vient alors le « récompenser » avec un paquet de mesures rhétoriques aussi pour analystes financiers pas futés. Tous les branques genre Montebourg tombent évidemment dans le panneau, mais en fait rien n’est joué…

En somme, vous dites

– les SMP sont bien de la monétisation (on verra dans quelle proportion).

– baisse du coût du crédit logique.

– LTRO : peu d’impact

– la BCE n’a pas encore fait de QE.

Peut-être, peut-être pas. Mais je note que votre conclusion est globalement très équivalente à la mienne : tout ceci ne résout pas le fond du problème (les masses de dettes), il y a bien déflation, et on n’a fait que gagner du temps (un peu).

C’est tout à fait ça.

Après, une politique libérale serait évidemment de purger le stock de dettes publiques et privées à coups de défauts et de faillites (qui obligeraient d’ailleurs à tenir les comptes publics au cordeau, on ne reprête pas à un gus qui vient de faire faillite), mais ce genre de politique est du ressort des gouvernements, pas de la BCE.

Donc finalement, vu le pouvoir dont elle dispose, la BCE a fait ce qu’elle pouvait faire de mieux : geler, ou en tous cas ralentir le plus possible la planche à billets, malgré les pressions démagogiques des politicards européens de tous bords.

Ca ne garantit évidemment pas que ça va bien finir, mais plus elle résiste longtemps, plus les politiques sont obligés de se rabattre sur la grande méchante austérité. Hollande a choisi de jouer la montre avec Francfort, mais à chaque fois qu’un autre gouvernement européen craque, il perd un « allié » (comme l’Italie récemment), sur le principe du « on a eu droit aux fourches caudines, on va pas lui épargner ! »

« ralentir le plus possible la planche à billets » : je suis partagé.

D’un côté, ils n’ont pas ouvertement fait tourner les rotatives comme la Fed. D’un autre, ils ont largement tenté tout ce qu’ils pouvaient pour augmenter la rapidité de la circulation de la monnaie. Ce n’est pas stricto sensu de la planche à billets, mais vu de loin, ça revient au même en terme de risque final (inflation galopante)… Enfin, je pense.

« comme l’Italie récemment »

Sauf que Renzi n’a pas l’air parti pour vraiment dégraisser le mammouth…

Ils ont fait tout ce qu’ils pouvaient pour éviter que la vitesse de la monnaie ne chute trop, je dirais plutôt, mais fondamentalement c’est exact.

Mais le logiciel économique des ordolibéraux allemands est d’abord monétariste, ça inclut une certaine dose de dirigisme et de promotion de la « stabilité ». Draghi veut éviter absolument que le système bancaire européen s’écroule, et il prendra les mesures nécessaires pour ça, même si la planche à billets n’en fait pas partie.

On peut quand même prendre ça comme un moindre mal.

Dans l’immédiat, rien n’est joué, mais les 6 années gagnées auront au moins permis à des pays européens moins gangrenés que la France de purger un peu leurs fondamentaux économiques.

Dans le cas Renzi, il a quand même renoncé à soutenir Hollande face à la commission européenne quand il a découvert que ses premières petites baisses d’impôts avaient (quelle surprise) déjà eu des retombées économiques favorables, et que lui même resterait dans les clous.

« On peut quand même prendre ça comme un moindre mal. »

Je ne sais pas. J’ai vraiment l’impression qu’on en a pris pour 10 ans de lente et pénible érosion, au lieu d’une remise à zéro rapide. La purge m’apparaît un peu faiblichonne. Mon côté pessimiste ?

Pourtant il y aurait une solution pour « traiter » une partie du stock de dettes en Europe:

http://macronomy.blogspot.com/2011/09/proposal-for-ongoing-european-debt.html

La compression de dette…

Devant mon écran j’ai quelques photos

le plus ancien celui de mon grand- père à l’époque de Napoléon I

Bon,c’est une photo d’un image sur ivoire.

Puis mon grand-père née en 1871

Et mon père 1915 et moi même 1943 libéré sous des bombes humanitaires américains.

Que constate-je

Chaque fois ces désordres économiques ça ce termine dans un guerre.

La Vendée d’abord puis européen en suite . Mes ancêtres ne sont que « libéré » mais ont du travailler pour le pont du Béresina vu la spécialité de la génie hollandaise.

1870 la naisance de mon grand-père et la commune ,mes ancêtres ne sont pas concerné de ce bordel franco française communiste comme 1789.

Puis la première guerre mondial mon père naît on est neutre au Pays Bas grand père fut cavalier adjudant chef donc pas de fait d’armes et médailles.

Dans tous les commentaires et même l’article excelente comme toujours je ne vois la conclusion qu’est pourtant d’un évidence depuis la nuit des temps cà se termine en guerre sous une forme ou autre.

La condition de notre création est régie par cet loi universel tapez Fiat lux.

Constatez que tous ces guerres sont issu d’un arrivé de gauche au pouvoir même avec 14% de inconditionelles ils ont le pouvoir je ne parle pas de 1% qui les cornacquent pour ne pas être réencadré par Marine comme pour son père.