Intéressante histoire boursière que celle de Gamestop et dont on commence tout juste à mesurer les effets sociaux et sur les marchés : en quelques jours, l’action de ce groupe spécialisé dans la vente de consoles et de jeux vidéo physiques a explosé à la hausse, entraînant une certaine panique dans des gros fonds de placement de Wall Street…

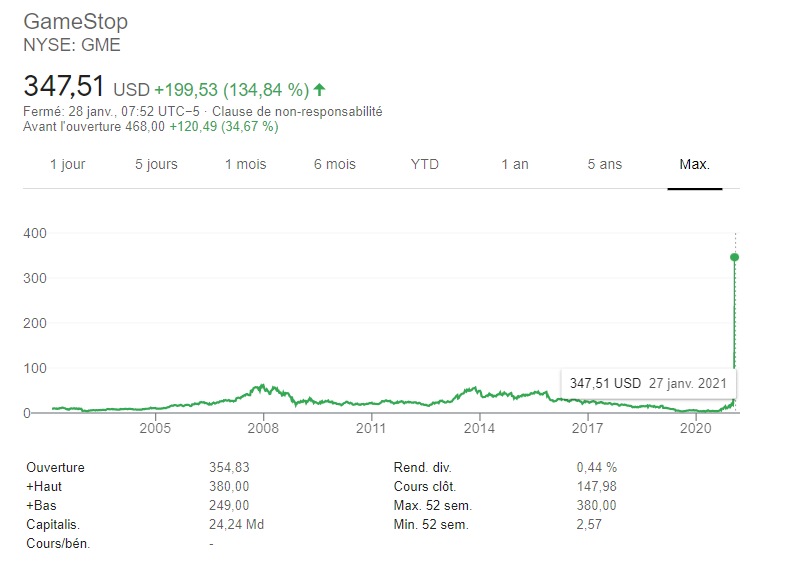

La courbe du prix de l’action ne laisse guère de doute : il y a eu comme un mouvement.

Les habitués de la bourse reconnaissent sans mal ce genre de graphiques particulièrement caractéristique d’un « short squeeze » : de façon claire, des fonds d’investissement s’étaient positionnés sur cette action en pariant de coquets montants à la baisse. Malheureusement, le cours a monté et bien au-delà de la variation habituelle que ces fonds étaient capables d’encaisser.

Pour rappel, lorsqu’on parie à la hausse, on achète une action et on attend qu’elle monte. Lorsqu’au contraire, elle baisse, on devra vendre l’action rapidement pour éviter d’accumuler les pertes. Symétriquement, lorsqu’on parie à la baisse, on vend une action et on attend qu’elle baisse. Lorsqu’au contraire, elle monte, on se retrouve à devoir acheter l’action rapidement pour éviter d’accumuler les pertes. C’est ce dernier cas qui s’est produit avec la caractéristique que si une action ne peut pas baisser en dessous de zéro, elle peut, en revanche, monter sans limite ce qui met le fonds qui l’a « shortée » dans une position rapidement délicate.

Même si ce n’est probablement pas dans les habitudes du boursicoteur lambda, ce procédé est relativement classique tout comme l’est aussi la brusque montée (« short squeeze ») lorsqu’une position baissière ne se déroule pas comme prévu.

Ce qui l’est moins, en revanche, ce sont les raisons qui ont présidé à ce mouvement d’une très rare violence dans les annales boursières : en l’espace d’un mois, l’action a ainsi vu son cours être multiplié par plus de 17 (et le rapport s’établit à 58 si l’on revient neuf mois en arrière).

Une bonne histoire nécessite un protagoniste et un antagoniste : l’aventure boursière de Gamestop n’y échappe pas puisqu’au départ (et pour résumer ce qui s’étale en réalité sur plus d’un an et méritera sans doute sa propre adaptation cinématographique) on trouve d’un côté des fonds de gestion, habitués de Wall Street, et gérant des sommes importantes dans des portefeuilles variés, pour lesquels travaillent des douzaines de salariés et d’analystes. De l’autre côté, c’est un groupe (assez important) d’individus inscrits sur la plateforme Reddit, dans le forum « WallStreetBets », dans lequel on échange idées et conseils d’investissements boursiers sur un mode décidément plus proche de 4chan que des terminaux d’investissement Bloomberg.

Ceux que vous placez dans la catégorie protagonistes ou antagonistes n’a pas d’importance : il suffit de savoir qu’il y a quelques mois, deux événements vont avoir lieu. Le premier, c’est la publication de l’analyse détaillée d’Andrew Left, le gérant de Citron Research, un fonds d’investissement, sur les actions Gamestop. Aucun doute pour lui, les cours de cette société vont continuer à baisser : spécialisée dans le jeu physique dans un monde confiné où tout passe au numérique, l’avenir semble en effet très incertain pour cette chaîne de magasin présente aussi dans l’Hexagone sous l’enseigne Micromania.

Le second événement, c’est lorsqu’un habitué du forum WallStreetBets décide de poster sa contre-analyse de l’action : les fondamentaux de Gamestop sont bons, le marché physique du jeu vidéo est effectivement en perte de puissance pour des raisons évidentes mais il y a clairement des opportunités et la société semble vouloir les saisir. Bref, tout n’est pas dit.

Petit-à-petit, en l’espace de quelques mois, les forumeurs, convaincus du bien-fondé de l’analyse fournie, décident d’investir en utilisant les plateformes mobiles sans frais de courtage, de plus en plus utilisées pour ce genre de paris boursiers, comme Robinhood ou Ameritrade. Le cours de l’action commence à monter doucement.

Mi-janvier, Zerohedge, un site d’actualité essentiellement financier, note avec surprise que la valeur est beaucoup shortée et que son cours augmente pourtant.

Les petits achats prudents des habitués de WallStreetBets redoublent : le cours commence à monter. Comme les pertes deviennent plus lourdes à supporter pour les fonds qui ont parié à la baisse, ils se retrouvent forcés à acheter à leur tour, augmentant la pression du cours à la hausse. La courbe prend maintenant des allures gaillardes.

Malin, ZeroHedge en profite pour tenir à jour une liste de toutes ces actions elles aussi pariées à la baisse et dans la ligne de mire des fonds d’investissement : après tout, ce qui est alors en train de se produire sur Gamestop pourrait se reproduire sur d’autres actions, comme Blackberry ou AMC Theatre (une chaîne de cinémas)…

Rapidement, c’est la ruée : alors que les cours de Gamestop continue de grimper de plus en plus vite et de plus en plus haut, d’autres valeurs se redressent, portées par les « short squeeze » que les petits porteurs, coordonnés sur Reddit, provoquent à coups d’applications mobiles de courtage rapide.

Rapidement, c’est la ruée : alors que les cours de Gamestop continue de grimper de plus en plus vite et de plus en plus haut, d’autres valeurs se redressent, portées par les « short squeeze » que les petits porteurs, coordonnés sur Reddit, provoquent à coups d’applications mobiles de courtage rapide.

Et c’est aussi sans surprise que ces applications s’engorgent complètement, comme les sociétés plus traditionnelles : l’action Gamestop devient, un temps, l’action la plus échangée du monde… À tel point que les plateformes en question jugent utile de fermer l’achat sur les actions concernées, puis de carrément vendre autoritairement les actions pour leur porteurs, en parfaite violation contractuelle (ce qui se terminera probablement par un procès saignant) : apparemment, on peut démocratiser le marché boursier seulement si les petits porteurs restent les dindons de la farce. À la fin, la grosse finance de connivence doit toujours l’emporter, n’est-ce pas.

Parallèlement, les gérants de fonds, sentant le vent du boulet, doivent continuer à liquider leurs positions, avec d’importants dommages pour certains : Melvin Capital a ainsi dû faire appel à Citadel et Point72 pour près de 3 milliards de dollars afin de couvrir ses pertes.

À ce point, l’aventure boursière commence à la fois à faire les gros titres dans la presse (et plus seulement financière) ainsi qu’à mobiliser quelques têtes politiques qui sentent, confusément, qu’un nouveau paradigme boursier est apparu, qu’il ne leur est guère favorable et qu’en conséquence apparaît l’indispensable besoin de fourrer les doigts de l’État dedans.

To the folks who had "Janet Yellen is monitoring GameStop" on their 2021 Bingo card, my heartiest congratulations.

— Peter Atwater (@Peter_Atwater) January 27, 2021

L’affaire promet encore de nombreux rebondissements : d’autres actions, d’autres marchés s’offrent aux nouvelles masses de spéculateurs organisés en groupe.

Sans grande surprise, ces mouvements de masse sont décriés par certains habitués. Caricaturalement, les pisse-copies de CNN et consorts ne peuvent s’empêcher de voir dans ce renversement des normes établies la marque inévitable du trumpisme, ce qui donne une bonne idée du traumatisme que cause chez eux l’absence soudaine de Némésis facile à vilipender.

Sans grande surprise, ces mouvements de masse sont décriés par certains habitués. Caricaturalement, les pisse-copies de CNN et consorts ne peuvent s’empêcher de voir dans ce renversement des normes établies la marque inévitable du trumpisme, ce qui donne une bonne idée du traumatisme que cause chez eux l’absence soudaine de Némésis facile à vilipender.

Inversement pour d’autres, les forumeurs-boursicoteurs de Reddit distribuent ici des fessées à ces gérants arrogants et ces analystes financiers détachés du réel. Mieux : ce serait un retour au vrai marché, au plus près du peuple, sans intermédiaires.

Cependant, peu de politiciens, encore moins de journalistes ou d’analystes financiers semblent comprendre qu’une partie des comportements observés provient d’un puissant désir de vengeance provoqué par leurs politiques ineptes que le peuple subit depuis des décennies ; beaucoup de ces boursicoteurs n’ont ainsi toujours pas digéré la façon inique dont ont été soldées les agapes de la crise de 2008, par exemple. Ils trouvent là l’occasion de se refaire.

De même, combien de ces politiciens, de ces journalistes et de ces analystes ont-ils réalisé que l’argent qui servait maintenant à massacrer certains fonds était celui qui provenait directement des aspersions invraisemblables d’argent gratuit des autres ces derniers mois ? En termes d’effet indésirable des chèques de stimulus, voilà une illustration croustillante.

Cependant, on devra modérer un peu son enthousiasme devant ce retour de bâton vigoureux tant les dérives potentielles sont inquiétantes.

Ici, pas de doute : les boursicoteurs agissent ici pour sauver une enseigne qu’ils estiment suffisamment valable pour y mettre un peu de leur capital, et ce au détriment douloureux de certains fonds qui se trouvent rincés dans l’opération. Tout est légal, et que certains analystes, certains gérants se soient fait attraper dans leur trop grande prise de risque, tant mieux : c’est exactement à ça que sert le marché et cette foule agissante.

Mais qui peut garantir que cette même foule, ces mêmes boursicoteurs, ne seront pas un jour appelés en renfort pour faire exactement l’inverse, à savoir parier massivement à la baisse et tenter de mettre en faillite telle ou telle entreprise dont (exemple totalement choisi au hasard) le patron aura émis un avis politiquement incorrect, aura fait un choix légitime et argumenté mais qui aura déplu à ces groupes ?

Peut-on vraiment se réjouir de cette potentialité effrayante non pas d’une nouvelle « démocratie des marchés » – rêve humide de certains naïfs comme on en trouve des trouzaines en France – mais bien d’une pure ochlocratie, démonstration parfaite de la puissance dévastatrice de la foule lorsqu’elle pert toute rationalité ?

Bien sûr, le marché ne doit surtout pas être limité à une élite ; et oui, évidemment, chacun doit se l’approprier, autant que possible. Cette histoire montre à quel point des individus correctement informés sont capables de déplacer (ou dissoudre ?) des montagnes, de renvoyer les « analystes » à leurs études et de filer quelques claques méritées aux politiciens et aux grands médias.

Mais comme toute technologie, comme tout nouveau comportement, il faut prendre conscience, dès maintenant, des risques qu’ils comportent intrinsèquement.

La vente à découvert doit être surveillée comme le lait sur le feu…

N’importe quoi. C’est probablement la remarque la plus stupide qu’on peut faire en finance. Remarque typique de n’importe quel socialiste qui n’a jamais réfléchi à rien et qui n’a aucune idée de quoi il parle et de comment fonctionnent les marchés.

Sans être aussi sévère, c’est juste que la spéculation a deux sens identiques, la hausse et la baisse. En soi c’est pareil, pas plus de risque d’un coté que de l’autre.

Les arbres ne montent pas jusqu’au ciel alors qu’ils peuvent être abattus à terre.

Le risque n’est pas identique et le vente à découvert est plus dangereuse en ce sens que les pertes dans une opération loupée sont souvent x fois plus importantes que celle du pari à la hausse, où, au pire, vous pouvez conserver l’action réelle dans votre portefeuille en attendant des jours meilleurs.

« au pire, vous pouvez conserver l’action réelle dans votre portefeuille en attendant des jours meilleurs. »

Je suis sûr que ceux qui ont investi dans les actions de sociétés de location de VHS/DVD se disent la même chose. Pareil pour Yahoo.

Je n’ai pas dit que c’était une stratégie gagnante à tous les coups.

Ca dépend de la société de location. Netflix par exemple …

Un tracker à la baisse peut être gardé indéfiniment si sans levier. Donc je maintiens, c’est pareil. Vous pouvez donc le conserver jusqu’à que l’arbre tombe.

Un tracer n’est pas une action mais un représentant d’un panier d’actions.

Ca peut représenter juste une seule action me semble t-il. Et quelle importance que ce soit une produit qui copie le cours ou le produit lui même ?

La différence c’est que si vous achetez un tracker, sa valeur va monter ou baisser (éventuellement jusqu’à 0) mais quoi qu’il arrive vous avez déjà payé votre tracker. Du coup la perte est limitée aux fonds que vous avez déjà engagé.

Si vous vendez des actions que vous n’avez pas encore au cours actuel en espérant les acheter à un cours inférieur et empocher la différence, il n’y a pas de limite haute au cours auquel vous achèterez l’action. Elle peut avoir doublé, quintuplé, décuplé, …

Quand vous arrivez à 0, votre position est coupée. Sinon, il suffit de mettre un stop ou stop garanti pour couper plus tôt. Donc non.

De plus un tracker sans levier suit le cours de l’action, donc ça ne touchera jamais 0 sauf si faillite de la boite.

Un tracker ne peut pas représenter une action mais toujours au minimum un groupe d’actions censées être représentatif d’un secteur économique. Sinon quel serait son intérêt par rapport à la détention directe de l’action elle-même ?

Les frais. Il y a bien des trackers sur l’or, il n’y a qu’un seul actif dessous. Je ne vois pas de problème.

Exemple sur air liquide: tradingsat.com/airlq1018boc0615z-FR0011747401/

Dans la notice du produit, il est présenté comme un « call »… (attention, je lis tout, moi)

Vous ne m’avez pas compris car je parlais de ceux qui pratiquent la vente à découvert. Si vous étiez ancien de ce blog, vous sauriez que je fais partie du club de ceux qui ont en horreur l’état qui se mêle de tout pour faire pire et bien pire que ce que les gens corrects sont capables de réaliser. Et ce ne sont pas les (tristes) exemples qui nous entourent et nous assaillent qui vont me faire changer d’avis.

La bourse ou les gitans même rapport, même combat. Des belles paroles, des profits avenir, le tout dans la confiance et au final ils vous dépouillent pareil.

La vente des couverts également. :-d

Par les temps qui courent, les coups tôt partent.

Nota : elle est généralement interdite aux particuliers boursiers.

Sous le louable motif qu’ils pourraient y perdre de l’argent qu’ils n’ont pas (forcément)…

Arf heureusement qu’ils sont là pour me protéger !

Mais non, pas sur les CFD.

Dans les publicités sur BFM, il y a de copieux avertissements quant au risque potentiel de perte pouvant être supérieur à la mise initiale.

Ce qui est faux puisque les lois UE interdise de perdre plus que ce qui est déposé. Mais oui, certains jouent avec du levier et sombrent vite.

CFD, coups foireux à découvert ? 🙂

^^ oui car outil complexe, ca attrape souvent les gogos qui veulent finir millionnaires avant la fin du mois…

C est un outil super les cfd. Mais faut savoir l’utiliser. Il permet d’eviter des taxes de transactions, de vendre a decouvert, de faire un peu de levier et surtout de conserver du cash. Mais si on l’utilise mal, c’est a dire en utilisant un levier enorme, ce qu’il permet parfois, c’est la mort assurée. Comme le couteau , il peut servir a manger ou à se tuer, selon l’utilisation qu’on en fait.

Rien n’a vraiment changé depuis la crise des bulbes de tulie aux Pays-Bas en 1637.

Tulipe.

On aurait pu croire à des bulbes de tuile… Merci ! 😛

Comment ça « rien n’a changé »?

A présent 60% du trading est fait par des robots et ça,… ça change tout.

Comme le dit couramment Warren B., c’est quand la mer se retire que l’on voit ceux qui n’ont pas (ou plus) de slip..

Une chose est avérée : tout cela est encore de la fôte des z-abominables rézosocios !

Vite, des lois, décrets, ordonnances et règlements pour encadrer ces épouvantables déviants !

Twitter ou Facebook, avec leur politique de collabo et de repression politique pourraient se faire laminer par un mouvement de ce genre qui parierait cette fois-là à la baisse.

Quand Zuckerberg a vu le plongeon boursier de FB suite à sa brillante décision de « taxer » les utilisateurs de What’sapp, il ne lui a pas fallu longtemps pour édulcorer sa position et reporter son application concrète. Coeur à gauche mais portefeuille toujours à droite, n’est-ce-pas…

Faut pas déc…ner au delà d’un point certain…

En Argentine, Kirchner avait acheté tout plein de dollars avnt la devualtion du peso. La gauche et son obsession pathologique pour le pognon des autres.

Ce serait assez réjouissant de les voir prendre un bouillon, ces petits merdeux auraient bien besoin d’une leçon

imaginez qu un jour toutes les positions se prennent un short squeeze. on va transférer l ensembles des fonds petit a petit dans des pays mieux organisées dans la triche et les sales coups.

ce jeux qui touche a la valorisation d un titre est un jeu de plus en plus prédictible et dangereux.

et n oublions pas qu il y assez de puissances étrangères qui seraient intéressés pas tous ces fonds qui n ont pas d équivalents hors de nos frontières.

alors que les cours de Gamestop *continueNT* de grimper de plus en plus vite et de plus en plus haut,

Mélusine, JDCJDR…

Et puis ça a bien baissé après un rebond, on en est à 197 alors que c’était monté à 470

Note de la jolie claviste: Fonds sans S.

De temps en temps, à Wall Street, c’est l’agneau qui mange du loup et c’est salutaire pour faire revenir dans la crue réalité, les rêveurs…

Trump est vraiment indispensable pour la santé mentale des Soces US.

Même quand il n’est plus aux affaires, tout ce qui arrive de pas bien est de SA faute!

Il y a même un impeachment en cours… alors qu’il n’est plus Président !

Et pourquoi pas impeacher G. Washington, cet esclavagiste … ?

Et comme la majorité qualifiée n’est pas acquise, il faut changer la constitution. Il semble que la bêtise n’ait plus aucun frein.

La hargne et le ressentiment, sans aucun doute…

Quoi de plus normal lorsqu’on est humaniste philanthrope ?

Je me suis demandé aussi pourquoi ils font un truc aussi con.

J’ai bien l’impression que les Démocrates veulent tout simplement l’effacer de l’histoire américaine comme si elle leur appartenait.

Taré, orwellien et dangereux, c’est bien leur genre après tout.

Damnatio memoriae, que ça s’appelle, il n’y a rien de nouveau 😉

Cancel un président américain ça l’est.

Carter est très rarement remis en mémoire…

Pourtant, il est toujours en vie…

La retenue et l’humilité, probablement.

Carter était au moins un honnête homme. Parfaitement incompétent pour le role de président, mais honnête.

Je connais très peu Carter, qu’est ce qu’il a fait de significatif d’ailleurs ?

A part laisser le régime des mollahs s’installer tranquillou en Iran, je ne vois pas…

Je croyais que c’était Giscard qui avait laissé Khomeini rentrer peinard en Iran.

Giscard, c’était avant. Carter, après 🙂

c’était Giscard, je confirme qui a laissé la bête immonde croitre et prospérer

Giscard a offert asile et tribune à Khomeini, qui a joyeusement remercié la France par une série d’attentats, suite au gel des avoirs iraniens, si je me souviens bien …

Après, j’ai un vague souvenir d’hélicos de forces spéciales US qui se sont crashés dans le coin, mais je ne me souviens pas si c’était en lien avec la prise d’otage de l’ambassade US de Téhéran par les « étudiants islamiques ». Major, de l’aide ?

« c’était en lien avec la prise d’otage de l’ambassade US de Téhéran par les « étudiants islamiques » »

C’est bien cela.

L’Iran a ensuite fait des manières pour libérer les prisonniers US tant que c’était Jimmy C au pouvoir.

A l’arrivée de Reagan (décrit complaisamment par la gauche comme un cow-boy d’opérette ou un acteur de 36me zone, bizarrement les islamistes ne se sont pas fiés aux racontars US et ont prestement changé d’avis…

Comme disait Roosevelt, le pacifiste « Avec un gros flingue, vous pouvez parler tout bas » ou quelque chose dans ce genre-là.

Papet, en fait j’ai regardé la fiche wiki et l’expédition fiasco n’est pas mentionnée :

fr.wikipedia.org/wiki/Crise_des_otages_américains_en_Iran

par contre on y évoque des machinations obscures pour faire échouer la réélection de Carter …

Philou, 18H55

Membre du kamdubien. A défaut de marcher sur les eaux, il n’est pas possible qu’il se soit trompé. Faut-il être sérieux un minimum !

Comme on le dit : « Il est gentil, on l’aime bien au village ».

Je crois qu’il était sincère mais pas à la hauteur après la fin de la guerre du Viêtnam. L’opinion américaine voulait tourner la page. Lui et ses conseillers n’ont pas compris ce qui se passait en Iran alors que l’URSS semblait triompher un peu partout. Heureusement pour l’Occident, il y a eu Reagan. En France, la diplomatie nationale a commencé à sombrer et à confondu stupidité et indépendance.

Carter est toujours en vie. (96 ans)

@Ari

J’aurai du être plus précis. Il est toujours de ce monde.

@Pheldge

Tous les détails de ce fiasco sont là : https:/ /fr.m.wikipedia.org/wiki/Opération_Eagle_Claw

Ça a coûté sa réélection à Jimmy.

merci pour ces précisions. Je suis quand même étonné du contenu très partisan de la fiche que j’ai mise en lien qui fait l’impasse sur cet événement majeur …

@Philou

Ne jamais faire confiance à Wiki version française quand il est question de sujets historiques connotés idéologiquement (c’est à dire la plupart, de nos jours). Jamais. Regarder au moins la page anglaise correspondante en plus.

Les Accords de Camp David, ou traité de paix entre Israël et l’Égypte, signés le 17 septembre 78 (jour de mon 16e anniversaire). Pour les gens de ma génération, c’était énorme. Et ils tiennent toujours. Rappelons que la guerre du Kippour en 73, qui a provoqué tant de soucis économiques (crise pétrolière durable) avait été une guerre de coalition entre l’Égypte et la Syrie contre Israël. Pour le même prix, tant la surprise avait été grande, Israël prenait une volée. Le souci constant de Carter de réunir Begin et Sadate autour d’un accord de paix est à mettre à son crédit. Carter est considéré comme un président faible, mais il sera réhabilité un jour. C’était un honnête homme et un type bien.

Merci de ce rappel. Mais ce succès indéniable ne peut pas faire oublier le reste. En 1979, les russes envahissent l’Afghanistan alors qu’en Afrique, par cubains interposés, ils poussent leurs pions sans trop de difficultés (Angola). Sous Carter et en dehors du Moyen-Orient, l’Occident est plutôt à la ramasse. En Europe, le dossier brûlant des Euromissiles (SS20 russe contre Pershing américain) débute (l’Arsouille pour une fois a vu juste). D’ailleurs, en Europe et jusqu’à la chute du mur, les tensions ne s’apaiseront pas jusqu’à la chute du Mur. Je crois pouvoir affirmer que durant cette décennie, nous sommes passés à plusieurs reprises près de la catastrophe.

Demain, les livres d’histoire :

« Les Accords d’Abraham, signés à l’initiative du Président américain (nameless) en 2020, sont… »

Salle de classe, 2050 : « Bon les enfants, ouvrez vos manuels p. 53 au chapitre : » Donald Trump, de présentateur de reality show à Usurpateur. «

Séditieux, l’usurpateur…

Pour l’empêcher de se représenter dans 4 ans, pardi ! Un président Impeached ne peut pas être réélu, il me semble.

Ils prévoient de perdre dans 4 ans donc ? ^^

C’est une assurance en fait de rester au pouvoir.

Pas sur que ça marche.

Ça retrichera à donf, soyons-en assurés.

Rien n’est moins sûr . Les régles électorales sont du ressort des législateurs de chaque état . Dans les états dirigés par les Reps il leur est possible de faire sauter les machines Dominion, de même que le vote par correspondance systématisé . 5 états sur les 6 ou la fraude a été massive sont sous contrôle des Rep et s’ils veulent vraiment éviter la fraude il leur suffit de supprimer la délégation de pouvoir qu’ils ont eu la bêtise de concéder à l’administration et qu’ils peuvent reprendre à tous moment . La vraie question est surtout le veulent ils? Pour certains je ne parierai pas ma dernière chemise . J’ai l’impression que certains gouverneurs Rep ont été bien arrosés, et doivent maintenant être tenus en laisse courte .

@heli0gabale 29 janvier 2021, 12 h 06 min

J’ai lu que l’impeachment n’est pas aussi con qu’il y paraît car le but est de l’empêcher de se présenter la fois suivante s’il est voté..

Autrement dit, ils préparent déjà le coup suivant en tentant de bloquer sa candidature par cette procédure.

Rien de tel pour des lendemains qui chantent que d’enfermer dans un coin, un animal blessé…

Trump est loin d’être seul et il pourrait susciter des candidatures agréées.

Ça serait la victoire assurée : Trump est grillé, les reps préfèreront un nouveau, adoubé par l’original, et surtout plus jeune, en prévision.

Rien n’est réellement prévisible actuellement . 2022 pourrait voir un retournement du congrès si les Reps font le job . Les conneries de Biden-Harris feront le reste .

Trump pourrait sans doute repartir en tandem en 2024 avec un VP très motivé pouvant prendre le relais en cours de mandat si nécessaire . Mais, comme dit le petit lion « c’est une autre histoire »

je ne crois pas à son retour : je crains que des reps ne votent l’impeachment, juste pour le sortir du jeu … parce qu’il dérange, même dans son camp. Et stratégiquement, ça permettrait de mettre en orbite un petit nouveau, plus lisse, parti pour 2 mandats.

C’est parfaitement suicidaire, le prochain candidat républicain à tout intérêt à faire du Trump x100 du coup.

L’impeachment est sans doute plus une stratégie qui vise à occuper le terrain qu’autre chose . Pour l’obtenir il leur faut 16 voix rep et ils sont loin de les avoir . La situation est assez tendue pour que ceux qui voteront avec les dems aient de fortes chances de voir leur carrière politique s’arrêter à la prochaine partielle . En plus il a de fortes chances d’être inconstitutionnel Trump n’étant plus en fonction .

« (ce qui se terminera probablement par un procès saignant) »

Habituellement, dans le monde anglo-saxon, le respect des contrats est sacro-saint…

Mais ça, c’était avant et de la fôte de Trump…

Quelle ironie que la boîte qui a décidé de se torcher avec l’avis de ses utilisateurs s’appelle Robinhood.

Que nenni ! Robin des bois prenait aux « riches » pour redistribuer aux « pauvres ».

Un nom pareil pour une boîte financière est anormal quant à son objet social ou, au contraire, très, trop, révélateur…

Pas tout à fait, il rendait aux pauvres ce que l’Etat leur avait pris.

Non. Robin des bois rendait aux pauvres ce que le fisc leur avait pris de force.

Ayn Rand faisait dans Atlas Shrugged le même contresens que Harry.

Merci mais je vous présentais la version soce-compatible ou socement-correcte…

En ce temps là c’étaient les nobles riches qui collectaient les impôts, me semble t il … 😉

Ce qui ne change rien : il ne s’est jamais agi de voler les riches pour donner aux pauvres, mais de reprendre aux riches ce qu’ils avaient pris de force aux pauvres. Dans un cas, on parle de vol, dans l’autre, de restitution.

oui, mais on voit bien que dans les esprits, Robin des Bois, est considéré comme un justicier, qui reprend à ceux qui ont trop, pour donner aux pauvres .. En fait la légende a été réécrite à la sauce Yalliste 😉 et beaucoup de gens font la méprise, tellement ça a été répété, mézigues le premier, et on a vu le Papet plus haut.

C’est justement pour ça qu’il faut ressortir la vraie histoire à chaque fois.

Robin ne volait pas, il rendait.

Hem, Monseigneur !

Je vous mets ci-après un extrait de la notice wiki consacrée audit personnage (version française) :

« Habile braconnier, mais aussi défenseur avec ses nombreux compagnons des pauvres et des opprimés, il détroussait les riches au profit des pauvres ou rendait au peuple l’argent des impôts prélevés, selon les idéaux des auteurs. »

Jdcjdr…

pour te dire à quel point qu’on a été abusés par la propagande !

En fait au départ le méchant c’est le shérif de Nottingham, âme damnée de Jean Sans Terre, l’usurpateur, mais pour en remplir des pages de BD et autres feuilletons, il a fallu broder, et c’est ça qui est resté dans les esprits, le mien en tout cas …

Bah oui voilà, la vérité de l’histoire dépend de celui qui la raconte. Enième exemple de notre époque « postmoderne ».

Merci pour ce billet très factuel.

Pour compléter : https:/ /leblogalupus.com/2021/01/28/conflit-d-interet-les-actions-de-gamestop-seffondrent-pelosi-dit-quelle-examinera-le-probleme-le-trolling-de-gamestop-a-detruit-un-super-fonds-speculatif-alors-q/

C’est bien ce que je disais, Major.

Ce n’est pas bien que l’agneau bouffe du loup…

Des Soces pleurer sur la disparition d’un (horrible, forcément horrible) fonds spéculatif pratiquant du capitalisme sauvage, cétroporible!

Faut le lire pour le croire!

C’est surtout qu’il pourrait y prendre goût ce con!!!

C’est dingue en effet de voir l’état courir au secours de ceux qu’ils honnissent depuis un moment 🙂

@Melusine

« pert » du verbe faire des pertes ? =)

Verbe perter, voyons! 😛

La capitalisation boursière de Gamestop est de 13,5 Md$ au cours d’hier, en chute de 45% par rapport à la veille où elle s’était accrue de 137%…

Mais pour que des fonds y perdent des Mds$, c’est aussi qu’ils avaient parié des montants déraisonnables pour la valeur boursière du moment du pari.

Cette baisse n’est pas surprenante, la société n’a pas de valeur spéculative, elle n’est pas sur un marché à fort potentiel. Elle va doucement revenir à son prix. Si ça peut calmer les fonds spéculatifs qui font courir des risques inconsidérés aux marchés, tant mieux.

« Inversement pour d’autres, les forumeurs-boursicoteurs de Reddit distribuent ici des fessées à ces gérants arrogants et ces analystes financiers détachés du réel. »

Ne pas oublier non plus que les achats/ventes boursiers sont de plus en plus le fait d’ordinateurs gavés de données et agissant ensuite selon les paramétrages qui leur sont faits.

Le réel n’est pas toujours paramétrable, c’est aussi une leçon…

Mais qui peut garantir que cette même foule, ces mêmes boursicoteurs, ne seront pas un jour appelés en renfort pour faire exactement l’inverse, à savoir parier massivement à la baisse et tenter de mettre en faillite telle ou telle entreprise dont (exemple totalement choisi au hasard) le patron aura émis un avis politiquement incorrect, aura fait un choix légitime et argumenté mais qui aura déplu à ces groupes ?

L’identité de l’exemple choisi au hasard ne commencerait-elle pas par T pour se terminer par P?…

Cela dit, cet aspect n’est pas nouveau mais probablement pas aussi dangereux que cela.

Imaginons que des traders décident de ruiner T…p en shortant à mort les actions des différentes sociétés qu’il possède.

Le cours va certes plonger mais ladite cible n’est certainement pas seule au monde, forte de la quasi moitié -réelle, elle- de l’Amérique qui lui a montré sa confiance. Or, ces mêmes électeurs d’autant plus déçus ne manqueraient probablement pas de venir acheter lesdites actions et probablement prendre ces shorteurs à contre-pied…

En réalité, à vaincre sans péril, on triomphe certes sans gloire, mais on triomphe quand même…

Mais il faut rester sûr que c’est sans péril et avoir en conséquence bien évalué la situation…

Tout à fait : il y a toujours un risque dans la foule, mais celui-ci, dans le domaine de la bourse, est borné.

Le système est juste en train de se protéger, et ça va leur revenir de plus en plus cher.

Dans le cas de Gamestop, par exemple, leur réaction risque de faire pas mal de mécontents. Et pour calmer tout ça, ils vont devoir acheter les meneurs et ceux qui gueulent le plus fort. Le système fonctionne grâce à la corruption et comme le cancer s’est maintenant métastasé, il faut corrompre de plus en plus de gens. Et des obligés, ça coûte.

Et comme dans le cas d’un cancer, ça s’arrête par épuisement.

Cette histoire est très intéressante, car elle est un signal faible de l’entrée du malade en stade terminal.

Type de risque de leur politique de « containment »: que l’attaque vienne de l’étranger. Ce serait rigolo que des Russes, par exemple, s’achètent l’empire de T (qui vaut quand même quelque chose, en concret) pour une somme ridicule suite à une manœuvre visant à le ruiner. Pareil si ce sont des Chinois, ou même des Mexicains.

Tout ça finira par les ruiner. Ils mourront exsangues.

À lire : https://maximetandonnet.wordpress.com/2021/01/29/discussion-avec-une-femme-de-medias/

Aussi édifiant que désespérant, même si cet article peut porter à se poser la question, comment les shunter, et là, il est tout à fait possible que les solutions deviennent évidentes à plus ou moins court terme .

Cela m’étonne tt de même que ts les milliardaires, propriétaires de média, rament ds le même sens et qu’il n’y est pas l’un ou l’autre, qui ait envie de bouffer le copain.

Peut-être parce que les oligarques savent très bien que ça mènerait tout le monde à la ruine s’ils commençaient à vouloir se bouffer entre eux, vu que le prix des produits financiers est artificiel, et ne tiennent que par la politique des banques centrales, c’est-à-dire des états.

Plus je creuse dans mes réflexions, plus j’en arrive à la conclusion que ce sont bien les états, c’est-à-dire les politiciens et la haute administration qui tiennent les oligarques par la barbichette, et pas l’inverse.

Ce sont des parasites qui vivent en symbiose, le politicien a besoin de l’argent venant des oligarques (pour eux-même et pour que les médias travaillent à les maintenir en place), mais ceux-ci ont besoin des politiciens pour qu’ils maintiennent le manège en l’état (essentiellement en jouant sur la politique monétaire). Mais au bout du compte, c’est quand même le politicien qui dispose de la force policière, judiciaire et militaire.

J’en étais déjà venu à cette conclusion en observant Poutine. En 2000, quand il a pris le pouvoir, les oligarques étaient en train de piller le pays, et investissaient tout à l’étranger. Il a simplement rappelé aux oligarques que c’était lui, le patron. La plupart ont très bien compris le message, et continuent à se remplir les poches, mais en respectant les décisions du boss, dont celle de laisser le pognon en Russie.

le politicien a le pouvoir, pour une durée plus ou moins longue, mais il détient la force et peut contraindre par la loi. Regarde les oligarques russes, chinois … et ailleurs : qui se dresse contre le pouvoir, mettant en danger ses deniers perso ? je ne vois que Trump qui ait au moins essayé …

Ne pas oublier non plus que pour vendre à découvert, il faut d’abord trouver des actionnaires qui vont « louer » leur stock d’actions pour pouvoir satisfaire les acheteurs de la contrepartie de la vente. On échange des titres réels, dans le cas présent et non pas des fantômes. Cela explique que la vente à découvert ne peut pas, en théorie, être infinie puisque limitée par le nombre d’actions officielles. D’où la justification des produits dérivés pour compenser cet ennui de procédure.

trouvé sur forum « solution 30 » boursorama

comment protéger vos titre S30 :

1/ Placez les en vente au cours le plus élevé accepté par votre courtier. Il s’agit d’un ordre « limite ». Certains courtiers « bloquent » ces ordres à 20% du dernier cours. Si c’est le cas, profitez de chaque montée du cours pour annuler votre ordre de vente précédent et en placer un nouveau à +20% du nouveau cours, et ainsi de suite. Un Titre mis en vente ne peut pas être loué à un vendeur à découvert !!! On va ainsi raréfier le nombre de titre pouvant être empruntés et obliger le vendeur à découvert à se racheter plus cher et donc à faire monter le cours.

2/ Dès que vous achetez un nouveau Titre mettez le en vente aussitôt à un cours limite de +20% ou le maximum si votre courtier le permet (50 € par ex). Pensez à rehausser vos ordres à chaque montée du cours. Le but est de réduire le nombre de titres « disponibles » pour la VAD et de faire augmenter fortement le prix de rachat.

3/ Évitez les ordres de vente STOP sous le cours. Les vadeurs les voient et leurs bécanes n’ont plus qu’à placer des ordres de ventes ATP pour faire tomber tous vos ordres comme des dominos et donner cette impression que tout le monde vend. Soyez INVISIBLE et si vous devez absolument vendre faites le en direct au cours du moment.

Les vadeurs viennent d’engager un 33 Tonnes dans une impasse… 12,65% de VAD c’est 13,5 Millions de titres qu’il va falloir racheter !!! En théorie c’est nous les actionnaires qui pouvons décider de leur cours de rachat. Le flottant de S30 est de 78,8% et ils ont déjà utiliser 12,65% QU’ILS NE POSSÈDENT PAS pour faire chuter le cours. Si on pouvait s’harmoniser et que 66% du capital (78,8-12,65) placent leurs titres en vente à un cours élevé, les courtiers forceraient les vadeurs à se racheter à NOTRE prix.

L’exemple de GAMESTOP est un formidable message d’espoir qui prouve que l’on peut renverser et ruiner ces hedge funds !!!

J’ai un objectif de cours de plus de 20 € sur S30 et j’ai placé ce matin un ordre limite à 12 € (maxi autorisé par mon courtier Saxo) que je rehausserai si le cours monte.

Mes propos n’engagent que moi et mes convictions sur S30. Si vous avez des doutes, vendez votre ligne, mais pas en STOP svp

L’UNION FAIT LA FORCE

Makes sense

Non, pas sur les produits dérivés.

Personnellement je ne connais rien en finance.

Ma remarque concerne l’interprétation des événements en fin d’article avec laquelle je suis en désaccord et que je trouve franchement étrange.

En effet, vous voyez un danger dans la liberté des individus d’agir pour « tenter de mettre en faillite une entreprise » que vous voyez comme « effrayante », et franchement je ne comprends pas. Ce point de vue n’est pas libéral. Si les individus veulent faire ceci, qui êtes-vous pour considérer qu’ils n’ont pas le droit de le faire ? Qui êtes-vous pour considérer ça comme un problème ? Sachant que le droit de chacun des intervenants est respecté indubitablement (que le droit naturel est respecté) et que les intervenants sont tous responsables de leurs actes parce qu’ils engagent véritablement ce qui est à eux, et que donc ils peuvent également perdre.

Peu importe les motifs, peu importe que ce soit pour punir les paroles ou les actes d’un patron, peu importe. La vraie démocratie, c’est le « plébiscite quotidien du marché » comme disait Hayek et vous le savez. Si maintenant, sous prétexte que des individus avec lesquels vous êtes en désaccord, s’inscrivent enfin dans le cadre de la démocratie (comme je viens de la définir, donc avec un petit « d ») pour défendre ce qui leur tient à cœur, ça ne vous paraît plus légitime, eh bien je suis désolé mais ça signifie que vous n’êtes pas un vrai libéral. Vous défendez le libéralisme quand ça vous arrange, vous êtes un libéral à géométrie variable, autrement dit vous êtes encore socialiste.

Par ailleurs, il faut annexement signaler que ce prétendu danger que vous identifiez a extrêmement peu de chance de se produire car les socialistes (et toute l’engeance assimilée) dans leur vie privée n’ont aucune envie de faire quoi que ce soit dans le domaine de la finance et d’y comprendre quoi que ce soit, et que donc il ne paraît pas vraiment imaginable que le même type d’actions décrit dans l’article soit fait par eux pour des motifs comme ceux que vous évoquez. Et quand bien même ils le feraient, je verrais ça comme une excellente évolution.

Gros tldr basé sur l’idée que j’aurais pensé ou écrit que des individus n’ont pas le droit patatipatata, ce qui n’est pas mon propos, nulle part. Bel homme de paille, magnifique extrapolation basée sur du vent, belle gamelle.

Quant aux socialistes qui ne font rien en finance, ça devrait être encadré : Batistouta, vous êtes vraiment un gros gros naïf.

Ce n’est nullement un homme de paille.

Vous niez ou vous voudriez nier le droit des individus de faire ce qu’ils veulent avec ce qui est à eux. Et vous qualifiez également le résultat de la liberté individuelle d' »effrayante ». Je sais lire. Aucun libéral, aucun défenseur de la liberté, ne peut dire des choses pareilles. L’action librement consentie dans le respect du droit (naturel) est toujours juste. Quelle vous plaise ou non.

Je n’ai jamais dit que les socialistes ne faisaient rien en finance, et j’ai bien pris la peine de le préciser. J’ai parlé de l’action des individus qui sont socialistes et qui agissent avec ce qui est à eux, donc forcément dans leur vie privée, ce que j’ai dit. Eh bien ces individus ne vont pas sur les marchés financiers avec leur propre patrimoine. Exemple Bruno le Maire n’a aucun placement financier ou presque.

« Vous niez ou vous voudriez nier le droit «

Non et non. Vous n’avez pas compris ce que vous avez lu. Votre entêtement en dit plus long sur votre croisade de nouveau converti que sur votre capacité d’analyse d’un texte que vous avez interprété de travers.

Quant à prendre BLM comme exemple, c’est du plus haut comique.

Bon alors je vais avouer que j’ai pas tout compris non plus. J’ai cru comprendre comme une inquiétude dans le billet au fait que la foule ait la possibilité de ce genre d’action.

Ce qui m’a surpris, car j’aurais pensé que justement vous défendriez le fait que les individus puissent se regrouper et faire ce qu’ils veulent avec leur pognon (pour le meilleur ou pour le pire)

Il y a des propositions sans liens les unes aux autres dans ce commentaire.

Je suis inquiet de ce que les foules peuvent faire. Par exemple (au hasard) : empêcher certains de parler, pousser une boîte à virer quelqu’un, pousser un gouvernement à confiner. Je ne vois pas le rapport avec « défendre le droit de », puisque je n’ai pas mentionné ni droit, ni autorisation, ni interdiction.

OK je comprends. J’ai probablement extrapolé à partir de l’inquiétude de ce que la foule peut faire

Dans ce cas particulier, où la foule peut créer des effets de masse facilement en bourse, je reconnais que ça peut être inquiétant, surtout entre de mauvaises mains social-justice-warriorresques, mais tout remède, surtout légal et/ou étatique à la chose ne serait-il pas pire que le mal?

Perso, je ne vois pas ce qui pourrait réduire ces potentiels abus qui ne serait pas pire que le laisser-faire.

Mon message est seulement celui-ci : il est imprudent de seulement se réjouir de ce qui se passe actuellement. Il y a un côté pile intéressant, le côté claque dans la gueule de certains analystes. Et il y a le côté face, avec un dérapage possible. C’est tout, comme toute techno.

bien resumé.

d autant que la periode covid va aussi limiter les choix de rendement dans la finance. ca va charogner et ca commence deja…

Oui c’est un peu foutre le feu à la maison pour toucher l’assurance, faire venir les pompiers, arroser le tout puis se plaindre après coup qu’il y a de l’eau partout et qu’on oblige maintenant tous les propriétaires à mettre des dispositifs de contrôle anti-feu qui coûtent un bras et vont emmerder les 99% qui ne foutent pas le feu. Croire que l’issue de ca va être en faveur du petit porteur est à mon avis erroné. 5% d’entre-eux vont s’en mettre plein les poches, 25% vont peut-être rentrer dans leurs frais et 70% vont perdre leur mise suite à la baisse du cours qui suivra. Et tous les autres vont devoir foutre des anti-feux à l’avenir. Ainsi va la régulation.

en gros l etat prendrait des arrets sans assumer les consequences ?

donc c est la chevre attachée au poteau qui vous plait ?

Je ne suis pas sûr d’avoir tout à fait compris votre message. Mais oui l’Etat prend tous les jours des arrêts sans en assumer les conséquences et pas seulement l’Etat français. Et je dis justement que les conséquences qui s’ensuivront n’iront à mon avis pas à 80% dans le sens des petits porteurs. Il y a toujours ceux qui sont en position de force pour faire évoluer le système et vous tondre et ceux qui sont en position de faiblesse pour se faire tondre. Et entre temps, ils seront très contents de tâter le pis de la chèvre pour en plus lui soutirer son bon lait pour en faire du fromage. C’est comme ca depuis que le monde est monde. Tout le monde comprend cette réaction qu’on pourrait qualifier d’irrationnelle des petits porteurs. Mais elle va amha créer plus de poteaux et plus de chaînes.

Je ne comprends pas votre pdv, ce n’est pas parce que quelque chose est effrayant ou « malsain » qu’il faut l’interdire. Ce sont deux choses différentes.

Rothschild, Pigasse ou Drahi s’affichent socialistes. Sans parler de Soros.

Le moins qu’on puisse dire, c’est que les spéculations boursières ne leur sont pas inconnues.

Là, cépapareil…

L’âge d’or de la bourse en France : front populaire, Petain, Mitterrand.

l époque ou les idée allaient moins vite que la bourse. maintenant il n y a plus d idée.

Et les Pelosi qui investissent dans Tesla and Co?

Ils n’y connaissent sans doute pas grand’chose en finances?

Quand Al Gore veut donner une valeur à du vent (bourse carbone)?

Ils ont bien compris que des décisions politiques peuvent arranger grandement leur business.

crony capitalism

Les socialistes ont une morale financière (et au-delà…) très stricte… pour les autres.

Ils sont tellement imbus de leur supériorité morale supposée qu’ils sont absouts d’avance pour tout leur manquements, puisque c’est pour la bonne cause.

Un vice devient vertu dès lors qu’ils le pratiquent.

Revel

Damned, le plagiat est démasqué. =)

Quels que soient les risques que prennent les uns ou les autres, il faut bien convenir que ce sujet est pour le moins jubilatoire ! Des petits qui se mettent ensemble « à l’abri de la loi » – comme on ose, ces jours-ci le leur reprocher à un autre sujet – pour en faire baver à des gros dégueulasses !

Qui n’a pas, un jour ou l’autre, fait ce rêve fou ?

Ce matin, chez BFM Radio au moment de leur émission boursière, l’entame a été effectivement pleurnicharde à propos de ces amateurs ayant ridiculisé de valeureux pros…

Les gros ne se mettent jamais ensemble pour tondre les petits et sont toujours entre eux « à l’abri de la loi » ?

Il suffirait de supprimer la vente à découvert pour freiner la spéculation. Autant rêver !

le pb de la finance moderne c’est qu’on invente des matriochkas de concepts qui n’ont aucune transcription physique. on fabrique des assemblages de contre garanties et on met un joli ruban rouge et on vend ca plus cher que du concret.

un exemple, allez voir la difference de valorisation entre renault qui est present sur les 5 continents depuis 100 ans, et une compagnie comme tesla et regardez l’écart de valorisation… de mémoire c’est 1/50… tesla n’est rentable que parce qu’elle vend ses quotas carbones aux polleurs.. ca ne vie que de subsides… c’est le meme principe de générer un concept et de lui octroyer une valeur non nulle alors que ca ne repose sur rien de physique.

le problème se règle avec une simple loi, stipulant qu’on ne peut pas valoriser de l’intengible, et là, y en bcp qui pleureraient, mais ca règlerait bcp de problèmes, accessoirement ca provoquerait une guerre mondiale mais faut voir plus loin que le bout de sa bite aussi 😮

« ca règlerait bcp de problèmes »

Absolument pas.

Merci pour ce billet qui vient compléter les infos par ailleurs disponibles, notamment avec celle portant sur la vente contrainte par la plateforme robinhood, ainsi que pour tous les autres que je lis en silence depuis quelques paires d’années 🙂

Cette fois-ci, la curiosité est trop forte pour le néophyte que je suis , et j’aurais quelques questions sur ce sujet précis :

– Quelles seraient les répercussions « réelles » pour Gamestop suite à ces événements ? Quelles auraient-elles été si le scénario s’était déroulé comme prévu ?

– En quoi le « shorting » (si je comprends bien, ce terme renvoie aux paris sur la baisse des cours) nuit particulièrement à la pérennité des organisations qui vont voir baisser de toute façon la valeur de leurs actions ?

– J’ai cru voir à l’inverse que cette pratique pouvait aussi avoir des aspects vertueux pour révéler au jour des pratiques frauduleuses et des entreprises zombie. Comment cela fonctionne-t-il ?

Une entreprise qui lève des actions a besoin de liquidités. Et l’investisseur parie à la hausse sur la bonne utilisation de ses liquidités pour faire monter les résultats de l’entreprise donc les cours long terme. En pariant à court terme à la baisse avec un règlement différé, l’investisseur participe directement aux mauvais résultats futurs de l’entreprise. Et cela entraîne le même mécanisme que la déflation, càd que cela crée une anticipation par la masse des autres investisseurs potentiels d’une future baisse de prix, ce qui entraîne un report de leurs investissements ce qui entraîne la future baisse de prix ce qui entraîne un report des investissements. Ce qui entraîne 0 liquidités pour l’entreprise, ce qui entraîne les mauvais résultats, ce qui entraîne la baisse de prix, ce qui entraîne le report d’investissements. Et ainsi de suite. Jusqu’à la faire couler.

C’est pour ca que les régulateurs interdisent le shorting en grosse période de crise. Parce que ca revient à créer les conditions de partage de destruction puis la liquidation des actifs restants d’une entreprise, un peu comme quand tu rachètes un concurrent uniquement pour virer les machines faire un plan social et le couler.

La vente à perte est complètement différente de la vente à découvert à règlement différé qui est amorale. Et qui conduit à ce genre de comportements inverses des petits porteurs complètement déconnecté de la réalité de l’action et des résultats de l’entreprise.

Après, oui, le short est aussi un mécanisme casseur de bulles. Mais la vraie raison des bulles, c’est le quantitative easing. Il ne faut pas se tromper de débat.

Le QE et les taux négatifs créent à la fois ces short et à la fois ces réactions irationnelles pour contrer les short.

En pratique ca a des conséquences très concrètes, le dévissage rapide de Lehman Brothers en 2008 n’est pas uniquement le fait des pratiques de la banque, elle est aussi le résultat des short des traders qui ont parié sur sa faillite.

Merci de cette explication. Je n’avais pas compris que Gamestop avait émis des actions pour lever des fonds.

GameStop est entré publiquement en bourse sur le New York Stock Exchange en 2002 avec 18 millions d’actions à 18 dollars, ce qui lui a permis de lever 325 millions de dollars à l’époque. https://finance.yahoo.com/quote/GME/key-statistics/

Je suis d’accord mais avait-elle lancé une augmentation de capital qui aurait fait que la baisse du cours de l’action l’aurait empêché de lever autant de fonds que nécessaire.

Dans le cas contraire le shorting n’influence:

– ni ses fonds propres

– ni son CA

– ni son bénéfice

– ni les dividendes qu’elle peut verser à ses actionnaires

Au pire elle se serait retrouvée anormalement décotée et serait devenue très intéressante pour les investisseurs.

Pas du tout d’accord avec vous. En pratique beaucoup d’entreprises qui voient leurs cours de bourse dévisser fortement (résultante de shorting ou non) connaissent des effets divers variés à un horizon 6 mois – 1 an qui ne sont jamais très joviaux. Réduction personnel, arrêt de projets ou d’embauches, difficultés à se financer, etc. Il est courant que des entreprises transmettent leurs résultats, voient leurs cours chuter en Bourse, décident de vendre des actifs réels pour contrebalancer la perte de liquidités ou rassurer en diminuant la voilure. La baisse du cours d’une entreprise a des effets indirects mais concrets. Pas pour rien qu’il y a une obsession du maintien du cours pour éviter l’OPA.

l entreprise aurait pu anticiper en emetant plus de titre et du coup en raflant une jolie plus-value.

la vrai question est de vendre un titre que l on ne possède pas est un droit pour une petite minorité.

c est une façon de mettre son dernier leurre dans la rivière et de considérer qu il n y aura pas de poisson assez gros pour le décrocher.

c est dans la continuité de crédit non couvert.

D’où le fait que j’ai dit que la vente à découvert (vendre un titre que l’on ne possède pas) est une pratique amorale. Ce n’est pas du business, c’est de la spéculation à la destruction.

C’est pourtant ce que font pratiquement tous les sites de vente à distance : vendre des trucs qu’ils ne possèdent pas.

Il suffit de regarder le montant de leur capital social pour se rendre compte qu’ils ne peuvent pas avoir en stock les dizaines de milliers de référence qu’ils marquent comme étant en stock.

Ce n’est pas un mensonge de leur part, c’est effectivement en stock… chez leur fournisseur 😀

La vente a découvert participe à la liquidité du marché. Bien des valeurs se trouveraient sans contrepartie s’il n’y avait pas de VAD.

Imaginez: je suis en vacances chez un ami qui m’a laissé sa baraque et les clefs de sa Ferrari. Sur un coup de cœur quelqu’un m’en propose 500KE alors qu’elle n’est cotée que 300KE, je lui vends et je m’empresse d’en retrouver une exactement pareille pour quand mon ami rentrera. Bénéfice : 200KE pour moi et personne n’est lésé. C’est amoral où ?

La victime est où ?

S’il y a un vadeur, c’est qu’il y a un acheteur qui a cru faire une bonne affaire.

Et celui qui avait déjà les actions en portefeuille devrait s’empresser d’en racheter puisqu’elles sont moins chères

Sam = Magnum ?

Précisément, vous vendez la voiture de votre ami, que vous ne possédez pas et vous pariez sur la crédulité d’un pékin moyen pour vous l’acheter plein pot sans lui dire. Vous voulez sa femme aussi avec les croissants son chien et ses enfants? Si vous voulez de la liquidité, vous emettez des actions supplémentaires . La VAD cela reste amoral. Vous ne faites pas du business, cad du capitalisme schumpterien de destruction-creation de richesse, vous vous comportez comme un charognard qui parie sur la baisse de l’action et qui ensuite se partage les os de la carcasse en faisant passer les abats pour du chateaubriand. C’est tout ce que la Bourse est devenue qui est détesté par la plupart des gens et qui est l’une des raisons de pertes de valeurs sur des titres valables parce que des hedge funds décident de manipuler le cours. Ce qui fait que les pekins moyens décident maintenant de le manipuler dans l’autre sens. Vous trouvez ça bien? Mais c’est détestable et désastreux, rien d’autre.

« … pour vous l’acheter plein pot sans lui dire. »

Sans lui dire quoi ?

Qu’elle est survalorisée ?

Merci, CQFD, autogoal 😀

Pour le reste : sophismes

Sam, j’ai bien aimé l’analogie avec les sites de vente en ligne. Car eux, pour leur part, t’annoncent lorsqu’ils n’ont plus de stock (c’est à dire leurs fournisseurs, hein). Par contre, le mec qui avait des positions sur 140% des actions de l’autre boîte, c’est pas vraiment l’exception…

Vas-y, vends ta Ferrari deux fois en même temps 😀

Vous n’avez surtout rien à répondre. La survalorisation d’un titre ca se crée facticement. J’ai dit plus haut que j’étais contre les QE qui sont la seule chose qui maintiennent la Bourse actuelle qui devrait s’écrouler de 50%. Quand vous arrosez de monnaie, vous les faites monter les titres c’est sûr et vous avez même de quoi voir venir pour vous organiser pour les shorter. C’est ma position Delamarche. Croire que tout ça est sain et profitable, c’est une position très court-termiste. Le système est complètement malade.

Tenez. Marc Touati comme d’autres en parlait l’année passée. La chute n’en sera que plus spectaculaire. A côté de ca, 2008 ce sera du pipi de chat. Et n’allez pas me sortir que cela n’a pas d’effets sur l’économie réelle. Regardez ce que 2008 a eu comme effets sur les secteurs de l’industrie et de la construction française, qu’on se marre un petit peu.

https://www.capital.fr/entreprises-marches/faire-tourner-la-planche-a-billets-ne-sert-a-rien-et-cest-un-danger-pour-linflation-et-la-bourse-1342640

Au delà. Et c’est très important. Vous connaissez le meilleur moyen de pousser définitivement le peu de semi-libéraux lambdas qui restent dans nos sociétés démocratiques dans les mains des étatisto-communisto-sécuritaires? Niquez les sur leurs actions en leur faisant bien comprendre qu’ils y perdent à tous les coups avec un système qu’on leur serine tous les jours comme libéral dans les médias. Faites leur comprendre tous les jours que le capitalisme et les perspectives d’évolution long terme sont désormais réservées à une minorité de privilégiés. Continuer à exprimer que tout ca est ok quand il y a des abus type VAD et short et qu’il n’y a absolument aucun problème à agir de cette façon. Et regardez. Car avant tout, vous êtes en train de niquer votre propre base politique sans vous en rendre compte. Vous avez vu l’état du Centre actuellement en France? Il faut commencer à sérieusement se poser des questions. Car vos opposants ont la stratégie de la désinformation bien en main eux. Cela fait longtemps qu’ils ont théorisé l’éducation des masses.

Merci pour votre réponse Gilmund.

Je ne pense pas, en toute honnêteté, comprendre tous les éléments en particulier le QE, mais ça a le mérite d’éclairer ma lanterne et d’ouvrir à d’autres sujets.

HS mais c’est à lire : https://maximetandonnet.wordpress.com/2021/01/29/discussion-avec-une-femme-de-medias/comment-page-1/?unapproved=88018&moderation-hash=3a4d71d582bcd11b1b18c8c6bc5d03ba#comment-88018

Qu’en pense donc Maryse, boulangère à Armentières, de cette histoire farfelue ?

Sinon monsieur hache, un petit papier rigolo sur la sous-préfète des Ardennes qui fait son pot de départ en y invitant 60 personnes ?

Il faut dire que la communauté Reddit de r/wallstreetbets a de quoi faire basculer presque n’importe quel bourse en ce moment. Cela s’est vu récemment encore avec le pump du DOGECOIN qui a fait +100% en 24 et qui redescend tout juste.

C’est juste dommage que ce genre de chose ne se produise pas sur Bitcoin. Etant donné le market cap (https://mistergeek.net/cryptomonnaie/12-astuces-acheter-utiliser-bitcoin/) cela semble difficile.

Pour bitcoin, on a vu ce matin qu’il suffit que Elon Musk change sa bio Twitter pour que le cours prenne +20% en 30 minutes.

C’est con, j’en avais pas à ce moment là 🙁

Euh j’ai peut-être loupé un épisode, mais je ne vois pas en quoi l’effondrement du cours de bourse peut provoquer la faillite d’une boîte (même si ça peut compliquer la vie): Il faudrait au moins un boycot en plus (ce qui est plus dur, parce que pour dire soutenir telle ou telle cause, même à coup de 10-20 euros, il y a du monde, pour ne pas acheter le dernier [placer ici le nom du dernier produit à la mode] il y en a moins).

Je veux dire que tant qu’une entreprise vend un produit/service utile et efficace, elle a de bonnes chances d’avoir des clients prêts à payer plus que le coût de revient => marge => l’entreprise fera un exercice de plus…

Surtout que la bourse étant une expression démocratique (tant que tout le monde peut investir), il se trouvera toujours des gens pour « acheter au son du canon » (le fondamental restant le même, avec un prix qui baisse on appelle ça les soldes).

Bref les mouvements irrationnels (puisqu’après tout, peu importe l’analyse d’un camp ou de l’autre, les fondamentaux de l’entreprise n’ont à ce que j’ai compris pas changé dans cette histoire, d’ou la normalisation qui semble se faire toute seule) des marchés sont un excellent moyen de se faire des couilles en or (ou d’y laisser des plumes) pour les spéculateurs, grands ou petits.

Mais à la fin le déterminant de la faillite ou de la survie de l’entreprise c’est bien son fondamental, en aucun cas les mouvements du marché. Et ça reste le cas pour les fonds ici mis en danger, puisque ce n’est pas leur propre cours qui les a mis en danger mais bien leur activité (ici de lourdes pertes).

Du coup j’ai du mal à suivre la conclusion sur les « risques »: les seuls qui risquent quelque chose sont les speculateurs, bref les gens qui parient et qui, de fait, doivent accepter de pouvoir perdre; à eux, encore plus s’ils se disent « professionnels », de ne pas parier plus qu’ils ne peuvent se le permettre.

Effet de levier ?

Ils auraient emprunter comme des porcinets avant de miser, et comme ils se sont pris une calotte, ils seraient incapables de rembourser ?

Le fait qu’une entreprise soit cotée entraîne beaucoup de contraintes et permet à cette dernière, en fonction de son cours, d’emprunter/de se développer etc. Un cours qui s’effondre signifie très concrètement que l’entreprise peut se retrouver à cours de crédit par exemple. L’autre, c’est l’OPA massive (avec licenciements à la clé). Etc. Il n’y a pas de réponse définitive parce que tous les cas sont possibles suivant l’exposition d’une entreprise au marché boursier.

Oui c’est ce que je classe (un peu légèrement certes) dans le « ça peut compliquer la vie »:

– Emprunt/développement compromis, c’est pas cool c’est vrai, mais tant que l’entreprise est rentable elle survit et peut donc retenter plus tard quand les choses se normalisent. Surtout que même si le cours en bourse peut être perçu comme une image de la confiance en l’entreprise (d’ou le fait qu’il puisse jouer sur les conditions d’emprunt), un « professionnel » du crédit doit quand même intégrer les fondamentaux dans son analyse (en tout cas selon moi il devrait, puisque ne pas le faire revient à louper des opportunités, comprendre par là un crédit peu risqué, avec un taux d’intérêt élevé parce que vous comprenez le marché ne vous fait plus confiance…).

– L’OPA, c’est un peu le même soucis, il faudrait un mec prêt à jeter son argent par les fenêtres pour acheter une entreprise pour la couler et seulement ça pour que ce soit un problème. Dans le cas contraire le mec a juste profité des soldes, obtenu le contrôle de l’entreprise et que l’on approuve ou non sa nouvelle politique (qu’il y ait ou non licenciements, changement ou non de politique) ce sont bien les résultats futurs de l’entreprise qui diront si elle était bonne ou mauvaise (en terme d’efficacité, pas de morale). Surtout que l’OPA entraîne généralement une nouvelle hausse.

Mais sinon je maintiens que la variation du cours de bourse, surtout sur de courtes périodes n’a pas d’impact sur l’entreprise même (avoir son crédit demain plutôt qu’aujourd’hui c’est quand même minime); même si ce premier tombait à 0 euros l’entreprise ne serait pas en faillite pour autant.

Tandis qu’essayer de manipuler le marché (puisque c’est de cela qu’il s’agit quand on parle de faire varier le cours d’une action sans annonce particulière) nécessite d’énormes moyens, surtout dans la durée.

Ici d’ailleurs on notera qu’il y a beaucoup de perdants: les fonds qui spéculaient de façon semble-t-il abusive, mais aussi les petits porteurs qui ont acheté « très cher » une entreprise qui a, d’après ce que j’ai lu dans des commentaires, reperdu la moitié de sa valeur depuis (mais ils ont probablement perdu peu individuellement). Paradoxalement les gagnants sont peut-être les fonds qui pariaient contre leurs semblables.

Pour moi l’arbitre reste à la fin le produit/service vendu. La bourse n’est qu’un marché, et on trouvera toujours des abrutis pour acheter de la merde à prix d’or et vendre de l’or au prix de l’or nordique, surtout avec la multiplication des algorithmes. Mais si l’entreprise est rentable il y aura intérêt à la sauver, et un sauveur devrait donc apparaître.

Bref les risques sont donc en principe mitigés par le marché lui-même.

Oui enfin un bémol ce ne sont pas les fondamentaux qui font qu’une entreprise survit ou pas. Ou alors, Dexia et Fortis seraient encore là et BNP Paribas aurait coulé. On sauve ce qu’on a bien envie de sauver et on coule ce qu’on a bien envie de laisser couler. Il n’y a pas vraiment de main invisible autorégulatrice dans les systèmes public-privé interconnectés que nous connaissons. Ni de cours boursiers qui représentent réellement les fondamentaux d’une entreprise. Ca c’était au XVIème siècle en Italie. Et encore.

Non, mais d’habitude quand une boîte est rachetée par un concurrent pour la faire couler, c’est fait exprès, c’est « juste » pour réduire la concurrence à ses propres produits, aucun intérêt direct dans la boîte rachetée en elle-même. Donc penser qu’il y a un avenir pour cette boîte c’est, comment dire…

Ce n’est jamais annoncé comme ca sinon tu penses bien que l’OPA serait refusée. Va demander à l’usine de masque de Plaintel si Honeywell n’était pas bienvenue aux débuts et si elle est toujours bienvenue maintenant ou à Arcelor si finalement c’était si marrant d’être racheté par Mittal. De même que shorter une entreprise parce qu’on voit une opportunité de la dépecer n’est jamais annoncé publiquement comme ca non plus. Demande à Lehman Brothers si les banques vautours qui l’entouraient ne se sont pas disputées ses restes.

Ah, oui, certes, d’habitude on claironne pas ça comme ça 😉

Mais un bref regard sur la situation des produits sur le marché peut donner une idée. C’est quand même assez souvent que des OPA d’un concurrent direct finissent comme ça, dans la dure réalité réelle, malgré des discours de façade plutôt rassurants.

Oui mais la négociation c’est toujours celui en position de force qui la gagne. Et quand t’as besoin de liquidités pour avancer, tu as beaucoup moins de marge de manoeuvre pour dire non. Il n’y a pas vraiment de « toutes choses égales par ailleurs », ca n’existe pas.

Que voulez-vous ? Mittal n’avait pas les codes (de bonne tenue devant l’enarchie), ce malotru…

Exemple type : le rachat de Sun par Oracle. Au bout de 10 ans, pratiquement tous les produits phare de Sun ont disparu, et même java est menacé.

La bonne nouvelle, c’est qu’oracle n’a pas placé ses produits pour autant, le crime n’a pas payé.

rachetée par un concurrent pour la faire couler

Ce com est d’une connerie insondable.

Je croyais qu’investissait pour gagner de l’argent, non pour le perdre.

En revanche, tu peux faire comme Segopouffe avec Heuliez, cad avec le pognon des autres.

Pour le coup, c’est plutôt courant : si récupérer une part de marché d’un concurrent coûte X, et que couler le concurrent coute Y < X (notamment en utilisant des mécanismes boursiers comme les shorts, la connivence politique ou l'espionnage industriel, etc.) alors ce procédé existera et sera employé, inévitablement.

Oui dans le principe purement financier. Mais mettre la main sur la marque ou les marques détenues par le racheté peut se révéler nécessaire pour ne pas perdre des parts de marché…

Surtout quand c’est l’actif principal qui côté encore quelque chose.

Par exemple la marque Christian Dior dans les décombres des Schlumpf brothers…

C’est là qu’on voit que Pyralène Impériale est bien conseillée.

Tu peux décider perdre de l’argent à court terme pour gagner des parts de marché à long terme. Rien de con là dedans. Bien sûr tout le monde n’est pas gagnant tout le temps, ce n’est pas drôle sinon.

« peut donc retenter plus tard quand les choses se normalisent »

Ah oui, comme Parler.com par exemple ?

« l’OPA entraîne généralement une nouvelle hausse »

Des fois oui, des fois non, c’est la bourse. Des fois, l’acheteur monte et il en profite pour liquider un concurrent à pas cher. Des fois tout tombe.

« les risques sont donc en principe mitigés par le marché lui-même. »

En moyenne, oui. Et puis des fois, Enron. Des fois Lehman Brothers.

Ce ne sont pas les cas moyens et les longues tendances dont il est question ici.

En gros, je vois des « oui mais non ça ne saurait être catastrophique » qui tient, en tout et pour tout, du sentiment. Très concrètement, on a déjà vu que les foules pouvaient faire tomber un dictateur… ou en mettre un en place. Enfin et surtout, les foules, ça se manipule.

On a vu aussi faire tomber un dictateur à-islamique pour vite le remplacer par des islamistes… (Tunisie)

– Pour les foules et les dictateurs je suis d’accord, j’ai toujours dit qu’on ne pouvait diriger un peuple sans son accord (ce qui veut dire que d’une certaine façon le libéralisme triomphe toujours, après c’est vrai qu’en cognant suffisament on rend le peuple assez coopérant, jusqu’à ce que…)

– Pour Parler.com, ce n’est pas tant la foule, mais l’action de quelques acteurs en position dominante (google & co) qui vont lui faire sa fête => Est-ce une censure puisque la censure est par définition faite par l’Etat alors que là on parle de boîtes privées ? Vous avez deux heures… (non je déconne) Ici la foule « pèche » par inaction, pas par action concertée.

– Enron je ne connais pas l’affaire donc je me garderai d’en parler.

– Lehman Brothers de ce que je sais l’entreprise a pris une position contacyclique (ce qui se défend) sauf qu’elle s’est épuisée puisque la mauvaise periode du cycle a été trop longue (même cas que pour Melvin sur Gamestop d’une certaine façon: les professionnels ont pris un pari perdant et la Lehman a ensuite coulé de fait parce qu’incapable de payer ses factures).

– Même racheter un concurrent pour le couler c’est douteux comme raisonnement (après comme j’ai dit qu’il y aurait des cons ça doit bien exister): à partir du moment ou je l’ai racheté, lui c’est moi, donc ses parts de marché sont les miennes, et donc l’argent finit dans ma poche dans tous les cas.

– Bref j’ai l’impression qu’on s’écharpe sur du détail: ma version tient en quelques phrases: « Le marché a ses propres incitations qui agissent contre le risque décrit » (je suppose que là dessus on est d’accord quand même dans un site libéral, même si on peut aussi reconnaître que ça ne marche pas forcément à 100%) « La menace à la baisse est par nature plus faible que la menace à la hausse » (le prix d’une boîte ne tombera jamais en dessous de 0, surtout si elle a quelque chose à vendre, en revanche il peut monter potentiellement à l’infini, donc risque plus fort pour ceux qui parient sur la faillite d’une boîte, comme dans notre exemple concret de Gamestop) « Pour vendre un truc il faut l’acheter (d’abord, ou prévoir de le faire en utilisant les règles) » (ça me semble évident que je ne puisse vendre un truc dont je n’ai pas la propriété, même si j’accepte que l’on puisse s’engager à vendre un truc dans 10 ans mais qu’il faudra donc que j’en obtienne la propriété entre temps). Ces trois phrases me semblent un peu plus que « du sentiment », pas plus que ne l’est celle en face du « il y a des cons partout » (aller jusqu’à perdre quelque chose dans le seul objectif de faire perdre à quelqu’un d’autre j’appelle ça être con). Bref il y a un risque, oui, mais un risque qui est déjà réduit par le fonctionnement même du marché (au moins dans la théorie et quand même un peu en pratique, même si le marché réel n’est pas le théorique) et qui est loin d’être symétrique entre la hausse ou la baisse de l’action. On peut aussi compter methodiquement le nombre de cas sur les N dernières années si tu veux moins de « sentiment » (d’insécurité :p ), mais je suis assez confiant dans le résultat que ça aura. Surtout que la conséquence si je me trompe va être succulente: hâte de voir le patron s’attaquer au marché et vouloir foutre des règles la dedans :p .

– Je rajouterai un autre principe qui apparaît un peu dans l’article et donc sur lequel je pense qu’on est déjà d’accord: « Ce n’est pas à partir de quelques fait divers qu’il faut faire une loi », pour moi le plus gros risque est bien de voir apparaître de nouvelles lois pour qu’à l’avenir ça ne se reproduise plus que de voir de telles opérations se multiplier « juste pour couler des boîtes » (hors finance bien sûr, parce qu’elles ne sont pas aimées, et que par principe leur produit c’est un pari donc c’est risqué de façon inhérente surtout qu’elles sont exposées du côté que je perçois comme plus dangereux donc je préfère les traiter à part).

– Au passage je suis tombé sur une explication du phénomène Gamestop qui relativise mon « on notera qu’il y a beaucoup de perdants », en effet il semble que les mecs aient beaucoup joué sur des options (ça coûte moins cher tout en laissant le choix plus tard) lors des achats, forçant les brokers a acheter en prévision et lançant le bouzin pour une prise de risque minimale. Après je ne suis pas sûr que ce soit le cas de tous ceux qui ont suivi pour autant, mais j’ai l’honnêteté de le dire vu que mes infos ont évoluées (mea culpa) et ça peut après tout interesser des gens.

Ah il n’a pas l’ai de passer, c’est le mot interdit avant de parler d’or et d’or nordique ?

Je lis de temps en temps Zerohedge, hier j’avais vu qu’ils s’emballaient sur cette histoire Reddit/Gamestop.

Je me demandais si j’aurais une explication claire et en français du bordel et hop là le lendemain un article de h16, merki Patron !

C’est quand même une belle histoire même si y’a un côté ochlocratie financière effectivement.

Par contre j’ai du mal à voir les gauchistes s’allier pour autre chose que pour gueuler et foutre la merde comme une horde d’Orques en panique. A part les réseaux 4chan et Reddit, faut une certaine discipline de groupe, un plan, un vrai projet derrière pour faire l’équivalent. Les gauchistes classiques sont incapables de ça (même si ils veulent écraser le capitalisme et les vilains du camp du Mal avec leurs tout petits poings).

On peut aussi voir, comme par le passé, Soros s’allier à Soros pour mener ce genre d’opération 😀

Vous voulez dire : il est impossible que des gauchistes s’organisent pour bouter complètement certaines personnes hors des réseaux sociaux, par exemple ?

Alors pour ça je leur fait une confiance totale.

Mais si ils y arrivent c’est parce qu’ils gueulent très fort, que c’est pas compliqué d’accuser quelqu’un de déviationnisme et que les plateformes le veulent bien.

Là il est question d’agir sur les marchés financiers, déjà qu’ils détestent l’économie de manière générale alors la finance… Je les vois mal agir là-dessus intelligemment (si ils y arrivent ils sont capables d’arriver à produire l’effet inverse de l’effet recherché).

Les mecs de Reddit savaient ce qu’ils faisaient (même si ils auraient pu tout à fait foirer de ce que j’ai compris).

Je vois mal comment Karen, newyorkaise, twitteuse professionnelle, autodiagnostiquée génie, #Orangemanbad, de genre mi-ours, mi-sanglier, va foutre en l’air une entreprise qui a un vilain patron trumpiste/trop républicain/… à coup d’interventions sur les marchés financiers, faut s’y connaître un minimum et à part casser 2 ou 3 vitrines les jours de révolte ou bricoler des fiches de police sur Twitter, elle m’a l’air parfaitement incapable de ça.

Je crois que vous surestimez ce qui s’est passé sur Reddit et sous-estimez la puissance de la foule et du bouche à oreille. L’Histoire a plutôt tendance à me donner raison.

Que je surestime ce qui s’est passé sur Reddit c’est pas impossible.

Par contre le pouvoir de la foule ça je reconnais volontiers que ça fait peur.

On verra bien ce qui se passe mais je me demande si ils vont pas pondre 2 ou 3 lois pour réglementer tout ça ( le capitalisme ça doit être propre et de connivence avec les petits copains, non mais).

Et ça c’est ce qui risque de se produire et ce serait encore pire que la foule elle-même.

« ils détestent l’économie de manière générale alors la finance »

C’est à dire qu’ils utilisent le pouvoir politique pour faire plier l’économie à leur lubies. Ce n’est pas qu’ils l’aiment, c’est du pragmatisme, plutôt que de se contraindre aux lois du marché, ils court-circuitent tout, bcp plus efficace (pour eux). Le capitalisme de connivance.

Mouarff… J’ai bien ri, merci

Dire que les gauchistes sont incapables de ça est d’une naïveté effarante. Le camp gauchiste est au contraire expert en action militante, en orchestration de manipulation médiatique et politique, y compris guerrière s’il le faut (Notre Dame des Landes et les tactiques de guérilla artisanales qu’ils ont mis en œuvre contre les FDO, inspirées des tactiques vietkong).

Et s’ils n’ont pas encore envisagé le domaine financier, ils sont parfaitement capables de l’investir pour y mener des actions coordonnées comme ils le font déjà très efficacement sur d’autres terrains.

Que les gauchistes soient des experts dans la manipulation, la confrontation directe et la chouinerie organisée, ça je le concède volontiers.

Pour faire une action collective efficace, les gauchos sont très bons parce qu’il faut une base qui ne réfléchit pas du tout, qui exécute tout ce qu’on lui demande sans poser de question, avec un Soviet Supreme qui pense à leur place.

Nous autres, vilains droitards (hors fascistes), on est incapable de ça parce qu’on adore se taper dessus et discuter du bien-fondé de tout.

Par contre, faire une opération comme l’ont fait les gars de Reddit c’est plus compliqué, ça demande d’autres compétences et le mode d’action est complètement différent. Agir sur les marchés financiers c’est pas comme casser un Chanel dans le XVIeme, on fait pas ça pour rien. Le goût pour la destruction très présent chez l’homo gauchitus ne suffit pas, il faut un projet derrière (là c’était pour sauver une boîte et montrer à des gens qu’ils avaient torts si j’ai bien suivi). Détruire pour détruire n’est pas suffisant pour mener ce genre d’action.

« faire une opération comme l’ont fait les gars de Reddit ça demande d’autres compétences »

Non.

Ca demande un ou deux types convaincants qui savent ce qu’ils font et une armée qui reproduit, pour le lulz (et c’est exactement ce qui s’est passé). Il faut vraiment sortir de la transe « c’était un coup fumant organisé par une armé de nerds » parce que la réalité est bien plus prosaïque : il y a eu une toute petite poignée d’autistes qui ont fait leur travail boursier, et deux millions de lambdas amusés qui ont suivi.

Je surestime Reddit sans doute à cause de 4chan qui a fait des trucs hallucinants grâce à ses autistes internes et pas grâce à des suiveurs extérieurs effectivement.

Mais je suis pas sûr que si ce genre de chose se produit pour foutre en l’air des boîtes (j’en doute quand même) se soit très apprécié, peu importe le dirigeant, et surtout reproduit.